| 央視網|視頻|網站地圖 |

| 客服設為首頁 |

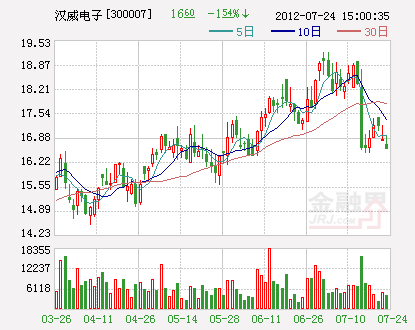

漢威電子(300007):借物聯網東風,譜氣體安全檢測新篇章

300007[漢威電子] 機械行業

研究機構:海通證券 分析師: 龍華 撰寫日期:2012年06月07日

好行業中的龍頭,業績高增長有望持續。公司是國內氣體傳感器和檢測儀器龍頭,擁有從傳感器到檢測儀器再到監控系統的完整産業鏈,是國內唯一具備四大主流氣體傳感器生産能力的製造商;在氣體濃度之外,公司加快拓展壓力、流量、濕度、熱釋電等多門類傳感器及相關儀器;營業收入增速自2006年以來始終保持在30%以上,凈利潤增速除2010年外始終保持在35%以上。

長期成長邏輯:事故成本上升+安全意識提高+政府立法推動+物聯網化。生産生活中氣體安全日益受到重視,安裝可燃或有毒氣體報警器已成為多個城市的強制要求;北京市從2011年開始在250萬左右的煤火取暖戶中全面推廣安裝一氧化碳報警器;在物聯網化的大背景下,公司商業模式具備創新發展空間、市場潛力成倍放大。

短期增長動力:民生燃氣+非煤礦山。全國目前約有1億然氣用戶,若僅十分之一安裝氣體報警器,按每台200元計算,則總需求可達20億元;按照《非煤礦山安全生産“十二五”規劃》要求,假設相關監測系統價格為100萬、且需要安裝的礦山為10000個,則非煤礦山安全監測系統市場容量可達100億。

自然發起人股東解禁一年半後、股票保留比例高、彰顯對公司長遠發展信心。有八位自然發起人股東曾位列歷期前十流通股東,其原始持股佔全部一年限售期自然發起人股東的74.51%;截止最近報告期末,其原始持股保留比例為79.66%,其中內部員工為89.37%;自然發起人股東原始持股保留比例高彰顯對公司發展信心。

合理價值區間18.25-21.90元。國際巨頭Honeywell營業收入365億美元,收入年複合增長率7%,凈利潤年複合增長率12%,動態PE15倍左右、PEG1左右;我們預計公司2012-2014年EPS分別為0.73、0.98和1.27元,按2012年25-30倍的PE水平給予合理價值區間18.25-21.90元,按28倍的2012年PE水平給予6個月目標價20.44元,對應PEG0.83,買入評級。

主要不確定因素。

(1)物聯網化的檢測數據需求剛剛啟動,公司相關的監控系統業務在初期或不具備連續性;

(2)燃氣安全檢測監測相關政策法規和投資短期內或難以到位;

(3)行業競爭或將加劇。