| 央視網|中國網絡電視臺|網站地圖 |

| 客服設為首頁 |

歷史從不重復,它只是押韻而已。在這裡,歷史的韻腳是:金錢與貪婪,繁榮與泡沫。

在這組閱讀專題中,我們試圖羅列出你所應該閱讀的各個時期關於華爾街、金錢、貪婪與泡沫的圖書,並且附以《福布斯》雜誌列出的關於金錢的最好的電影。當然,所謂的各個時期,僅是從20世紀的60年代開始(沒錯,我們喜歡現代,並不會列上那些記錄華爾街和資本的整個歷史的書),然後一直到2008年我們剛剛親眼目睹的華爾街大崩潰結束。而且我們列舉的僅僅是那些非虛構作品。

但它沒有包括進加爾佈雷斯傑出的作品《1929年大崩潰》和約翰.布魯克斯的《格爾康達往事》。那段歷史有點久遠,但非常重要。覺得有必要的讀者可以補充上這兩本書。還有一個疏漏是,我們也沒有列入關於2000年前後互聯網泡沫破裂時期記錄華爾街的紀實作品。那是包括瑪克.米爾克在內的明星分析師崛起和潰敗的年代。文學和藝術歷來仇視金錢。這當然是顯而易見的。

一個最簡單的理由是,從來沒有一個好作家能夠成為一個好的資本家,也沒有一個資本家能夠成為一個好作家。我們早就熟知了馬克思(一位終生潦倒的作家和哲學家)的名言,資本的每個毛孔都滴著血和骯髒的東西;對巴爾扎克(一位總是被破産和債務威脅著的作家)的警句也不陌生:每一筆巨大的財富背後都是同樣巨大的罪惡。在我們生活的年代,華爾街就是金錢的耶路撒冷。因此它也就成為想象中的富有、貪婪和罪惡的集中地。

但是僅僅以貪婪來責怪這些數字的狂熱愛好者和金錢的孜孜不倦的收集者,顯然是片面和不恰當的。邁克爾.道格拉斯在《華爾街》中扮演的內部交易者説: “ 貪婪是好的。” 貪婪確實有它的好處。而説貪婪在推動著世界前進,也自有其道理。畢竟,用一句陳詞濫調的話説,資本是“雙刃劍”。托馬斯.弗裏德曼稱讚資本的民主化是讓世界變平的重要力量——他順帶稱讚了垃圾債券之王和貪婪之王邁克爾.米爾肯。

永不眠的金錢的魔力, 會讓歷史繼續押著貪婪與泡沫的韻腳前行。無論歷史再次重復時是悲劇還是鬧劇,它畢竟是在前行,無論你厭棄它,還是讚美它。

作為結束的開始——拯救金錢

抵達紐約聯邦儲備銀行之後,貝爾斯登的吉米�凱恩希望美聯儲的官員不要按照字母順序來要求各家金融機構

表態是否支持救市。

這是1998年的9月23日。前一天晚上,美聯儲採納了時任美林總裁的赫布�艾利森的提案,即“作為長期資本管理公司最大交易對手的16家銀行各自出資2.5億美元”,將總共40億美元投入陷入困境的長期資本管理公司——危機之前整個華爾街造錢機器中的明星,以避免整個金融體系的崩潰。

吉米�凱恩在接到美聯儲官員的通知之後就覺得莫名其妙:“為什麼我們要出2.5億美元?做什麼?我們可能會失去這筆錢。我已經看到他們的資産價值從50億美元跌到5億美元,這就像銀行擠兌。”儘管凱恩個人在長期資本管理公司就擁有個人投資,他也曾經是這家“印鈔機”的擁躉,但他還是反對營救長期資本管理公司——確切地説,

是反對有貝爾斯登參與的營救。

23日的早上,貝爾斯登的執行委員會召開了一個“持續大約四秒”的會議,委員們投票確認了貝爾斯登將會缺席對長期資本管理公司的營救,“沒有一個人説我們應該迎頭就是一句:“你他媽的在做什麼,吉米?”

結果,儘管在接下來的四個多小時中,華爾街的大佬和美聯儲的官員都竭力施加壓力,希望凱恩能夠同意貝爾斯登參與援助——用吉米�凱恩的話就是“圍毆”,但是貝爾斯登仍然成為惟一一家沒有參與救助長期資本管理公司的華爾街大佬。與之相對的是,雷曼兄弟只出資了1億美元。

按照華爾街流傳的“報應”的説法。正是這幕場景導致了貝爾斯登後來被低價收購,以及雷曼兄弟的破産。他們的自私與冷漠激怒了華爾街的其他大亨和監管者們。在其他大佬們看來,貝爾斯登和雷曼兄弟最應該出手援助長期資本管理公司。貝爾斯登當時是長期資本管理公司的清算銀行,而如果放任長期資本管理公司倒閉,雷曼兄弟也就距離倒閉不遠了。

按照貝爾斯登一位資深合夥人的説法:“吉米他們不想和華爾街其他人一起分擔這件事情,所以那些傢伙會永遠瞄準他們,特別是吉米,因為他是一個狗娘養的傲慢男人。”按照華爾街流行的恩怨和報應之説,雖然這些大佬們一直沒有得到機會對貝爾斯登和雷曼兄弟進行報復,但是在2008年的金融危機中,他們終於做到了:君子報仇十年不晚。當然,沒有一個當事人會承認這一點,即使是吉米�凱恩。“那只不過是陳年舊事”,他説。

作為次級貸款債券的始作俑者之一,危機爆發之前,雖然是華爾街五大投資銀行中最小的一家,但貝爾斯登卻一直都是遭人嫉恨的明星。2004年8月《巴倫週刊》的封面文章説,貝爾斯登的股價自2000年3月以來翻了一倍,而摩根斯坦利和高盛分別下跌了42%和20%。貝爾斯登的股價表現“遠遠超過它所有競爭對手”。《財富》雜誌將貝爾斯登評選為2004年的年度最受尊敬證券公司。2006年11月貝爾斯登的股價上漲至150美元左右,這讓吉米�凱恩成為《福布斯》富豪榜第354位富豪,他也是華爾街這些投行中唯一上榜的高管。2007年年初,公司發佈的年報中自豪地指出貝爾斯登在“美國承銷抵押貸款證券、住房抵押貸款支持證券、全部貸款和浮動利率抵押貸款領域處於當仁不讓的頭號地位。”它還是《歐洲貨幣》雜誌評選的“北美最佳投資銀行”。

這距離貝爾斯登發出“拜託找個人把公司賣掉吧!”的哀鳴只剩不到一年時間。如果不是蓋特納、伯南克和保爾森這些監管者們覺得讓貝爾斯登倒閉風險太大,那麼華爾街上會有不少人樂於看到貝爾斯登破産。在華爾街上的大部分人,包括財經記者們看來,貝爾斯登的人自私、貪婪、兇悍、唯利是圖,活該倒閉,它就應該成為風險的犧牲品。更何況,如果拯救貝爾斯登,就會存在那個大家常挂在嘴邊的“道德風險”問題——所謂道德風險,就是如果反正都會有人來收拾殘局,那麼我們不妨不用考慮風險,拼命去賭。為了避免道德風險,應該避免對市場優勝劣汰的有形之手干預,放任市場去懲罰那些冒險過了火的公司。但摩根大通的傑米�戴蒙則持有不同見解:“就像某個人喝醉了酒去游泳,結果溺水了。這時有人爭辯説:‘哦,道德風險,他們溺水了,就讓他們去死,這樣可以讓他們吸取教訓’。這個想法很糟糕。”

保爾森和蓋特納找對了人。傑米�戴蒙會收購貝爾斯登。當然,政府得為摩根大通的收購提供擔保,畢竟戴蒙此舉算是幫了政府一個忙。關鍵是價格。傑米�戴蒙的報價是每股10美元,隨後是4美元——此時請考慮一下一年之前貝爾斯登的股價還是每股150美元左右。但是財政部部長保爾森忌諱聽到關於道德風險的批評,以及媒體和大眾關於拿納稅人的錢來拯救華爾街富人的批評,他決定儘量壓低價格。“對我來説這個價聽上去有點高,我想應該以一個非常低的價格成交。”保爾森對戴蒙説。交易價格因此被定到了2美元。在電影《華爾街2:金錢永不眠》中,2美元這個價格由惡狠狠的收購者作為報復提出。2美元即是華爾街恩怨的價格,也是“道德風險”的價格。

在另一方,貝爾斯登的董事會還在想10美元怎麼會變成了4美元,摩根大通負責收購的銀行家卻通知價格已經變成了2美元,“我們還沒來得及抱怨‘怎麼是4美元’,他們就回來説2美元了。”吉米�凱恩大發雷霆:“2美元也能算做錢嗎?”

戴蒙對此的解釋是:“買房子和買一棟正在燃燒的房子是兩回事。所以貝爾斯登真的不值這個價。”收購貝爾斯登的消息傳出之後,《紐約時報》稱傑米�戴蒙是“當今世界上最有影響力的銀行家”,《巴倫週刊》高呼:“傑米�戴蒙萬歲!”

接下來輪到的是雷曼兄弟,正如“報應説”暗示的那樣。但是雷曼兄弟的員工卻仍然堅信,即便是像貝爾斯登這樣樹敵無數的公司都能夠在政府的支持下,得到摩根大通調整後的每股10美元左右的收購價格——在貝爾斯登主要股東的壓力下,傑米�戴蒙和摩根大通被迫上調了買這棟“正在燃燒的房子”的價格,這也讓財政部長亨利�保 爾森大為惱火。

不過即使是傑米�戴蒙,收購貝爾斯登之後被視為當代摩根的傑米�戴蒙,5個月之後也對華爾街面臨的形勢大為驚訝。同在華爾街上的十幾位大亨到紐約聯邦儲備銀行參加完救助雷曼兄弟投資銀行的研討會議之後,他對自己的同事們説:“我們必須馬上為雷曼申請破産做準備。還有美林……美國國際集團……摩根斯坦利……可能高盛也會申請破産。”他的同事們都驚呆了。這無異於世界末日的場景。

貝爾斯登被收購僅僅是一個開始——具有諷刺意味的是,雷曼兄弟的C E O 富爾德曾經迅速地在腦子裏轉過由雷曼來收購貝爾斯登的念頭。在《紐約時報》記者安德羅�索爾金的《大而不倒》中,雷曼的破産之路佔據了其中絕大部分的篇幅。安德羅�索爾金也是第一個報道出摩根大通對貝爾斯登的收購價格會調整的記者。

富爾德在美國政府和保爾森的幫助下試圖挽救自己的公司。他向奧馬哈聖人巴菲特求助過,但是被不相信雷曼和華爾街人的誠實的巴菲特拒絕了。而且巴菲特在整個過程中一直懷疑富爾德和雷曼兄弟利用自己的名聲在吸引投資者。富爾德也嘗試著向摩根斯坦利兜售雷曼的部分資産。美國銀行也是個有希望的收購者——可惜最後美國銀行選擇收購了另外一家華爾街上的大投行美林。巴克萊曾經對收購雷曼有濃厚的興趣,只是最後被英國監管者給否決了。最後一根稻草是希望借收購來在世界投資銀行界擁有話語權的韓國發展銀行,可是這場收購同樣破産了。整個過程中都充斥著陰謀、欺騙、背叛、傲慢、沮喪和無奈。

也許富爾德和雷曼人直到最後都不敢相信政府會拒絕出手幫助他們,而會讓他們破産——儘管傑米�戴蒙用自己驚人的直覺預料到了這一點。似乎沒有人能夠理解美聯儲和財政部既然選擇了拯救貝爾斯登,為什麼不繼續拯救雷曼兄弟。但是保爾森還是決定這麼做。後來保爾森在自己的自傳中承認,他並沒有估計到讓雷曼兄弟破産會有多大的負面作用;與此同時,他也需要冒險一步,讓那些政治上的反對者認識到問題究竟有多嚴重——他們整天吵嚷著,不能用納稅人的錢來為華爾街貪婪的富人的愚蠢行為買單。和他在高盛工作時期不同,在華盛頓,保爾森不僅僅要考慮那些華爾街大亨們的榮譽和生死,關心他們都在想什麼(為此他甚至向他一直不喜歡的富爾德主動伸出友誼之手),他還需要考慮所謂的政治因素,後者甚至要耗費他更多的精力——即便如此他還是一直被認為是一位不懂政治的財政部長。

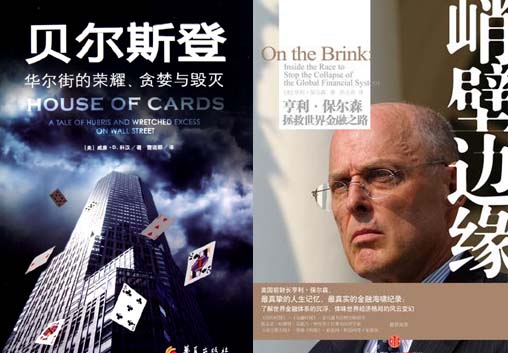

保爾森需要獲得國會給予的大額度的授權,用他的話説就是,如果人們知道你手中拿著的是一個水槍,那麼你就不得不經常使用它;可是如果人人都知道你手上拿著火箭筒,那麼你可能根本就不需要使用火箭筒。他希望國會能夠讓他手持火箭筒——大家後來都見識了火箭筒的威力,那就是兩家抵押貸款巨頭房地美和房利美被國有化、世界上最大的保險公司美國國際集團由政府接管,接管的範圍甚至從華爾街蔓延到了底特律。雷曼兄弟的倒閉讓保爾森得到了這個威力巨大的金錢火箭筒。不過,正如保爾森在自己的自傳《峭壁邊緣》中所説的,他希望自己永遠也用不到這個火箭筒,他最大的噩夢就是自己會以一個政府干預者和救市者的形象留在美國金融史上——因為他本人、一個華爾街的前大亨,正是一個堅定的自由市場信奉者。

“報應”和“陰謀”的説法對人們的注意力有磁鐵般的魔力,因為它增加了危機的戲劇性。記錄了貝爾斯登毀滅過程的記者威廉.科漢説,直到最後一刻,貝爾斯登的大佬們仍然相信,是謠言和對衝基金們毀掉了貝爾斯登。吉米�凱恩直到被迫離開貝爾斯登時仍然在説:“我們時至今日還在考慮陰謀論,到底是誰做了什麼,我們想看看他們能否找出到底誰是兇手,是否能證明這一切。”作為雷曼任期最長的CEO和華爾街上最強硬的人物之一,富爾德也是如此。他相信所有那些做空者們的故事,他們的狩獵者聚會。他曾要求高盛和他一起譴責那些對衝基金。可是高盛拒絕了——如果不是生死攸關,誰會瘋到要去電視上譴責自己的客戶。

另外一種説法則不那麼有吸引力。貝爾斯登的合夥人保羅�弗裏德曼説:“我們自己就是真兇。是我們自己造成了這一切。我們把自己置於一個會發展到今天這個地步的局面裏。讓事情發展到這個地步同時我們並沒有設法去阻止它,也是我們自己的錯誤。”他認為貝爾斯登毀滅完全是公司高層管理不善的原因。同樣,在《大而不倒》中,我們也能看到富爾德直到最後時刻仍然秉持著一種傲慢和天真的態度來面對自己遇到的災難。比如他希望保爾森能夠和軍方交涉,讓自己的私人飛機得到俄羅斯人的允許飛過俄羅斯領空,這樣可以儘快回到國內處理雷曼的問題。挂掉電話之後保爾森苦笑著説:“我自己的飛機都不能做到這一點。”在美國國際集團、花旗銀行都存在著這樣或那樣的問題——花旗銀行的前任CEO,曾經最閃耀的商界明星之一桑迪�威爾也為自己在挑選接班的問題上出口道歉。

對外界而言,失敗的原因可以簡單的被概括為一些帶有道德含義的詞語,比如貪婪和自大。索爾金説,“這其實是一個關於人類劣根性的故事。”貝爾斯登的艾倫�瓦茨説:“貪婪也是其中一個因素……實際上,我們每個人都要為此負責。我們都犯錯誤了:政府、評級機構、華爾街、商業銀行、監管者、投資者、每一個人。”無論如何,真正悲哀的是,所有這些失敗的原因都是永恒的:禿鷲式的攻擊者、內部的失敗和人性的貪婪。正如老話所説,如果人類沒有缺點,那麼歷史就不存在了。

1960年代沸騰的年代,對於約翰�布魯克斯而言,他所描寫的東西正是他深惡痛絕的東西:裏面充滿著貪婪、野心、毫不在意和有計劃的詐騙。

在《沸騰的歲月》中,他有意將1969年至1970年的大崩盤同1929年的大崩盤進行比較。他用他所能想到的最優雅也最惡毒的方法來攻擊華爾街人在其中的表現。他引用卡爾�馬克思的論斷,當歷史第一次重復時是悲劇,第二次則是鬧劇;他引用桑塔亞那和普魯斯特,“1929年商業和金融業表現出來的徵候,已經足以讓人們不但贊同桑塔亞那的觀點,也就是忘記歷史的人必將重蹈覆轍,而且贊同普魯斯特,從某個角度看,他寫過的一部書似乎通篇都在説人類從經驗中學習的能力不過是假象”。毫無疑問,他想説1969年到1970年的大崩盤也是如此。他細緻的指出了這兩次崩盤的共同點:崩盤前金融巨頭們反復強調類似的金融危機不可能再出現,因為聯邦儲備系統具有保護作用;一些掌握內部消息的人,圖謀利用內部消息和市場技巧操縱股票價格,從而欺騙公眾;崩盤都都導致了“瘋狂的相互指責”……

約翰�布魯克斯令大多數普通人欣慰,他站在一個道德高度,以居高臨下的態度描述這一切,指出他們是多麼面目可憎,他像一位優雅的紳士一覺醒來發現世界突然不同時那樣大發雷霆,“幾代人以來,華爾街的氣氛就是要展現美國最無情、最冷酷、最卑鄙的東西”,“只有很少的植物在那裏生長,人也一樣。當華爾街的國王們在高高的窗戶後面經過過濾的空氣裏表演他們的經典戲劇時,華爾街的陪臣、奴僕和侍女們卻連能夠讓生活變得可以忍受的微小滿足感都沒有。他們不能理解的數字和機器把他們變成了傻子。當人們從通往百老匯和華爾街的地鐵上下來時,已經精神沮喪。男人們面部緊繃,顯得全神貫注。漂亮的女人們在不知不覺中發胖”。

在這位《紐約客》的作家看來,20世紀60年代在這裡上演的是一齣凸現人性的戲劇,這個屏幕比生活更寬廣,這裡上演的是“以佔有、統治、歸屬為主體的高尚、純粹的道德劇”。

在《沸騰的歲月》開場時登場的是得克薩斯州的企業家亨利�羅斯�佩羅。佩羅是一位銷售天才,當他在IBM任職時,他只用一個不到一月就完成了公司給他的銷售配額。隨後,他組建了一家名為EDS的公司,公司依靠為政府醫療保障系統開發計算機系統牟利。華爾街上的銀行家們很快盯上了佩羅,竭力鼓勵他上市。真不知道這個“心靈純粹的道德理想主義者”是如何被説服的,反正,華爾街將佩羅變成了大富翁。對於佩羅而言,華爾街是他這種清教徒的地獄,但同時也是令人不可思議的財富源泉。而他所做的,只是“來到地獄,並且征服了地獄”。不過,好景不長,他成了1970年股市崩盤的象徵性人物,1970年4月22日,40歲的佩羅股票投資在賬面上損失了4.5億美元,這一損失,是美國五大慈善基金以外所有慈善基金的總資産,比除紐約以外的任何城市的年度福利預算都多,可能是工業革命以來,人在一天中所能遭遇的最大損失。

接下來,布魯克斯開始解剖這十年的華爾街,如何種下惡果,他一面著手描述機構的變革,比如美國證券交易所和證券交易委員會的變化,一面把目光投向那些敗壞市場的人。

對於布魯克斯而言,華爾街的大人物可以分成兩種:來自華爾街以外的充滿征服欲的人和天生就屬於華爾街的人。敗壞華爾街的人大多是前者,他們渴求金錢和權力,把華爾街當成競技場和賺錢工具,善於利用華爾街的規則,並且不惜破壞規則以獲取金錢,他們通常會成為最富有的人;華爾街的變更力量大多數來自於後者,他們“有些奇怪”,“他們通常對金錢漠不關心,卻從未想過要離開華爾街”,他們會努力把華爾街改造得更理想,也就是更不骯髒、更人性。

在美國股票交易所穩坐第二把交椅的傑克遜就是後者的典型代表。華爾街的少壯派們團結在道德感極強的傑克遜身旁,他們利用媒體和司法機關向掌控交易所的“統治集團”發起衝擊,希望改革容易出現交易漏洞的交易所,儘管這種努力,“像是朝著尼亞加拉大瀑布小便”。偶然的勝利來源於一位金融犯罪人員的招供,他和證券交易所高層存在微妙的賄賂關係,這樣一來,少壯派們掌控了局面,證券交所得到變革。後來,爭取要對市場加強監管的證券交易委員會的富有道德感的多位官員,也都屬於後者。他們一心想把華爾街朝著理想目標改變。需要注意的是,並不是只有機構官員才是變革者,傑克遜本人也是交易商出身。

而那些想去征服華爾街的人,對失敗者而言,無論對他們還是對市場都是一場悲劇,而成功者則成為財富的神話。最後的蓋茨比——吉爾伯特是位悲劇人物,他和自己的同盟者大量持有的股票價格下跌,而他再也沒有現金來收購其他人拋售的股票,以維持這支股票的價格穩定。市場的打擊令他身敗名裂。

征服者們前仆後繼。在1960年代登上華爾街舞臺的新鮮面孔有年輕的基金經理和令很多企業顫抖的企業狩獵者——“聯合企業財閥”。出生於中國的小傑拉爾德�蔡是前者的代表人物,他在投資公司富達管理研究公司迅速崛起,“傑利�蔡在買入”成為華爾街瘋狂搶購一支股票的信號,他的魔力讓他能使一家公司的市值在幾小時內增加或減少數億美元,他身不由己變成一位股票操縱者。

華爾街對於新生公司的追捧,使得這些公司敢於向一些備受尊敬的老牌公司發出收購要約。在1969年,汎美世界航空公司和古德里奇輪胎橡膠公司就收到了公司暴發戶的威脅。而最早從事計算機租賃,隨後在華爾街備受歡迎的公司新貴裏斯科,就把目光投向了化學銀行。於是,一場狩獵者和反狩獵者之間的爭鬥就開始了。裏斯科是華爾街的寵兒,而化學銀行則一貫享有盛名。裏斯科的擁有者斯坦伯格就是典型的華爾街征服者和冒險家。雖然最終收購失敗,但是件事情卻讓大多數人對華爾街的威力不寒而慄。布魯克斯將這十年視為一場狂歡,高潮就是1970年的崩盤和開頭所講的佩羅的損失。而他所做的,只是用他的華麗筆調將這十年敘述出來。他聲稱華爾街能變成另一幅模樣,“把自己變成毫無人性的全國性售貨機”,但毫無疑問他是個拙劣的預言家,貪婪、野心和欺騙仍然活躍在華爾街,它所展現出的人性不加掩飾。

1970年賊巢

在《淩志車與橄欖樹》中,托馬斯�弗裏德曼提到了曾令華爾街聞聲顫抖的一個名字:邁克爾�米爾肯。這位專欄作家和暢銷書作者是以不無讚許的口氣提到米爾肯的,“這個資本的民主化真正出現爆炸是在80年代。一位才華橫溢、活潑機警但絕對腐敗的操縱低級股票的行家邁克爾�米爾肯,將阻礙資本民主的最後一個柵欄搬開。”對邁克爾�米爾肯和華爾街那段“貪婪年代”的描述,正是詹姆斯�斯圖爾特的成名作。《賊巢》讓這位《華爾街日報》記者一舉奪得普利策獎,並且成為美國最炙手可熱的暢銷書作家和財經記者。

1946年出生在一個會計師家庭的邁克爾�米爾肯後來被證明是一個天才。在從著名的沃頓商學院畢業之後,他成為一名債券分析師。1971年,25歲的米爾肯在自己的領域內發動了一場革命,“將阻礙資本民主的最後一個柵欄搬開”,隨便為自己賺的大量金錢,並消滅了數家公司。

造成這一切的原因是他發現了垃圾債券。這些信用評級很低的垃圾債券一貫被華爾街漠視,但是米爾肯卻計算出,投資垃圾債券所要付出的風險並不大,但是卻能獲得相對高的收益。他在自己的公司中成立了專門經營垃圾債券的部門。六年之後,他成為當之無愧的垃圾債券之王,他控制的垃圾債券市場份額超過了25%。與此同時,米爾肯為公司收購提供融資服務。只要這位金融業的新帝王同意為一項並購項目提供包銷債券的融資服務,德萊克賽爾�伯恩漢姆�蘭伯特就會發出一封信,聲稱公司有高度信心為企業並購提供所必需的資金。沒有一家公開上市的公司能夠在米爾肯發出這封信後,逃脫被收購的命運。

米爾肯所組織的垃圾債券交流會,被稱為“掠食者的聚會”,圍繞著米爾肯和“掠食者的聚會”,1980年代的華爾街形成了一種新的秩序,在這種秩序中,米爾肯是國王,在國王的支持下,沒有什麼事情在華爾街是辦不到的。

因此,當丹尼斯�利文——掠食者聚會的參與者之一,德萊克賽爾�伯恩漢姆�蘭伯特公司常務董事丹尼斯�利文被指控“利用投資業務員的工作之便,根據非公開信息買賣證券,進行內幕交易”時,米爾肯幾乎對此不屑一顧。德萊克賽爾公司的人説,“這就像一輛受損的汽車,你找幾天慢點開,過後就可以再次飛馳。”詹姆斯�斯圖爾特加的注是什麼都不能阻擋德萊克賽爾�伯恩漢姆�蘭伯特公司為所欲為。

而當這個王國覆滅之後,斯圖爾特的評論是,“歷史上曾發生過不少重大的金融犯罪,如從‘列車大盜’到股票操縱陰謀,這些犯罪直接促使了國家各種證券法律法規的出臺。但是,任何具有可比性的金融犯罪與這場犯罪相比都相形見絀。在這場犯罪活動中, 犯罪分子的非法收益數量之巨,大多數外行人都難以理解。

丹尼斯�利文是一條小魚,承認在內幕交易中非法所得1250萬美元。伊凡�布斯基被罰沒1億美元,現在沒有人敢説這個數字接近他幾年來非法收益的總數。還有邁克爾�米爾肯,他的犯罪活動比單純的內幕交易更複雜,更獨出心裁,也更為野心勃勃。1986年,米爾肯從一家多年參與非法活動的企業獲得5.5億美元的薪水和紅利。當他最終對六項重罪供認不諱時,同意交納6億美元的罰金,這個數字比證券交易管理委員會一年的預算總額還要大。”

但是米爾肯的支持者們顯然不這麼認為,在法庭審判米爾肯期間, 《華爾街日報》《紐約時報》上,整版的廣告被他那些富有的支持們買下來,寫下對米爾肯的讚賞和支持語言。

將近四年的審判長後,米爾肯認輸服罪,接受了10年監禁和數目驚人的罰金,並且禁止他再從事金融業。但是到了1993年,米爾肯服刑兩年之後提前出獄,並且創建了一家成功的教育公司。另外值得一提的是,他在出獄前被查出患上前列腺癌,出獄後他立即成立了一個前列腺癌基金,到2005年基金已經融資超過3億美元,成為世界上最大的前列腺癌研究的私人贊助機構。

米爾肯還沒有選擇為自己辯解,辯解之聲都來自於他人。但無可否認的是,米爾肯是對華爾街歷史影響最大的人之一。不過,無論最終對米爾肯這段金融生涯的評價如何,都不會影響詹姆斯�斯圖爾特那本傑出的《賊巢》成為描寫華爾街最傑出的著作之一。

1980年 説謊者的撲克牌

這本描寫上世紀八十年代華爾街文化的經典作品今天讀來仍然妙趣橫生。邁克爾�劉易斯本人身份特殊,在他成為作家和報刊撰稿人之前,身份是所羅門兄弟公司的交易員,而所羅門兄弟公司在上世紀八十年代則是華爾街最大的債權交易商。《紐約時報》對邁克爾�劉易斯的評價頗有諷刺意味:“邁克爾�劉易斯寫東西就像他做債券推銷員一樣成功。也許是因為這兩項工作都有一個共同要求:把故事講得娓娓動聽。”

把故事講得娓娓動聽對於一個作家來説是誇獎,但對於一位債券推銷員就未必。一位債券推銷員必須把謊話撒得完美無缺,才能成功地把債券賣出去。邁克爾�劉易斯在所羅門兄弟公司做的第一筆交易,就是把一筆債券賣給了一名德國銀行家,隨後債券下跌,害得這名銀行家丟了工作。按照常理來説,所羅門兄弟公司這種通過把損失轉嫁給客戶來為自己解套的方法,會讓這家公司逐漸失去自己的客戶,但是在華爾街,一句著名的話是,“顧客都是健忘的”。這也就意味著,顧客都是可以被欺騙的。

交易員們最擅長進行這種欺騙。他們平時所玩的遊戲名叫“説話者的撲克牌”,這種遊戲説來其實很簡單。如果有四個人(人數可以多到10個人)一起玩,四個人每個人拿出一沓美元,將美元用作撲克牌,每人從中間抽出一張,然後大家來賭鈔票序列號上的數字數量。每個人都竭力欺騙別人,去賭這些鈔票序列號裏有幾個7幾個3等等。這是一個數學問題,同時也是一個欺騙和雙向欺騙的問題。

除了欺騙之外,對於一家華爾街交易商而言,裏面還有許多有趣的東西,比如:貪婪和忠誠感。

所羅門兄弟公司在八十年代的興起和衰落就是圍繞著這兩個詞語展開的。公司最賺錢的部門是抵押證券交易部,因為所羅門兄弟公司率先開展了這項金融衍生業務——將抵押貸款拿來交易,他們幾乎壟斷了這個市場。該部門的負責人拉尼埃裏對所羅門兄弟就有一種忠誠感。這種忠誠感來自於19歲時發生的事情。19歲的拉尼埃裏因為家人生病,攤上了一大筆自己無法負擔的醫藥費。他很無奈,對公司的一位合夥人講了自己的困惑。這位合夥人對當時名不見經傳的拉尼埃裏説,你不必考慮這個問題,公司會負責的。出乎拉尼埃裏的預料,所羅門兄弟公司替拉尼埃裏支付了他自己無法負擔的鉅額醫療費。全部原因可能僅僅是因為,這位合夥人的信念中有這一條:公司應該替自己的員工解決他們無法解決的麻煩。結果拉尼埃裏對所羅門兄弟公司産生了一種無法替代的忠誠感,一直到他後來為這家公司賺來的錢達到一個天文數字,他領導的部門是這家公司收入的最重要來源。

可惜這種忠誠感最後被輕而易舉的破壞。貪婪取代了忠誠成為要在這家公司立足的最重要品質。那些承諾不會讓一個人失業的公司高層們眼睜睜看著自己所屬部門被整個裁掉,儘管他為此狂怒不已。精明的交易員們開始和公司討價還價,他們把“説謊者的撲克牌”中的技巧用在對付公司上,隱藏自己的底牌,索要高薪。最後,抵押證券交易部的人幾乎全部被華爾街上的其他交易商高薪挖走,因為忠誠感在所羅門兄弟公司已經毫無價值——忠誠意味著你拿著低薪,而且同時隨時可能走人。邁克爾�劉易斯最終講述的是一個關於欺騙、忠誠和貪婪的人性故事,而不是高級的數字遊戲。和我們在中文報紙上看到的不同,大部分商業都應當是關乎人性的,它講述人性中的美德和卑劣,講述貪婪和慷慨,講述忠誠和背叛,講述慾望和流言。

《賊巢》講述一個平民出身的孩子如何變成華爾街之王,邁克爾�米爾肯如何將平民思維引入華爾街,最終又讓整個華爾街顫抖不已(邁克爾�米爾肯像司湯達的于連);《迪斯尼戰爭》講述一個公司領導人的統治欲與自大狂如何膨脹到自我沉溺(艾斯納像莎士比亞的李爾王);《房間裏最精明的人》講述的也是一個類似于忠誠和貪婪的故事,鼓勵貪婪的公司文化毀掉了個人對公司的忠誠(安然像隕落之前的雅典城);《長期資本管理公司的升騰于隕落》講述的則是一個人的數字理性如何落敗的故事;《最後的銀行家》則講述傲慢與偏見如何毀掉歐洲最著名的銀行……

或許我們該牢記這一點,大部分商業都關乎人性,這樣,整個商業就會變得動人,而商人也就不會自信到自大。

1990年代上半期 泥鴿靶遊戲

當帕特諾伊第一次從學校出來,參觀紐約證券交易所的交易大廳時,他以為,這就是整個金融市場的中心。後來,當他成為這些阿爾�貝爾所説的金童子的一員時,他自己認為自己發現:在90年代,華爾街的風暴中心不是在證券交易所的大廳,而是金融衍生産品的交易廳,是衍生産品經紀們所待的格子間。

在摩根斯坦利這個世界知名投行的內部架構中,老式的銀行家是新興的金融貴族,所謂的新興市場專家(新興市場是對欠發達國家的委婉稱呼,這是華爾街的金融人絞盡腦汁才想出的最好聽的稱呼)和衍生金融産品銷售專家們嘲笑的對象。那些西裝革履的投資銀行家賺取的利潤也並不如我們想象中那樣多。舉個例子:《門口的野蠻人》所描述的RJR公司杠桿收購案是90年代華爾街最大的公司收購案例,但是摩根斯坦利在MX——一種主要是在日本銷售的衍生産品,中賺取的佣金和摩根斯坦利在RJR收購案中賺取的佣金十分接近。而MX所要耗費的時間和精力都要少很多。也許這就是為什麼衍生産品的經紀人可以在聚會時候盡情嘲笑那些“此刻正喝著紅酒,西裝革履”的銀行家。

更低一級別的是分析師和秘書。帕特諾伊説:分析師和秘書的工資,在摩根斯坦利的成本收益核算中,都是屬於四捨五入的部分。如果還要更詳細的分級。那麼,最低一級的應該就是少數民族和女性。只有少數的黑人和黃種人能夠在摩根斯坦利立足。女性更少,而且得保證你要不就是和男性一樣,要不就是玩物。你必須得忍受無窮無盡的性騷擾,你得習慣自己的上司或者某個富有才華的經紀人在交易大廳就提出的性交要求,你必須學會接受同事們拿一些類似于生殖器的食物給你。

好了,接下來我們要了解的就是泥鴿靶遊戲的內容了。這裡不需要數學公式,更多的是瞄準射擊。這也是為什麼在衍生産品部,擺在桌子上的數學刊物最終都被軍事刊物取代了。經紀人們醉心的是血腥感。這種血腥感來自於“撕掉客戶的臉”,讓客戶蒙受損失而自己賺取佣金。所有這些的全部要訣似乎就在於把某種沒有人的債權通過一家信託公司或者臨時註冊的信託公司包裝,然後想法設法拿到標準普爾的高評級,這樣就可以確保把它們都買出去。這些有著各種名字的金融衍生工具可能和各種外幣的匯率都有關係。但是當然,這是你在買它們的時候根本看不出來的,公共基金經理們會一直以為自己購買的只不過是有美國財政部擔保的國債而已。

這個遊戲太複雜。以至於沒有人能夠講的清除它的每一個細節。而眾多的投資人和財經記者則根本不知道很多金融衍生工具買賣的存在。

困惑著這些經紀人的還有自己的道德感。在一次聚會中,他們互相問:如果給農産品施肥的工作也能夠拿到相同的錢,還會願意做這份工作麼,答案是幾乎沒有。在這裡工作,一年可以拿到600萬美元,可以讓你很有錢。是的。但有錢的混蛋也不過十混蛋而已。可是話又説回來,如果一份工作除了讓你變成混蛋之外其他什麼損失也沒有,而會多了600萬,你為什麼不保持呢?

很難判斷金融衍生産品對市場究竟是天使還是魔鬼,儘管它已經帶來了災難。就像垃圾債券把米爾肯送進了監獄,可是在米爾肯之後,垃圾債券卻仍然活躍。而《從資本家手中拯救資本主義》的兩位作者對它也進行了正面的評價。畢竟垃圾債券有助於一些高風險企業拿到融資。索羅斯認為衍生産品是金融市場的災難,可是莫頓和舒爾茨是依靠這個拿到諾貝爾獎金的。儘管他們供職的長期資本管理公司在拉美金融危機中被摧毀。

泥鴿靶遊戲仍然在繼續。帕特諾伊似乎覺得我們所能做的似乎只能是在不知不覺中陷入風險。不過在中國,所有這些還都不存在。也許一個不發達的金融市場的好處就在於我們在不享受優點的同時連風險也避過了。因為這一切根本還沒有能夠存在。

1990年代下半期

賭金者:長期資本管理公司的升騰與隕落

在1998年9月向美聯儲求救之前,長期資本管理公司一直是人類理性的驕傲和華爾街上最成功的賺錢機器。

長期資本管理公司成立於1994年2月,由所羅門兄弟公司的天才交易員約翰� 麥利威瑟創建。約翰�麥利威瑟從所羅門兄弟公司學到一個簡單的道理:千萬不要放棄你的損失,直到它變為你的盈利。

這句話也可以被理解為,在資本市場上,從長遠來看,只要你有足夠的資金和耐心,你短期內的損失總有一天會變成盈利。麥利威瑟是一個天生的領導者,在他周圍,凝聚著一批在某些方面極具智慧,但是卻在另外一些方面比如社交上具有重大缺陷的人。在所羅門兄弟公司時,他就能把自己領導的部門營造成一個封閉的天堂,一群數字天才和投機天才們在其中優哉遊哉,只需要專心做好證券交易,而無需考慮公司中任何成員都必須面對的繁瑣事務。

數字天才們先後加入長期資本管理公司,尤其值得一提的是,其中有兩名諾貝爾獎金獲得者和一位前聯邦儲備委員會副主主席。羅伯待�莫頓和邁倫�斯科爾斯,這兩個名字在現代金融學名人堂中佔據著顯赫位置,他們分別在1994年和1997年獲得諾貝爾經濟學獎,同時必須注意的是,斯科爾斯是在長期資本管理公司任內獲得的諾貝爾獎金,而且,同他更專注于學術的老師羅伯特�莫頓相比,斯科爾斯對於長期資本管理公司更為投入。他認為,長期資本管理公司是他金融理論的最好試驗場。另一位顯赫成員戴維�默林斯在美聯儲工作期間,曾經被認為是格林斯潘的繼承者。長期資本管理公司的黃金陣容讓它當之無愧的成為華爾街最顯赫的對衝基金公司。

它在成立之後的發展速度也讓人側目。長期資本管理公司成立時的主要投資者是歐洲最大的銀行瑞士聯合銀行和華爾街最著名的券商之一美林證券,成立時的總資産為13億美元。按照協議,投資期限至少為3年。1994年當年,長期資本管理公司的投資回報率為19.9%,1995年這一數字上升為42.8%,1996年仍然保持在40.8%的高水平。1997年底,長期資本管理公司的資産增值為75億美元,在1997年12月,客戶贖回了27億美元,長期資本管理公司在1997年底的實際管理資産為48億美元。

儘管如此,但是長期資本管理公司卻能操縱高達1250億美元的資金。由於長期資本管理公司令人敬畏的黃金陣容和它在1997年之前超過40%的投資回報率,銀行爭相將資金借貸給這家基金,長期資本管理公司因此而獲得了幾乎是無窮大的融資額度。

它獲利的另一個原因是長期資本管理公司也進行了金融創新——用今天的時髦話,它在金融市場上發現了自己的藍海。它在當時無人關注的利率互換市場中套利——只要有東西的價格被低估,有東西的價格被高估,都可以為投資者創造盈利機會,只是之前從未有人想到要在利率市場利用利差來賺錢,因為利差看上去如此之小,除非有像長期資本管理公司那樣的大手筆,很難賺的盆滿缽滿。

長期資本管理公司所堅持的其實是一個常識,即一切事物的價格,無論是發展中國家發行的債券還是盧布對美元的匯率,終究都會回歸到與其價值相符的價格,而在大多數時候,它的價格和它應有的價值並不相符。而在長期資本管理公司的數字天才們看來,他們構架的模型,能夠預測金融市場的風險走勢,從而達到控制風險並盈利的目的——這也跟兩位諾貝爾獎金獲得者對人類數字理性的極度自信和推崇有關,他們相信自己能夠預測並控制圍繞著正當價格波動的實際價格走向,能夠預測並控制風險。用《金融時報》的話説,長期資本管理公司“以為自己絕頂

聰明,並且決不可能失敗”。

但是,“長期資本的火箭科學在發射臺上發生了爆炸”。由於華爾街上的同行們紛紛效倣長期資本管理公司進入利差投機,藍海變成一片紅海,天才們必須邁入新的領域,無論是為了自己的利益還是客戶的利益——遠高於一般基金管理公司的高額手續費和從長期資本管理公司本身獲得的股權收益,讓長期資本管理公司的管理者和一般員工都很富有。他們將眼光投向了債券。他們認為價格被高估的債券,比如美國債券和德國債券被大量賣空。而發展中國家的債券價格則被低估。結果,在亞洲金融危機的影響下,德國債券和美國債券等長期資本管理公司做空的債券價格進一步上升。許多類似的錯誤將長期資本管理公司推向毀滅。

常識只能在一個足夠長的時間內發生效力,而在科學計算風險時,人的情緒波動和恐慌引起的反常行為卻不能被計算。用前美國財政部長羅伯特�魯賓的話來講,我們生活在一個“不確定的世界”。長期資本管理公司的天才們試圖去做的卻是將這個世界確定化。在《賭金者》的作者看來,這是長期資本管理公司失敗的源泉:它是一種過度理性化所引起的失敗。