| 央視網|中國網絡電視臺|網站地圖 |

| 客服設為首頁 |

活躍的溫州民間借貸,資金鏈脆弱性正日漸顯現。

中國人民銀行(央行)溫州市中心支行的最新調查顯示,溫州民間借貸市場正處於階段性活躍時期,估計市場規模約1100億元,佔當地銀行貸款的20%。

這一估算是根據抽樣調查,從資金介入方和貸出方雙向測算並相互驗證而得的,是該時點上存續的債券債務關係的借貸餘額。

據悉,央行溫州市中心支行已于2010年建立了溫州民間借貸交易活躍指數監測,該項監測以溫州市近1000家融資仲介的1300多個銀行賬戶為樣本根據抽樣調查,定期採集這些賬戶的資金交易。從監測結果來看,2010年以來五個季度的賬戶交易額分別為208億元、327億元、262億元、335億元和396億元,規模總體呈增加態勢。其中,今年一季度的交易量是上年平均的1.4倍。

因此,央行溫州市中心支行判斷:“可以認為,近期溫州民間借貸市場處於比較活躍階段,借貸規模的增長也比較明顯,短期內與銀行貸款的比例關係還有小幅上升。”

民間借貸活躍的同時,央行溫州市中心支行還特別關注到社會融資仲介的風險隱患。目前,溫州各類擔保公司、投資公司、寄售行、典當行、舊貨調劑行等共1000多家,其中部分機構假借經營之名,違規辦理墊資業務,收取高額佣金和利息。

央行溫州市中心支行認為,在社會資金總體趨緊的背景下,短期墊資需求增加,社會資金拆借鏈條延長,轉手環節變多,“空轉”而沒有進入實質領域的民間借貸資金有所增加,當前社會融資仲介市場的資金鏈脆弱性日益上升。

40%的民間借貸“空轉”

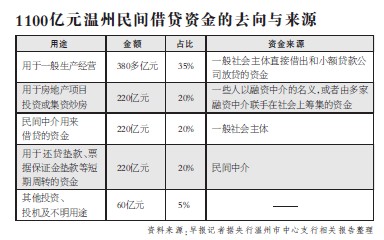

根據央行溫州市中心支行的報告,上述1100億元溫州民間借貸資金中,用於一般生産經營的僅佔35%,即380多億元,主要是一般社會主體直接借出和小額貸款公司放貸的資金;用於房地産項目投資或集資炒房的佔20%,約220億元,這包括一些人以融資仲介的名義,或者由多家融資仲介聯手,在社會上籌集資金,用於外地房地産項目投資,也包括一些個人在親友中集資炒房。

沒有進入生産投資領域、依然停留在民間借貸市場上的資金規模為40%,即440億元,包括個人借給民間仲介的資金,民間仲介借給監管人用於還貸墊款、票據保證金墊款、驗資墊款等短期週轉資金。另有60億元(5%)的資金不明用途。

報告同時分析了溫州民間借貸的資金來源,初步估計,來自當地企業等經濟實體的資金佔30%,來自當地居民的佔20%,來自全國各地和世界各地的,分別佔20%,其餘為銀行信貸資金間接流入等(根據上述比例測算佔10%,資金規模超過百億)。

“不會形成系統性風險”

“人們普遍認為由於民間借貸是缺乏外部監管的自發性行為,存在較為頻繁高發的風險性,一些披露出來的案例也強化了人們的這種印象。但實際上,民間借貸的風險因具體借貸模式、資金用途、借貸利率以及社會經濟環境的不同而有很大差別。大規模的集資、高利貸和仲介的資金大進大出等往往風險較大,而分散性直接借貸活動有其良好的風險防範機制,一般並不表現出高風險性。”

對於當前民間借貸風險,央行報告的總體判斷是:隨著貨幣政策收緊,借貸風險問題會進一步暴露,非法集資等案例會進一步增加,但不至形成系統性風險問題,不會影響社會和金融穩定大局。

報告認為,目前溫州公開的大範圍的吸收公眾存款的情況已被遏制、發現的社會金融風險案列涉案面都比較窄,即使是各種社會融資仲介,單體規模也不大,以其為紐帶的借貸亦相對分散。另外,從全國或溫州本地看,經濟發展總體上是良性的,企業主如果沒有過度的投機、賭博等不良行為,一般不會出現鉅額資金缺口。

此外,報告認為,參與社會借貸活動的公眾,大部分有較強的風險承受能力,大大小小的企業主都有一定積累,而長期從事社會融資活動的人員也已從該領域獲得豐厚收益。

“近期溫州發生的幾件貸款戶逃逸案,貸款擔保方都能代償,未使風險蔓延,也表明溫州企業及業主個人較強的風險承受能力。”報告稱。

但溫州各類擔保公司、投資公司、寄售行、典當行、舊貨調劑行等有1000多家融資仲介的風險隱患較大,牽扯麵也比較廣。報告稱,其中有部分機構假借經營之名,違規辦理墊資業務,收取高額佣金及利息。

根據最新的監測數據,6月份溫州民間借貸綜合利率水平為24.4%,折合月息超過2分,比2010年6月上升了3.4個百分點。由於民間借貸市場遠非價格統一的市場,各子市場的利率價格差距很大。社會融資仲介的放貸利率為40%左右,而一般社會主體之間的普通借貸利率平均為18%,小額貸款公司的放款利率則接近20%。

“當前溫州民間借貸利率處於階段性高位。”報告稱,從2003年建立利率監測制度至2010年,監測到一般社會主體之間的利率水平一直在13%~17%的區間內波動,這一利率到6月已是18%。

利率市場化改革已有基礎

隨著參與度和規模的逐步放大,民間借貸未來的出路在哪?

該報告指出,對於現階段的民間借貸,應該將其置於推動金融改革、優化全社會融資結構和改善中小企業融資環境的大視野中加以通盤考慮,加快金融深化,實現對傳統民間借貸的引導、規範、提升和替代。

該報告提出,制定《民間融資法》、加強對民間借貸的引導和服務、加快構建起以民間借貸資本為主體的風險投資體系、建立民營企業産權流轉體系、規範和發展地方産權交易市場、放寬金融管制、加強推進銀行利率市場化改革等多項政策建議。

該報告認為,有必要制定一部適合國情的《民間融資法》,為民間借貸活動做出必要的法律規範,明確不同民間借貸行為的合法性,保護民間借貸的權益和規避風險,引導其更好地發揮融資作用。

在引導民間借貸活動方面,可以在民間借貸的資金投向、利率及運行機制上加以引導。同時,可以對民間借貸的合同(或借據)應以法律的形式加以規範,並進行公正或登記,明確經過公正或登記的合同受法律保護,以減少借貸糾紛。

報告亦指出,提高民間借貸的組織化程度有益於規範市場。比如加快構建民間借貸資本為主體的風險投資體系,建立民營企業産權流轉體系,規範和發展地方産權交易市場,通過項目融資引導民間借貸資本有組織化地直接投資等。

在放寬金融管制方面,報告指出,目前正規金融和民間金融的“雙軌”結構不利於金融資源的有效配置,應促進現行金融結構的逐步並軌,比如設立各種地方性小法人金融機構特別是社區銀行、貸款公司等,制定金融機構破産法,建立市場退出機制和存款保險制度。

報告稱,溫州活躍的民間借貸市場為實施利率市場化改革提供了良好的社會基礎,改革可以根據溫州實際,針對不同市場及主體分類推進,包括有限度地放開銀行機構存貸款利率,指導新型金融組織利率市場化,監測和引導民間借貸市場利率等。