| 央視網|中國網絡電視臺|網站地圖 |

| 客服設為首頁 |

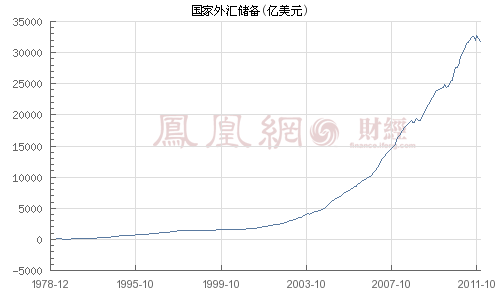

點擊圖片查看詳細數據

國家外管局5日表示,今年將深化外儲管理改革。如何實現更深層次破題,如何讓外儲在邁向強國進程中扮演更加重要的角色,中國正在尋找新的答案。

隨着中國經濟的“跨臺階”增長,外儲也經歷了爆發式增長,尤其是“十一五”期間,年均增長28.3%。根據最新數據,目前我國外儲餘額約為3.2萬億美元,相當於我國每人持有2386.68美元。外儲已經成為我國國民財富最重要的組成部分,並對中國參與全球化的方式和利益分配過程産生深遠影響。

然而,與其他發達債權大國的性質不同,我國的債權性質是典型的官方債權國。2011年9月末,我國對外金融資産46653億美元,其中儲備資産32779億美元,佔對外金融資産70%,外匯資産集中在政府手中,民間外匯資金蓄水池有限。從國際上橫向比較來看,美國官方的外匯儲備雖然只有我國的1/5,但是美國民間所持有的外匯價值達9萬億美元之巨。

官方債權國帶來了較大的集中風險管理問題。經濟不斷累積以國際性貨幣持有的外國流動債權,所産生的貨幣不匹配將使國內金融市場的投資組合難以實現均衡,也使貨幣當局對貨幣和流動性的管理變得更加困難。自1994年外匯體制改革以來,我國央行基礎貨幣投放的結構已經發生根本性變化,外匯佔款成為基礎貨幣投放的主渠道。這使我國的基礎貨幣供應被動受制於外匯供求,大大增加了基礎貨幣調控的難度。近年來,外匯佔款存量佔基礎貨幣存量的比例不斷提高,2006年已經達到108.49%,而外匯佔款增量佔基礎貨幣增量的比例,在2005年甚至超過200%。

另一方面,央行還面臨“不可能三角悖論”。在資本跨國流動渠道日益增多的情況下,提高利率會吸引以套匯、套利或套價為目的的國際投機資本更大規模流入,這反過來會加大沖銷壓力。也就是説,在國際資本流動自由度不斷提高的情況下,我們試圖穩定匯率,就必然難以繞開“不可能三角困境”,貨幣政策自主性受到嚴重挑戰。

從這個層面上講,同樣是出口和順差大國的日本經驗值得借鑒:隨着日元升值和産業轉移的推進,2005年提出由“貿易立國”戰略向“投資立國”戰略轉變,以提高對外資産收益率為中心,改善國際投資的結構和質量,並提出要到2030年力圖把所得收支盈餘對GDP的比率提高一倍。近5年日本每年海外證券利息收入在500億美元以上,日本企業的資本利得及海外進賬也極其巨大,所得收支盈餘已經成為日本重要的外儲來源。可見,官方儲備與民間儲備性質的區分才是決定一國外儲結構的關鍵所在。

對中國而言,如何改變官方儲備與民間儲備結構,真正實現從“藏匯於國”向“藏匯於民”的轉變意義重大。在對外儲結構考察中需要關注四大關係,即官方儲備與民間儲備的比例;美元儲備與非美貨幣儲備的比例;流動性高的資産與收益率高的資産的比例;放在美國銀行和分散放在其他國家銀行的儲備資産的比例。這四大比例關係可以概括為:安全性、真實性、流動性、盈利性四原則。

在這四大比例關係中,第一位是官方儲備與民間儲備的比例。儲備的重點放在民間不僅僅是“藏匯於民”那樣簡單,它首先反映的是一個國家的財富水平、儲備水平和匯率水平是否真實。在現代市場經濟條件下,貨幣定價權越來越不依靠政府,只有民間儲備大於官方外匯儲備時,這個國家真正富強了,當企業和老百姓敢於持有外匯資産才説明他對本國貨幣更有信心,這個國家的匯率才是真實的。

中國需要啟動新一輪匯改,通過新的制度安排促進儲備結構調整。首先,可以劃定官方外儲規模。按照外儲功能的多樣性,將外儲分為基礎性外儲、戰略性外儲以及收益性外儲三個層次,各個層次均對應不同目標和相應的規模。在制定外儲合理規模的基礎上,將一部分外匯資産從央行資産負債移出,形成其他的官方外匯資産和非官方外匯資産;其次,建立多層次外匯交易市場體制,引入多元化市場交易主體,提供規避外匯風險的對衝工具,實現靈活而又富有彈性的外匯兌換機制;最後,在積極推進人民幣國際化基礎上,構建完整的“走出去”外匯管理促進體系,由國家對外投資向民間對外投資轉變,為“藏匯於民”創造條件,放寬每年僅限兌換5萬美元的限制,暢通民間外儲投資的多元化渠道,讓民間投資真正充當投資主角。