| 央視網|中國網絡電視臺|網站地圖 |

| 客服設為首頁 |

製圖/馮敏超

從今年9月1日起,個稅起徵點將從現行的2000元提高到3500元。這意味著,新的個稅法實施後,月收入低於3500元(扣除“三險一金”後)的工薪族不需再繳納個稅。

工薪收入繳納個人所得稅,要先去除納稅人繳納的“三險一金”費用(按國家有關政策,該費用免徵個人所得稅),然後再按新的減除費用標準扣除3500元。

“三險一金”是指基本養老保險費、基本醫療保險費、失業保險費和住房公積金。按照國家規定,單位為個人繳付和個人繳付的“三險一金”,分別不超過月平均工資8%、2%、1%和12%。這幾項加起來,法定的繳納比例是個人工資收入的23%。按照新的標準計算,月薪在4545元以下的工薪階層都不用繳個稅。當然,月薪4545元到不了您手上,那只是您扣除“三險一金”前的“名義工薪”。

湖南省地稅局統計數據顯示,我省將有112萬工薪族不再繳納個稅。

本報記者鄧蓉 實習生武寶貴

通訊員孫熙琳 長沙報道

個稅計算方法選擇

按實際取得時間,非稅款入庫時間

修改後的個人所得稅法和實施條例均規定自2011年9月1日起施行。具體到工資、薪金所得項目而言:

納稅人2011年9月1日(含)以後實際取得的工資、薪金所得,應適用稅法修改後的減除費用標準和稅率表,計算繳納個人所得稅。

納稅人2011年9月1日前實際取得的工資、薪金所得,無論稅款是否在2011年9月1日以後申報入庫,均應適用稅法修改前的減除費用標準和稅率表,計算繳納個人所得稅。

納稅人取得的全年一次性獎金按照以上口徑計算繳納個人所得稅。

個稅調整

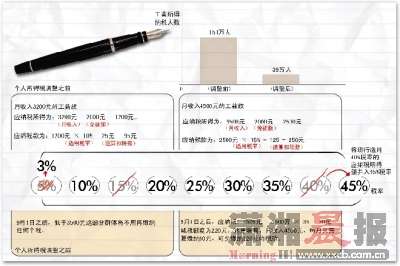

起徵點提高,9級累進稅率改為7級

新修訂的個稅法不僅將個稅起徵點提高到了3500元,還將現行工薪所得9級超額累進稅率修改為7級,取消15%和40%兩檔稅率,將最低一檔稅率由5%降為3%,適當擴大了3%和10%兩個低檔稅率的適用範圍。第一級3%稅率對應的月應納稅額由5%稅率對應的不超過500元擴大到1500元,第二級10%稅率對應的月應納稅所得額由現行的500元至2000元擴大為1500元至4500元。進一步減輕中低工薪所得納稅人的稅收負擔。同時,還擴大了最高稅率45%的覆蓋範圍,將現行適用40%稅率的應納稅所得額併入45%稅率,加大了對高收入者的調節力度。新的個稅法實施後,絕大多數工薪所得納稅人將受益。

個體戶所得稅扣除額度提高、級距擴大

承包承租經營者、個體工商戶、獨資和合夥企業的投資者,與工資、薪金所得者一樣,修改後的實施條例和相關財稅文件明確,上述個人的必要減除費用標準也由2000元/月提高到3500元/月。

此次改革也相應調整了生産經營所得稅率表,即維持5級稅率級次不變,對五檔級距都相應作了擴大調整,如將第一級級距由年應納稅所得額5000元以內擴大為15000元以內,第五級級距由年應納稅所得額50000元以上擴大為100000元以上。通過上述調整,生産經營所得納稅人稅負均將有不同程度下降,有力地支持了個體工商戶、承包承租經營者、獨資企業和合夥企業的發展。

申報繳納稅款期限延長

現行個人所得稅法規定,納稅人、扣繳義務人申報繳納稅款的時間為次月7日內,而企業所得稅、增值稅、營業稅等稅種申報繳納稅款的時間一般為次月15日內,時間差異較大,可能導致納稅人、扣繳義務人在一個月內需要兩次或多次前往稅務機關辦理各相關稅種的申報納稅事宜,增加了納稅人、扣繳義務人辦稅的事務性負擔。

按照優化納稅服務的要求,此次改革將個人所得稅的申報繳納稅款時間由原先的次月7日內延長至15日內,與其他主要稅種的申報繳納時間一致起來,便於納稅人、扣繳義務人到稅務機關集中辦稅,以減輕扣繳義務人和納稅人的事務性負擔。

個稅計算

全年一次性獎金個人所得稅計算

例:我國公民韓先生在某一公司工作,2011年12月3日取得工資收入3400元(已扣除“三險一金”),當月又一次取得年終獎金24100元,其應繳納多少個人所得稅?

韓先生因當月工資不足3500元,可用其取得的獎金收入24100元補足其差額部分100元,剩餘24000元除以12個月,得出月均收入2000元,其對應的稅率和速算扣除數分別為10%和105元。

應納稅額=(24100+3400-3500)�10%-105=2295元

影響

全省工薪納稅人數減少112萬

新的個稅法實施後,月收入低於3500元的工薪族不再繳納個稅。減除費用標準提高到3500元/月後,據初步測算,全省工薪所得納稅人佔全部工薪收入群體的比例由26.55%降為6.66%,全省工資薪金納稅人由151萬人減至39萬人,下降74.17%。

全國稅收減少1600億元

據統計,以2010年個人所得稅為基數,提高工資薪金所得減除費用標準和調整工資薪金所得稅率結構,全國減收約1440億元。

調整個體工商戶生産經營所得和承包承租經營所得稅率級距,全國減收約160億元。

合計全國全年減少財政收入約為1600億元。

[相關鏈結]

“起徵點”與“減除費用標準”有什麼不同

起徵點是指稅法規定的對課稅對象開始徵稅的最低界限。當課稅對象數額低於起徵點時,無須納稅;當課稅對象數額高於起徵點時,就要對課稅對象的全部收入徵稅。

“減除費用標準”通常又稱“免徵額”,它是對個人收入徵稅時允許扣除的費用限額。當個人收入低於減除費用標準時,無須納稅;當個人收入高於減除費用標準時,則對減去減除費用標準後的個人收入徵稅。

由此可見,“減除費用標準”與“起徵點”並不是同一個概念。我們所説的“3500元/月”應稱作“減除費用標準”,而不是“起徵點”。

3次調整工薪所得減除費用標準

按照稅法規定,個人工資薪金所得以每月收入減除一定費用後的餘額為應納稅所得額,體現居民基本生活費用不納稅的原則。當居民維持基本生活所需的費用發生較大變化時,減除費用標準也要作相應調整。

現行個人所得稅法施行以來,已按照法律修改程序先後兩次調整工薪所得減除費用標準:2006年1月1日起由800元/月提高到1600元/月,2008年3月1日起由1600元/月提高到2000元/月。為進一步降低中低收入者稅收負擔,緩解物價上漲對居民消費能力的影響,這次改革將工薪所得減除費用標準由現行每月2000元提高至3500元,提高的絕對額超過前兩次調整的絕對額之和。