| 央視網|中國網絡電視臺|網站地圖 |

| 客服設為首頁 |

萬科歷年借款利率變化與期間央行貨幣政策走向之間並無明顯相關性,説明緊縮的貨幣政策只是房地産商融資成本上升的原因之一,而不是主要原因。即使貨幣政策轉向中性回歸,房地産商融資成本也未必得以緩解。

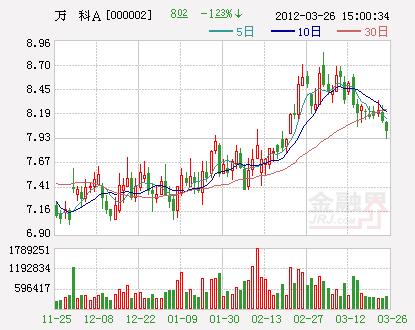

去年底以來央行兩次下調存款準備金率,是否意味著房地産商融資壓力將得到緩解?透過萬科A(000002)(000002.SZ)的財報,或許可以看出一些端倪。

3月13日萬科發佈2011年度報告。萬科歷年的年度報告較為詳盡地披露了其借款利率情況,仔細分析後發現,其歷年借款利率變化趨勢與在此期間央行貨幣政策走向之間並未表現出明顯的相關性,顯示當前房地産商高融資成本壓力並非僅僅緣于緊縮的貨幣政策。

這就意味著,隨著貨幣政策由去年以來的過度緊縮轉向中性回歸,房地産商高融資成本壓力未來很可能並不會隨之得到緩解。

去年以來融資成本大幅上升

萬科年報披露的金額前五名的長期借款數據顯示,2010年以來,其長期借款利率大幅攀升。

2010年年報顯示,當年1月26日、2月8日萬科各有一筆10億元的信託借款,利率均為5.85%,當年9月28日一筆10億元的信託借款的利率大幅飆升至10.2%。而2011年年報顯示,當年5月20日一筆10億元的信託借款利率進一步上升至11.6%,較6.65%的兩年期貸款基準利率大幅上浮74.4%。

將萬科2011年與2010年報的進行比較後發現,上述2010年的幾筆借款的利率都被明顯上調了:2010年1月26日、2月8日兩筆信託借款的利率由原來的5.85%上調為6.65%、2010年9月28日的信託借款的利率由原先的10.2%上調為11.25%,遠高於兩年期貸款基準利率。

萬科的償債能力在房地産公司中具有明顯的優勢,其借款利率較基準利率大幅上浮70%以上,當前房地産商的融資成本之高,由此可見一斑。

貨幣政策緊縮並非主因

貨幣政策的緊縮通常被認為是房地産商融資成本上升的主因,考察2008年以來萬科借款利率的走勢,則不難發現,實際情況並非如此。

萬科的信託借款利率由2010年初的5.85%大幅飆升至2010年9月份的10.2%,在此期間,央行既未上調貸款利率,也未上調存款準備金率,兩年期貸款的基準利率僅為5.4%,而萬科的貸款利率10.2%,較之上浮88.9%。

直到2010年10月20日央行才開始加息,此後持續加息、上調存款準備金率。但是,在這一輪央行的貨幣政策緊縮週期中,萬科的融資成本並沒有大幅上升,其借款利率由9月28日的10.2%小幅升高至2011年5月20日的11.6%。

更早之前,在2007年至2008年上半年間,央行也實施了一輪嚴厲的緊縮貨幣政策,但在此期間,萬科的融資成本並沒有上升:2008年5月,在經過多次加息之後,兩年期貸款的基準利率達7.29%,而當時萬科的借款利率僅為4.86%,較基準利率下浮幅度達33.3%。可見在那一輪貨幣政策緊縮週期中,萬科的融資利率並沒隨基準利率的上調而升高。

上述分析顯示,自2007年以來的兩輪貨幣政策緊縮週期中,萬科的借款利率與貨幣政策的走向並沒有呈現出明顯的相關性:在2007年至2008年上半年的貨幣政策緊縮週期中,萬科的借款利率較基準利率仍有大幅下浮,在2010年初至2010年9月間,並沒有加息、存準率上調等貨幣緊縮政策出臺,萬科借款利率卻較基準利率大幅上浮,而自2010年10月以來貨幣政策持續收緊期間,萬科的借款利率呈現高位小幅上升態勢。這説明房地産開發商高融資成本並不是僅僅由於過去一年多來實施的緊縮的貨幣政策所致,而是另有原因。這也意味著,房地産商的高融資成本的壓力未必會隨央行下調存款準備金率而減緩。

針對房地産市場的調控是關鍵

央行“2011年金融機構貸款投向統計報告”顯示,2011年房地産開發貸款新增3313億元,其中保障房開發貸款新增1751億元;這意味著扣除保障房部分,房産開發新增貸款為1562億元,增幅僅為5%;而2011年房地産開發投資同比增長27.9%,房地産信貸增速遠低於房地産開發投資增速,由此導致房地産商資金供求形勢緊張,融資成本大幅上升。

一方面,2010年以來,國家出臺了一系列針對房地産市場的調控措施。融資方面,為打擊房地産商長期以來囤積土地、地王頻出的亂象以及開發商的捂房惜售行為,證監會切斷了房地産商通過證券市場發行股票、債券融資的渠道。

隨著房地産市場投機炒作熱情不斷高漲,房價多年持續大幅上揚,房地産市場風險不斷積聚;為了應對房地産貸款風險,銀監會等部門也出臺了一系列措施:提高了房地産開發貸款的風險權重、對房産商貸款的抵押物提出了更高要求,對有土地閒置、捂盤惜售和投機行為的房地産開發商貸款進行限制;因此,房地産開發貸款的供給受到了抑制。

另一方面,國家加大了保障房的建設力度,並優先支持保障房建設的信貸需求,在房地産信貸總量受控的情況下,保障房信貸的大幅增長也相應擠壓了商品房開發的信貸供給。

與此同時,隨著房地産泡沫的日漸顯現,銀行業對房地産貸款的發放也更加審慎;房地産貸款風險上升,銀行在貸款利率上必然要求相應的風險溢價。

綜合上述分析,2010年以來房地産商融資成本的大幅上升,是國家針對房地産市場過熱而出臺的一系列調控政策共同作用的結果。房地産商的融資渠道受阻、信貸供給受到抑制,由此推高房地産商融資成本,而房地産泡沫風險的顯現,也使銀行在貸款利率上要求相應的風險溢價,以對衝可能産生的壞賬損失,由此進一步推升了房地産商的融資成本。在此期間貨幣政策的緊縮僅僅是房地産商融資成本上升的原因之一,而不是主要原因。

去年底以來,央行連續下調存準率,貨幣政策由過度緊縮向中性回歸,但只要國家針對房地産市場的調控力度不減,房地産商的高融資成本壓力就不會隨著貨幣政策的變化而得到根本緩解。溫總理在“兩會”期間表示,房價遠遠沒有回到合理價位、堅持房地産調控不動搖,這表明在未來相當長時期內房地産商面臨的融資成本壓力難減。“兩會”期間,央行行長周小川明確表示,存準率下調所釋放的資金並不是流向房地産業。

所以,順勢而為,主動降價促銷、以回籠資金,是房地産商的生存之道;那些長期以來習慣於屯地捂房以牟取暴利,寧可借高利貸,也不願意降價讓利於購房者的開發商,很可能將深陷高利貸泥潭而不能自拔。