| 央視網|中國網絡電視臺|網站地圖 |

| 客服設為首頁 |

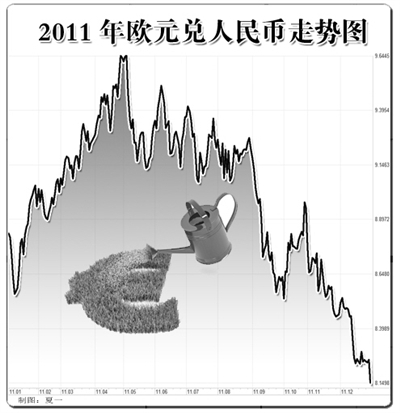

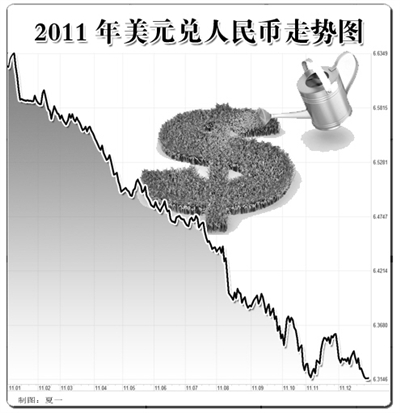

回顧2011年主要幣種的走勢,有美元的探底回升,也有歐元的一波三折,在瑞郎戴上“避險之王”桂冠之時,日元也不甘人後。影響匯市波動的事件包括年初的日本大地震、卡恩醜聞,年中的美國失去頂級信用評級、美聯儲的“扭轉操作”、日本和瑞士干預匯市,年底全球央行聯手救市,以及貫穿全年的歐債危機。

美元指數探底回升

2011年上半年,受美聯儲量化寬鬆貨幣政策影響,美元指數單邊下跌,進入5月份以後美指開始橫盤震蕩,從8月份開始到年底美指呈現震蕩上行走勢。總體來看,探底回升是美指2011年走勢的主要特徵。有關統計數據顯示,截至2011年12月22日,美指最高點為1月的81.31,最低點為5月的72.70。

今年8月,美指從單邊下跌轉而上漲的原因主要來自三個方面。首先,美聯儲沒有推出第三輪量化寬鬆貨幣政策(QE3),而是推出“扭轉操作”,從內部貨幣政策上減輕美元下行壓力。其次,美國失去AAA主權評級,從正常角度來看,這應該對美元造成下行壓力,但由於擔憂美國評級下調的負面連鎖反應,市場對美元的避險需求增加,反而對美元形成支持。從外部因素來看,歐債危機在今年下半年愈演愈烈,雖然歐元區出臺很多救助措施,但並沒有實質性解決方案。再次,全球經濟出現不平衡的狀態,美國經濟穩固復蘇,但從歐元區到英國,再到新興經濟體,明顯處於經濟增速放緩的態勢。在這樣一個背景下,資本開始回流美國。

展望2012年,美國經濟復蘇的步伐及美聯儲貨幣政策的走向仍然影響美指走勢。市場最為關注的焦點首先在於,美聯儲是否會實行QE3,市場人士認為QE3推出的時間大概在2012年6月,一旦QE3推出,對美元將形成利空。其次,美國明年仍然實施積極的財政政策,所以其通脹率會否快速攀升值得關注,如果通脹率高企,則美聯儲加息的步伐會加快,這對美元中長期走勢形成利好。

歐債危機蔓延升級

歐債危機爆發已有三年時間,時至今日,其蔓延和升級的速度依然沒有停止的跡象。與去年不同,今年歐債危機呈現出的一個危險信號就是歐元區各國已經開始相互“傳染”。從意大利到西班牙,就連法國、德國這兩個歐元區最大的經濟體也難以自保。

危機“傳染”的表現包括評級機構一再下調歐元區各國信用評級、銀行業流動性趨緊、市場信心低落……歐洲經濟增長步履蹣跚。

解決歐債危機,歐元區各國的目標是一致的。短期來看,重債國必須實施財政緊縮和結構性改革,並儘快緩解銀行業的信貸緊縮局面,為市場注入信心;長期來看,歐盟和歐元區各國必須就實現財政一體化的深層次改革達成一致。然而,歐盟各國迄今在這些方面的進展不容樂觀。

12月1日,希臘工會舉行了24小時的全國大罷工,抗議臨時政府即將推行的緊縮財政和結構性改革措施。12日,意大利工會在同政府談判無果後也宣佈將舉行全國大罷工,以抗議新政府的退休改革方案。

為了説服民眾接受改革,儘快解決危機,歐元區今年實施了一系列改革方案。比如12月9日,在年內最後一次歐盟峰會上,歐盟各國領導人同意締結一份新的合約,強化財政紀律,但是英國拒絕參加使歐盟內部團結面臨考驗,新條約的出爐也存在變數。

關於歐債危機為何一發不可收拾,有市場人士質疑這是歐洲銀行業為滿足巴塞爾資本協會的要求,需要減記相關評級較低的歐洲主權國家債券,轉買美國國債。另一方面,歐洲銀行業的大量存款也不斷流向美國。如果傳言是真的,歐洲反擊的手段有限——要麼歐元貶值,要麼將希臘等國逐出歐元區。

歐元貶值或許在歐洲企業家的心中並不是最嚴重的情況,因為少數歐洲企業已經“未雨綢繆”,和商業夥伴討論歐元區解體後貨幣結算的問題。然而,專家認為,歐元和歐元區不會頃刻崩潰。

首先,歐元區內主要經濟體的基本面尚好且歐元區整體財政赤字和公共債務水平在發達國家中處於中游,這為歐元區走出危機奠定了基礎。其次,歐元區成立10多年以來,區內各國在單一市場建設和經濟一體化方面發揮了重要作用,已經成為不可分割的整體。第三,歐元的基礎是歐洲一體化,只要歐洲一體化不發生根本逆轉,歐元就不可能崩潰。