| 央視網|中國網絡電視臺|網站地圖 |

| 客服設為首頁 |

年關之際,各大券商紛紛發佈2012年投資策略報告,比較一致地認為,由於內外宏觀經濟因素的影響,明年中國經濟的增速將放緩,而股市的資金面將呈“溫和”態勢。政策寬鬆的預期加強,流動性好轉比較確定,明年單邊下跌將會告一段落,但受經濟增速放緩與歐債危機深化等不利因素的掣肘,A股反彈的高度仍將有限。

關於投資策略,機構表示,2012年的行業配置可分為早週期和民生轉型下部分受益行業兩個維度進行。從機構研究報告來看,明年機構看好的具體投資方向是:把握價值與成長股在不同時段將有各自的表現。預計全年不會出現主導性行業,也不會出現單一風格,而是表現為成長型與價值型交替反彈。

基本面:內外因素致經濟增速放緩

關於國內經濟基本面,機構總體認為經濟速度放緩將成事實。中金公司認為2012年國內經濟自主增長動能下降,宏觀政策面臨多重糾結,靈活性將成為政策的最主要特徵,貨幣政策維持穩健基調,但總量放鬆的逆週期操作已經開始。預計經濟增長將“軟著陸”:G D P增長8.4%,消費貢獻上升,投資貢獻下降,凈出口負貢獻。

申銀萬國則認為明年經濟增長的幅度取決於市場力量和政策力量的博弈,出口和房地産代表向下的市場力量,政策代表向上的力量,政策的時間窗口在“兩會”前後。預計2012年經濟增長8.6%,呈現前低後高的態勢,財政政策在穩增長方面將發揮更大的作用,利率政策空間有限,更多將通過準備金率下調來緩解資金緊張。

對於宏觀形勢,華龍證券指出,2012年A股主要由市場流動性、國際環境、國內政策三大因素驅動,其中,歐債危機是2012最大的不確定因素。國內而言,明年經濟的核心是如何在穩定經濟增長與增長模式轉型之間取得再平衡,調控目標已經由控通脹變成了保增長,同時兼顧經濟轉型。預計G D P的增速將會下降到8%-8.5%的水平,C PI全年會以3.5%為中樞上下波動。貨幣政策和信貸放鬆的節奏可能控制在上半年中性,下半年偏松的格局。預計全年會有3-4次存款準備金率下調,降息1-2次。

關於外圍經濟,機構預期明年歐債危機有深化趨勢。2012年2至4月歐洲將迎來另一個償債高峰,可能將面臨新一輪市場動蕩。宏源證券分析認為歐債危機在明年會正式轉化為政治危機,主權債務最終是否崩潰以及歐洲經濟下行的幅度依然取決於政策當局的救助手段和制度安排的彈性,歐債問題的看點主要是銀行體系的救助以及歐元區核心國被傳染的風險。

中金公司樂觀表示歐元區能避免解體和出現大規模金融危機,但爆發金融危機的風險是不容忽視的,存在30%的概率。

關於股市基本面之公司業績,機構總體表示不看好。由於企業盈利增速劇滑和估值水平下降的雙重打擊,中小板綜指年內跌去32.69%,表現遠弱于滬綜指。數據顯示,今年前三季度可比A股上市公司凈利潤同比增長14.31%,其中,中小板企業第三季度凈利潤僅增7.94%。

對2012年的A股整體盈利增速預測,主流券商普遍不太樂觀。其中,安信、國信和中信證券預測增速為5%、7%和11.3%。機構如此普遍地給出謹慎預測,在A股市場已是多年未見。

資金面:支持將呈“溫和化”

對於股市資金面,機構總體認為明年總體呈“溫和”態勢。從宏觀流動性看,明年貨幣政策的拐點或將出現,從社會資本看,部分投資房地産和大宗商品的資金會進入股市。

申銀萬國表示,資金分流衝擊了2011年的A股表現,其中實體資金鏈、可配置投資性資金分流是兩個最主要的原因。2011年是實體融資鏈條最緊張的時點,高利貸邏輯不僅吸引了大量的資金,還造成了A股市場“經濟下不來,流動性上不去”的局面。

2012年實體融資鏈條對股市的影響將邊際改善,“經濟下來,流動性上去”緩解A股估值壓力。2012年組合類資産的收益優勢逐漸被資金填平。而A股的估值優勢相對明顯、基本面的改善預期又有望兌現。2012年股市的表現將更多的依賴於業績。資金分流導致的估值的壓力將邊際改善。

華龍證券預計,2012年上半年政策傾向於不利股市而有利於産業資本或商品、資源等;第三季度時可能出現多方力量克制已經衰退的利空政策力量,將出現資金量倍增入場與多方倍增並相互結合而推動行情的情景,金融、金屬行業以及水運、航空、商業類行情上升;冬季可能再次出現因利空政策力量強化,市場資金外流,大行情消退,但由於流動性寬鬆,資金性行情還會出現。

機構資本中的上市公司或準上市公司,主要扮演股票供應力量,是資金的吸納方。如果按管理層要求,提高分紅率,或許會吸引保險等長線資金入市,有利於價值投資理念的傳播。如果2012年IPO總量不超過2011年,在資金可能適當寬鬆的條件下,A股總體表現也不會比2011年差。

機構資本中的公募、私募、社保或保險資金,為股票的需求方。機構資本對股票的需求,主要有兩個條件:一要看是否夠便宜,二是看資金是否鬆動。從估值看,2500點以下,15倍以下的市盈率,A股已經夠便宜,符合機構資金入市的必要條件。要機構資金大規模入市,還得看貨幣政策能否在物價確認下行拐點後適度調整過度緊縮的狀態。

中信證券表示,貨幣政策方面,央行12月5日下調存款準備金率,既打開了存款準備基金率下調的通道,也明確釋放了2012年貨幣政策會適度放鬆的信號。目前機構普遍預測,明年新增信貸8.5萬億元,M 1拐點可能在一季度出現。

海通證券表示,2012年供給壓力“有減有增”,減在於一級市場抽血和二級市場拋壓,增在於國際板的可能推出。總體對A股的影響是“脈衝式”的,關注局部壓力時點和壓力行業。

從解禁數量看,2010年解禁4173億股,2011年解禁1988億股,2012年解禁1482億股,明年解禁壓力將有較為明顯的緩解。從市場承接力看,隨著眾多公司的全流通,解禁市值佔總市值的比重也是在不斷地下降。但從解禁的時間點來看,局部存在壓力,1月、7月、11月和12月解禁壓力較大,分別解禁市值為1406億元、1619億元、1899億元和2079億元。

此外,2011年銀行理財産品規模在4.4萬億,民間貸款規模在3萬億以上,與全年新增信貸規模相當,這部分資金的去向至關重要。海通證券表示,社會資金會有部分回流股市,這將對A股市場有長期溫和的支撐,有助於估值修復。

因此海通證券認為,2012年A股市場環境總體偏溫暖,判斷上證指數的運行區間為2100-3100點。湘財證券研究認為,考慮到2011年A股市場較低的估值水平,除非發生大規模的擴容,2012年從全年看A股市場或將迎來恢復性上漲。

大趨勢:二季度或現“小牛市”行情

機構預期,明年股市沒有系統性行情,值得關注的是二季度可能出現“小牛市”行情。機構表示,2012年,在國內政策面相對寬鬆和經濟見底復蘇的大背景下,估值改善是推動股市上行的有利因素,但在歐債危機籠罩下全球經濟仍將面臨巨大的不確定性,因此A股很難走出趨勢性行情,市場走勢將主要取決於經濟短週期所處的位置及微調政策的取向。

中金公司認為隨著C PI進一步走低,貨幣政策放鬆的空間打開,市場有望延續反彈走勢。2012年整體資金面環境將要好於今年,在一季度初,市場可能由於歐債問題再度反復而出現調整,預計上半年A股有望上衝高點,此後可能再行回落。

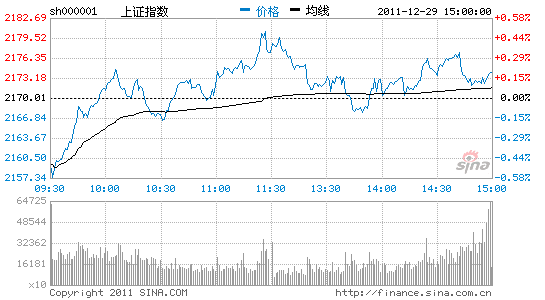

在明年的上證綜指點位預測方面,目前最樂觀的機構看漲到3200點,最悲觀的機構則看跌到1680點,普遍預期在2200點至3000點間。其中,國金證券、渤海證券等最高預測3200點,廣發證券預測3100點,申銀萬國、國泰君安、平安證券等最高預測3000點。

相對樂觀的國泰君安認為,明年會出現小牛市,上證綜指核心波動區間為2100點至3200點。申萬研究所預測在2200-3000點。安信證券對春節後的市場表示“中性偏樂觀”,並相對看好明年上半年市場表現,但同時預計反彈高度有限,指數難以有效逾越2800點水平。在走勢上,招商證券判斷,明年A股不會延續單邊下跌趨勢,年中可能出現一波中級反彈,指數中間高、兩頭低的概率較大。

不少券商預判,明年將是一個“杯子型”走勢的行情,期間會出現“小牛市”,市場將以“跌-漲-跌”的形式演繹。券商大多看空明年一季度行情,而看多二季度行情。主要理由是很多影響A股走勢的重要因素屆時都將明朗化,如經濟可能短期見底,上市公司業績也可能見底,歐債危機將明朗化等。

平安證券、華泰聯合認為明年二季度中期將是捕捉反彈的較好時點。長江證券也認為市場將在二季度中前期啟動,全年來看,市場漲幅在15%-20%左右。

投資策略:配置行業指向“兩大主題”

關於投資策略,多數機構表示,2012年的行業配置可分為早週期和民生轉型下部分受益行業兩個維度進行。從機構研究報告來看,明年各機構看好的具體投資方向是:把握價值與成長股在不同時段將有各自的表現。預計全年不會出現主導性行業,也不會出現單一風格,而是表現為成長型與價值型交替反彈。

上海證券指出2012年是“十二五”規劃的實施年,是經濟轉型的重要時期,將會對已頒布發展規劃的重點行業啟動實質性的落實,並産生爆髮式的成長性。申銀萬國表示,重回“十二五”既是調結構,也是保增長。

安信證券建議在非週期行業與週期行業交替配置。節奏上,2011年四季度到2012年春節前配置仍以非週期行業和成長型行業(軍工、生物醫藥、種子、快速消費、智慧電網與高壓一次設備)為主。2012年二季度,配置以金融、地産、汽車、鐵路、機場等早週期品種為主。

申萬則提出週期與成長共振。在行業配置上,應關注景氣仍能逆週期回升的行業,如電力設備(尤其是輸變電設備和核電)、醫藥、消費型投資設備;待政策出現較大鬆動後,應把握週期和成長共振的機會,屆時建議配置房地産、重卡、工程機械、化工和與轉型相關的成長股。

國泰君安提出行業配置上可分為兩類:一類是明年初G D P短週期調整結束時的週期重估,此時可選擇券商、化工、房地産等早週期行業;另一類是在民生轉型下部分受益行業的持續性配置,重點推薦傳媒、醫藥和新興産業。

從配置節奏上看,有券商表示,明年一季度繼續配置穩定增長的大眾消費品、醫藥等,需求穩定而毛利率有望提升,同時可以佈局部分早週期行業;二季度提高製造業和週期性行業配置,屆時需求將觸底,同時毛利率已經提前開始回升;下半年流動性將從寬鬆回歸穩健,配置再回歸。

華龍證券預計A股整體將呈現前低後高的走勢,核心波動區間2000-2800點。行業配置思路為上半年主題輪動,下半年週期轉型。重點關注特高壓、農業水利、軍工、環保、T M T等行業主題投資機會,看好醫藥生物、食品飲料、紡織服裝等內需驅動的大消費類行業,對於地産、建材、有色等週期性行業,投資時間窗口或在房地産調控政策放鬆之際,相關行業可提前佈局。