| 央視網|中國網絡電視臺|網站地圖 |

| 客服設為首頁 |

發佈時間:2010年12月15日 08:24 | 進入復興論壇 | 來源:中國證券報

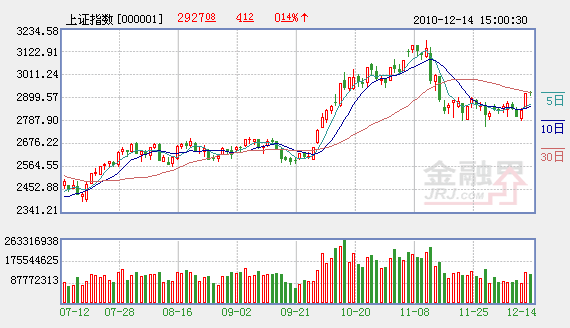

受政策基調明朗、經濟數據好于預期以及央行調控力度弱于預期的影響,本週大盤一舉突破前三周的整理平臺,站穩2900點關口;儘管週二暫時受阻于30日均線,但我們預計行情仍將持續活躍,大盤或將呈現穩步攀升的特徵,而若能站穩3000點,則大盤或可演繹跨年度行情。不過,臨近年底,機構資金存在回籠、結賬、佈局明年行情的需要,因而指數的絕對漲幅相對有限,更多的機會應該仍是結構性的。

宏觀調控政策相對中性。2011年政策的緊縮力度並沒有市場預期的那麼大,而是強調了“積極穩健、審慎靈活”。在穩增長、調結構、防通脹三者之中,把“穩增長”放在首位,這表明促進經濟穩定增長是第一要素。而“管理通脹預期”排在“穩增長”和“調結構”之後的位置,凸顯只有在經濟穩定增長的前提下,談調結構、防通脹才有實際意義。從這個角度而言,宏觀調控政策較為中性,且兼具靈活性。

貨幣政策沒有急轉彎。穩健的貨幣政策,表明管理層高瞻遠矚地看到全球危機時代尚未過去,目前仍需放緩政策收緊的腳步,以對政策的效果和海外危機的演繹進一步確認,從而避免重現08年政策收縮疊加海外危機爆發的教訓。一方面,在實際調控節奏上,管理層增強了靈活性,騰空出足夠的迴旋餘地,爭取主動應對各種突發情況。另一方面,貨幣政策的“相機抉擇”意味著中國回收過多流動性的努力,還將面臨很多客觀挑戰,或者説流動性相對寬鬆的局面還將延續。有消息稱,2011年廣義貨幣供應量M2增速目標或在16%左右,金融機構新增貸款目標規模也可能為7.5萬億左右等。

防通脹退而求其次。儘管11月CPI數據大幅超預期,達到5.1%,但並未如07年一樣逼近社會容忍的底線,更多的只是“穩增長”和“調結構”過渡期産生的局部問題而已。這其中並不完全是因為貨幣政策寬鬆的原因,還有市場供給不足以及市場機制缺失而造成遊資炒作的原因等。因此,央行選擇了準備金工具而非加息,説明管理層對於12月份CPI的控制充滿信心。同時,管理層擔心繼續加息會影響明年經濟的平穩復蘇,以及加息導致的熱錢涌入也有可能抵消緊縮政策的效果。後期政策出臺還需等待12月份乃至明年一季度CPI數據的出臺,屆時才能確認通脹的趨勢並決定相關政策的力度。我們認為,到春節之前,央行都會慎用加息工具,而更多采用數量化調控工具。而即使再度加息,也並不意味著加息週期的來臨,因為調控已接近階段性頂點。

從11月份公佈的各項主要經濟數據來分析,宏觀經濟發展態勢健康良好,顯示出經濟復蘇的內生性動能增強,進出口數據、投資數據和工業增加值比預期要好,這為明年經濟增長奠定了較好基礎。鋻於A股目前的市場估值遠低於2008年,而流動性則遠高於當時,在經濟基本面支撐下,大盤或將逐漸重拾升勢。

我們認為,在經過一個多月的調整之後,市場風險已得到了較為充分的釋放,當前積極因素正在累積,並逐漸釋放。數據顯示,目前A股的交易賬戶佔比達到11.16%,接近中低風險區域,産業資本的減持規模持續縮減,也表明市場風險有所釋放;而同時,藍籌股的估值已經接近1668點的水平,事實上10倍的市盈率水平在歷史上已多次被證明是中線買進機會,故中長期投資價值已逐步顯現,預計自本週開始的估值修復行情仍將延續。不過,值得注意的是,在行情轉向的初期,市場情緒仍會相對謹慎,且年內最後一週,機構資金年終結算需回籠資金,可能會令資金集中流出,而這將加大行情的波動幅度。

投資機會方面,以上證50為代表的大盤藍籌股的估值不僅接近2007年以來的歷史最低水平,橫向來看,其估值水平也基本是全市場最低,未來大盤藍籌股表現優於市場的概率較大,短線或會出現補漲的機會。長線投資者可重點關注,如煤炭、通信、有色金屬、汽車、建築建材、石油石化等;中長線投資者則可圍繞“十二五”發展規劃進行佈局,包括高端裝備製造業、節能環保、新能源等戰略性新興産業、文化産業的投資機會;年底前則可關注成長性較為確定、存在高比例送配可能的次新股的投資機會;此外,ipad和iphone已成為一種潮流,可適當關注移動互聯和智慧手機等相關概念股。