| 央視網|中國網絡電視臺|網站地圖 |

| 客服設為首頁 |

發佈時間:2010年12月13日 09:26 | 進入復興論壇 | 來源:上海證券報

尤菲菲 製圖

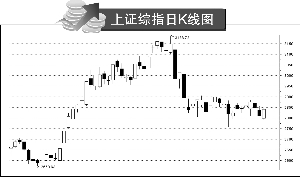

年內第六次上調存款準備金後,年底前再次加息的可能性大幅降低,短期而言,A股市場有望展開技術性反彈,但暫時很難打破2750點—2950點整理的格局。

⊙民族證券 徐一釘

基於對即將公佈的11月CPI數據的擔心,大家預期在上週六公佈CPI數據後,央行很可能或提高存款準備金率或再次加息。受此影響,A股市場連續調整兩個交易日,當大家覺得2760點—2900點整理平臺即將失守時,上週五滬深股市“出人意料”地縮量反彈,反映出A股市場下跌動能不足。回顧近期頻繁出現的“拉抽屜”走勢,在“説不清”原因的被殺跌後,總伴隨著“説不清”原因的反彈。在反復“拉抽屜”中,似乎有資金在“戰略性”吸納,並掌控著A股漲跌的節奏。

美國11月份非農就業人數僅增3.9萬人,失業率出乎意料地升至9.8%,是4月以來新高。這意味美聯儲將加快量化寬鬆政策的實施步伐,甚至會出臺更多的刺激措施。12月3日,美聯儲主席表示,不排除將會推出第三輪量化寬鬆措施。12月6日,美國總統奧巴馬宣佈,把上屆布什政府即將到期的全民減稅政策延期兩年,同時將領取失業救濟金的時限延長到13個月。據測算,減稅政策的成本高達9000億美元,這項協議可與“第二次刺激計劃”相媲美,變相地又搞了一輪量化寬鬆政策。

歐債危機也有擴大的趨勢,在救助了愛爾蘭以後,下面可能是葡萄牙、西班牙等。接二連三的救援措施讓投資者逃離歐洲債券市場,為了阻止這種趨勢蔓延,歐債危機可能通過“債務貨幣”化來解決。歐洲央行憑藉其發鈔能力,可以通過購買政府債券來支撐市場。也就是説,歐洲央行或重啟新一輪“量化寬鬆”,來應對危機。近一個月,美元指數與國際原油、倫敦有色金屬價格的負相關在弱化,甚至出現暫時的同向走勢,大宗商品的金融屬性越來越強,反映出國際市場對潛在通脹的擔憂。

從全球視角看,中國面臨越來越大的輸入性通脹。筆者認為,美國通過“量化寬鬆”製造通脹,並向中國輸入通脹,是美國迂迴逼人民幣升值的手段,國際大宗商品價格不會因為中國提高存款準備金率或加息,就出現回落。相反的是,國際大宗商品在中國出臺提高存款準備金率或加息後,經過短暫的震蕩後延續原來的上漲趨勢。今年以來,中國央行前5次提高存款準備金率、一次加息,並沒有改變大宗商品上漲的趨勢,黃金、倫銅的價格近期都創出歷史新高。筆者預計,2011年倫銅有望觸及1.2萬美元/噸。

雖然3186點調整以來,A股市場成交量大幅萎縮,技術性反彈遲遲沒有出現。但在這種“弱勢”中,筆者感到有一股力量暗流涌動。一般而言,年底A股市場的資金面是緊張的,四季度出現調整時很正常的。但面對一個月內三次上調存款準備金率、一次加息,年底前資金偏緊的常態,以及對貨幣持續收緊的擔憂,11月17日至12月10日持續18個交易日,一直在2760點—2900點之間盤整,並沒有出現與市場擔憂相匹配的大幅下跌。筆者認為,這是A股市場的一種“強勢”特徵。

近期,中國石油、工商銀行盤中出現異動,似乎有資金在悄悄地吸納,這種現象還出現在其他的藍籌股中。值得注意的是,經過無數次失落,依然堅守在藍籌股中的投資者寥寥無幾。經測算,除指數型基金外,偏股型基金持有藍籌股不到持倉的一半,很多基金持股偏離、甚至嚴重偏離契約的約定。環視你周圍的投資者,似乎持有藍籌股的並不多,即使持有其量也不多。餘下的問題很簡單,一年以來被各類投資者拋棄的藍籌股究竟被哪一類資金承接?顯然,不是我們所熟知的機構所為。

從輪迴角度看,中小股票在經歷了一年多的風光後,應該休整一段時間。大盤藍籌股目前低估值的優勢,將吸引一批投資者重新回歸“價值投資”,大盤藍籌股將是2011年A股市場中最重要的一條主線。中線繼續看好與通脹相關的資源品(有色金屬、黃金、煤炭、農産品)。短期而言,年內第六次上調存款準備金後,年底前再次加息的可能性大幅降低,A股市場有望展開技術性反彈,但暫時很難打破2750點—2950點整理的格局。