| 央視網|中國網絡電視臺|網站地圖 |

| 客服設為首頁 |

發佈時間:2010年12月13日 07:38 | 進入復興論壇 | 來源:中國證券報

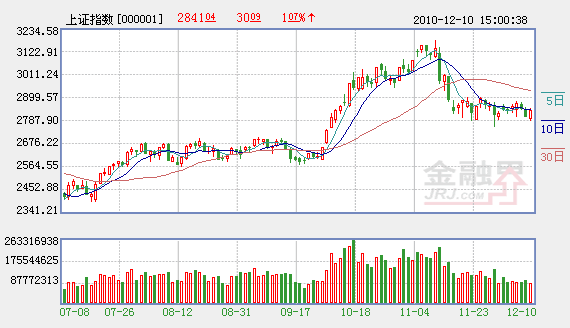

上週末公佈的11月份宏觀經濟數據以及央行年內第六次上調存款準備金率而非加息的舉措,均超出市場預期,受此影響A股市場短線“雞肋”的走勢或有改觀。但在通脹未見緩解,加息壓力如影隨形的背景下,預計12月中下旬滬指在2750-3000點區間寬幅震蕩的可能性較大。

三大因素致央行放棄“加息”

上週末公佈的宏觀數據顯示,11月CPI同比上漲5.1%創28個月以來的新高;當月PPI同比上漲6.1%,通脹壓力顯露無疑。數據背後有兩點值得密切注意:一是導致11月CPI超預期上漲的一個重要原因是,新漲價因素上升速度依然較快。有數據顯示,9月份的新漲價因素為2.4%,10月份上升到3.1%,而11月份則一度攀升到4.3%,未來新漲價因素的演變趨勢不可疏忽。二是工業品出廠價格PPI上漲的速度加快。具體來看,9月、10月和11月的PPI增速分別為4.3%、5%和6.1%,呈現逐月抬高且升速加快的態勢。從PPI構成來看,大部分為生産資料,若後市這種上漲勢頭延續,或將傳導至CPI,從而加重未來的通脹壓力。

在11月經濟數據出爐之前,市場普遍預期央行將採取加息或者上調存款準備金率和加息同時進行的舉措以應對高企的通脹壓力。而上週五晚間央行發佈消息,決定從2010年12月20日起上調存款準備金率0.5個百分點,並未啟動加息進程。央行如此選擇,我們認為原因有三:一是管理層出手干預物價已經初顯成效,主要食品價格企穩並有所回落,但尚未完全反映在11月宏觀經濟數據當中,未來CPI走勢仍有待觀察,加息舉措因此延後;二是上周各國央行再掀議息潮,英國、韓國、巴西和新西蘭等紛紛維持基準利率不變,在外圍主要經濟體維持寬鬆流動性的背景下,考慮到加息對國內實體經濟以及熱錢控制等方面的影響,央行動用加息慎之又慎;三是近期公開市場央票回籠功能幾近喪失,上週三年期央票發行再次暫停。同時,11月份新增人民幣貸款5640億元,致使前11個月的新增貸款規模距離全年新增7.5萬億元的目標僅余500多億元,通過提高存款準備金率既能夠直接的回收流動性,從而鎖定年底前的貸款投放衝動,又避免了倉促加息的負面影響,由此,穩健貨幣政策開始逐漸顯露鋒芒。

短期震蕩幅度或加大

本週,始於11月12日的階段性調整剛好滿月。回顧過去的一個月,在流動性收緊預期及通脹壓力升溫的背景下,A股市場深幅下挫之後余震不斷,市場謹慎觀望情緒日益升溫,多條均線粘合,成交量相比前期大幅萎縮。上週五滬指單日成交再度回落至1000億元以下,兩市整體成交也創出10月份以來的地量。雖然目前大盤未能擺脫弱勢盤整格局,但已經出現了明顯的抵抗式下跌的走勢。

而從市場估值結構來看,經過本輪的調整,傳統的強週期板塊股價重新回到10月整理平臺附近,市盈率水平普遍處在15倍以下。在宏觀經濟持續向好又出現系統性利空的背景下,大盤短期在此位置缺少破位下行的動力。與此同時,若本週中央經濟工作會議公佈的明年調控目標、信貸規模等符合市場預期,技術性反彈將有望隨之展開。

不過,值得注意的是,雖然在政府一系列調控政策下,12月CPI或將企穩甚至回落,但因翹尾因素干擾,明年1月份物價上漲的壓力非常大,CPI甚或再度大幅攀升,加息等緊縮政策的陰霾並沒有散去。同時,A股市場權重股與中小盤個股估值差異明顯,市場結構性矛盾較為突出,短期大盤難有趨勢性的機會,股指向上的空間較為有限,12月餘下的交易日滬指在2750-3000點區間寬幅震蕩的概率較大,年線收陰或已毫無懸念。

操作上,雖然指數短期難有大作為,但個股行情仍值得期待。臨近年底,建議投資者在控制倉位的基礎上,逢低關注2011年中央積極鼓勵和大力支持新興戰略産業,以及大消費、高送轉等題材概念股的階段性機會。