| 央視網|中國網絡電視臺|網站地圖 |

| 客服設為首頁 |

標普選擇在這一時點下調歐元區所有國家前景展望,顯然是對當前的歐債危機解決進程感到不樂觀。南都漫畫:陳婷

正當歐盟領導人籌備歐盟峰會已經焦頭爛額之時,標普的一則聲明更是雪上加霜。

標普5日宣佈,基於多重原因,該機構將把歐元區15國長期信用評級列入負面觀察名單。標普在聲明中表示,在所有被列入觀察名單的國家中,奧地利、比利時、芬蘭、德國、荷蘭和盧森堡的主權信用評級可能會被下調一個級別,而包括法國在內的其他國家評級可能最多會被調降兩級。標普稱,最終決定將在12月8日- 9日歐盟領導人峰會後“儘快做出”。

市場輿論普遍認為,標普此舉在於對歐盟峰會施加壓力,以促進歐盟領導人儘快做出有效決策。而基於經濟增長的黯淡前景,全球央行再度啟動寬鬆貨幣政策的可能性也變得越來越高。

在歐債危機持續發酵、全球經濟前景日漸黯淡的背景下,本週的全球央行議息基調趨於寬鬆將不可避免。

標普警告的5大原因

標普在發給南都記者的郵件中表示,之所以將歐元區15國長期信用評級列入負面觀察名單,主要基於以下5個原因:

首先,歐元區越來越嚴重的信用狀況。標普認為,歐元區銀行正面臨越來越高的信用危機。目前歐元區銀行因為巴塞爾Ⅲ協議的推動,而需要募集更多的風險資本,由於經濟形勢轉壞,銀行不僅賬上信貸資産質量堪憂,而且持有的大量政府債券資質也趨於惡化。更為麻煩的是,在目前的市場環境下,銀行還不得不面臨急劇上升的融資成本。

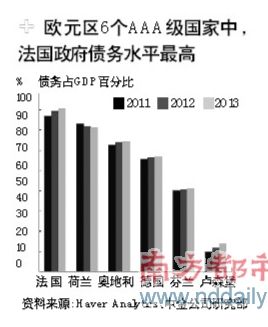

其次,歐元區主權國家正面臨越來越高的風險溢價,這其中包括部分目前長期評級仍然維持為“A A A”的國家。因為這些原因,包括銀行和其他風險投資者在內的主權債務投資人,開始對各歐元區國家要求更高的風險溢價,這導致部分主權債務評級為“A A A”的國家發債成本也不斷攀升。標普稱,歐元區國家不斷上升的發債成本使投資人對這些國家主權債務信用等級可能發生變化的擔憂加深。

第三,歐元區國家領導人意見分歧太大。短期來看各國對如何迅速重新樹立市場信心沒有解決辦法,長期來看各成員國對怎樣統一成員國財政預算和金融市場,以實現更大的經濟增長也依然爭吵不休。標普表示,歐元區國家不僅無法就在歐盟框架內的解決方案達成一致,而且如何籌集金融穩定基金所需的資金目前也未有下文,而投資者普遍認為如果不能籌集足夠的資金,市場的憂慮情緒就不可能完全消除。

第四,歐元區大部分國家和多數民眾的負債率水平都很高。標普稱,政府負債率指標的過高,導致歐元區多數國家不得不採取緊縮的財政政策,來確保負債量佔G D P的比率回落到合理區域。居民負債率水平的居高不下,則容易受到經濟走勢信心的影響,居民將傾向於削減支出,這會導致消費增長乏力、拉低歐元區經濟增長的前景。

第五,歐元區2012年正面臨越來越高的經濟衰退風險。目前,預計明年西班牙、葡萄牙和希臘等國的經濟增長陷入衰退,但歐元區作為一個整體陷入經濟衰退的可能性也達到了40%。

標普表示,歐元區在明年陷入衰退的危險已經在其核心國家法國和德國近期的經濟數據中得到反映。德國的採購經理人指數在10月份已經跌落到50以下,延續了9月份下降的趨勢,這通常意味著經濟開始步入衰退。同樣,意大利10月份的採購經理人指數也遭遇了2009年以來最大的單月降幅。標普稱,在重新審視歐元區2012年的經濟增長前景時,已經進一步下調了實際G D P的增長速度。

“我們認為歐元區在2012年上半年將遭遇輕微的經濟衰退,同時在下半年經濟增長將開始緩慢回升。預計歐元區明年的實際G D P增速將在0 .4%左右。”標普認為,不斷惡化的宏觀經濟增長前景也拉低了市場對於歐元區領導人解決危機的信心。基於這一原因,歐元區作為一個整體陷入經濟衰退的可能性將達到40%。

歐元區主席強硬回應

實際上早在標普正式發佈聲明之前,市場中相關的傳言就已經開始不脛而走。

最先捅出消息的是英國《金融時報》。該報稱,標普將把6個仍享有A A A評級的歐元區國家列入負面觀察名單。受此影響,當日早盤高漲的紐約股市午後急轉直下。不久後,《華爾街日報》消息稱,被標普警告的國家遠不止6個,而是歐元區的所有17個國家,這令市場投資者情緒再受打擊。

標普後續公佈的聲明證實了市場的猜測。南都記者注意到,本次被標普置入負面評估名單的15個歐元區國家包括了德國、法國、荷蘭、奧地利、芬蘭和盧森堡這6個享有A A A頂級信貸評價的國家。標普在聲明中指出,目前評級為C C的希臘以及已經處於信貸觀察名單中的塞浦路斯不在本次調整的範圍內;標準普爾同時維持了對塞浦路斯負面的評級前景評價。

標普表示,在所有被列入觀察名單的國家中,奧地利、比利時、芬蘭、德國、荷蘭和盧森堡的主權信用評級可能會被下調一個級別,而包括法國在內的其他國家評級可能最多會被調降兩級。標普稱,最終決定將在12月8日-9日歐盟領導人峰會後“儘快做出”。

對於標普的這一舉措,歐元區領導人的回應也是措辭強硬。歐元區主席容克昨日接受媒體訪問時明確表示,標普此舉有嚴重誇大與不公平之嫌,歐元區並不會因此而感到不安。另外,德法兩國舉行雙邊會談後達成共識,將設歐洲貨幣基金會(E MF ),容克表示這一計劃十分合理,反映了多方的意願。

歐央行本週或將下調利率

“標普選擇在這一時點下調歐元區所有國家前景展望,顯然是對當前的歐債危機解決進程感到不樂觀。”深圳一家大型券商宏觀研究員對南都記者説。

南都記者注意到,5日早間德國總理默克爾和法國總統薩科齊舉行了令人矚目的雙邊會晤,為即將舉行的歐盟領導人峰會協調立場。德法兩國宣佈,將在歐盟峰會開幕前向歐洲

理事會常任主席范龍佩提交修改歐盟條約的共同建議,以便通過加強歐盟財政紀律的方式來應對歐洲主權債務危機。

“但是很顯然,目前歐元區穩定市場情緒需要的是短期措施,比如能否像當年美國出臺金融機構拯救計劃那樣,令市場短期的憂慮情緒先打消。在穩定局面之後,再通過長期的制度性設計來理清後續的問題。很可惜的是,歐盟現有的決策機制既無法做到短期有效,也無法確保長期制度設計能夠解決問題。”前述研究員對南都記者表示。

標普亦很顯然看到其中問題的關鍵所在。南都記者注意到,標普在第三條理由中就已經將歐元區的決策機制列入導致本次下調15國前景展望的原因。標普表示,歐元區國家不僅無法就在歐盟框架內的解決方案達成一致,而且如何籌集金融穩定基金所需的資金目前也未有下文,而投資者普遍認為如果不能籌集足夠的資金,市場的憂慮情緒就不可能完全消除。

而隨著事態的進一步發展,歐元區乃至全球央行再度進入降息通道的可能性也變得越來越大。

市場分析人士指出,歐債危機前景最終能否柳暗花明,也將主導全球央行的貨幣政策風向。上周,美聯儲聯合其他5家主要央行下調美元掉期利率,旨在緩解金融市場的流動性緊張態勢,併為本週召開的歐盟峰會“造勢”。因此,在這個時點上,市場普遍預計,歐洲央行本週將進一步下調利率至1%,在為歐元區國家紓困問題上擔當更加積極的角色。

南都記者了解到,本週全球將有6個主要經濟體(加拿大、澳大利亞、印尼、韓國、歐元區和英國)央行召開議息會議。目前市場輿論普遍認為,儘管各經濟體基本面有差異,但在歐債危機持續發酵、全球經濟前景日漸黯淡的背景下,本週的央行議息基調趨於寬鬆將不可避免。

市場普遍預計,澳大利亞央行和歐洲央行或將分別下調基準利率25個基點至4.25%和1%,加拿大央行、印尼央行、韓國央行和英國央行將維持利率不變,市場將重點關注英國央行是否會做出擴大量化寬鬆規模的“暗示”。目前澳聯儲已經降息25個基點,而其他央行的降息預期也在增加。

南都記者張曉華發自香港