| 央視網|中國網絡電視臺|網站地圖 |

| 客服設為首頁 |

大男孩行動:

存錢存錢再存錢

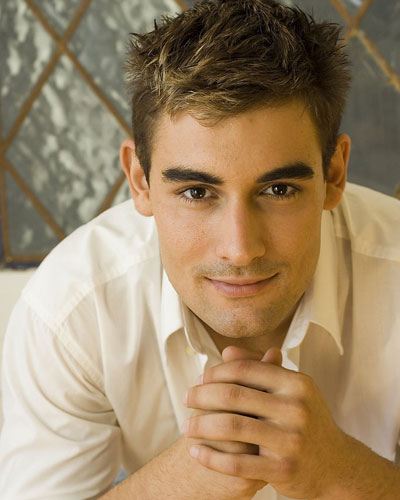

人物:RICKY

年齡:29歲

職業:外企銷售

月薪:10K

理財心得:存的錢可以討老婆,但卻不夠有孩子

RICKY是個陽光男孩。不過,要説一個29歲的男性為男孩,倒真是有些難堪。距離男人,他們差了一步;距離十七八歲的青春少年,好像又離得太遠。

他最近不斷在相親的飯局中奔波,從徐家匯到南京西路,RICKY一次又一次地和不同風格的女子約會。“都是同學、朋友、親戚安排的。要是在前幾年,我肯定是躲也躲不急,但現在,我竟然樂此不疲。”RICKY很有些頹廢,聊到後來,他竟説自己開始“墮落”了,“居然為了結婚,要走到相親這一步,真是沒面子。”

“我已經存了三年的錢,我終於也覺得累了,想有個家,想有個女人纏在我身邊,哪怕她唧唧歪歪每天吵死人。”RICKY之前的生活是極之瀟灑的,甚至在旁人眼裏都有些奢侈了。因為是土生土長上海小男生,RICKY工作後仍賴在家裏,除了每月上繳“國庫”的2000元,其他的薪水都被全數“洗”掉。

“上海房價一陣猛漲,倒真是嚇著我了。在2002年的時候,我終於意識到,再沒有一點積蓄我會連女朋友也沒有,更別説討老婆了。”為了這個長久大計,RICKY開始有計劃地進行儲蓄,三年時間,竟然有了25萬元的一個存摺。

“25萬,説多不多,説少也不少。可我心裏越來越明白,這點錢結婚也不寬余,等房價開始跌一點了,再讓父母出點錢,買個二室一廳吧。房子就這樣解決了,可我卻是不敢想以後的。人家説,養個孩子要幾十萬,我一聽頭都炸了。房子妻子兒子票子車子"五子登科",我還是先解決前面幾大難題吧。”RICKY話裏,不無傷感。理財點評:儲蓄是第一大計,理財專家建議,單身男性若有成家打算,就應及早籌措未來的“安家費”,並採取積極的理財計劃:這一階段的男性大多剛工作不久,理財目的大多是與進修、旅遊或儲備結婚經費有關,但因此時收入一般也很有限。所以,儲蓄應該還是第一條金錢流向,另還可投資一點信譽較好、收益穩定的優質基金。

參加工作以後應及早做三件事:第一,把自己收入的20%~30%做儲蓄基金。第二,預算教育支出,佔自己收入的10%~15%。第三,參加一份佔自己收入的5%~10%的健康保險。

先創業後成家

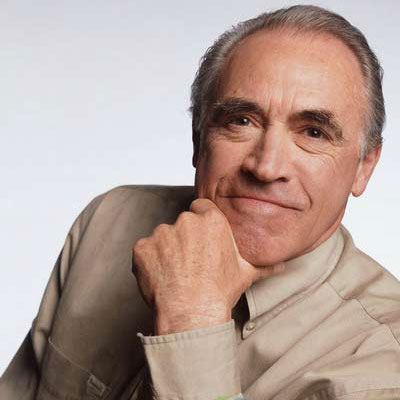

人物:蔡明

年齡:30不到

職業:自己辦網絡學校錢途:一定是光明的

理財心得:打工不如自己當老闆

蔡先生最近心情很好,準備了一年的網絡學校總算可以運行了。這個學校現在還只開設英語教學,但以後不排除其他語種和學科的培訓。一直做網絡工作的他很清楚網絡門戶網站的錢景:短消息,遊戲,教育,這些都是可以積少成多的賺錢項目。所以離開以前工作的網站,他就和原同事一起各投資百萬,開了一個全新的網絡學校。

對這個全新的網絡教育學校,他非常看好,原因有三點:1。這樣的學校不需要到每個地方開教學點,也就不需要到處租房子,到處找老師;2。互動教育效果好。因為每個學習單位只有半個小時,所以學員在網絡上花費半個小時就可以完成學習,時間非常靈活。分九個級別的英語培訓,學員可以經課程顧問測試後確定適合自己的級別,而現場和互動效果很好的教學平臺更是能滿足學員的多種需要。3。費用便宜。相比現在的各種英語培訓,這個網絡教學是買級別的,購買自己需要的級別然後自由安排時間學習,不僅整個費用可能只有現實學校的四分之一,而且省去不少交通費和路上的時間,性價比相當高。蔡先生是個樂觀的人,他不僅相信那些想提高英語水平的人都會訪問自己的網站,通過看在線演示成為其中的一名學員,也相信自己將來會成為一個好丈夫和好父親。因為,他不僅已經為自己謀得了一個好“錢”程,也有能力給家人一個好錢途。

理財點評:有一定職業經歷和經驗的成功人士,離開職場開創一個自己熟悉的且有前景的行業,只要各種風險系數控制得當,通常成功指數都相當高。

為孩子改行做銷售好父親行動

人物:JIM

年齡:34歲

職業:世界500強企業部門負責人

月薪:15K 孩子:4歲

理財心得:孩子支出佔月收入1/3,激勵我努力賺錢!

JIM有個乖寶寶,他兒子的玉照在JIM的“活動範圍”內俯首皆是:辦公室、汽車、錢包……人們都説,JIM的兒子和他如影隨行;而JIM則説,隨行的代價是我每月1/3開銷得“捐獻”給這可愛的兒子同志。

JIM基本上保持每個月5000人民幣的花銷用於兒子的各類投資,“其實我也不知道哪需要這麼多,但反正東用西用,一不小心就湊齊這個數了。”JIM家裏專設了一個寶寶“基金”,當孩子有需要用度的時候,就從那裏面支取。

自從有了寶寶,JIM的工作狀態就變為更加CRAZY。以前做行政的他,開始改走起銷售路線來。對於這樣一個巨大的轉軌,JIM居然在三個月之內就成功“變臉”。“以前做行政,都是人家來求你做事的,現在改做銷售,真是得天天拜訪客戶,求著人家買你的産品。”但所幸JIM能力不錯,很快就適應了銷售一職,月收入也由以前的8K增長到了現在的15K,當然,這還不包括年終的大紅包。

“兒子真是心頭的一塊寶,看著他,真覺得有無窮動力一樣,激勵我不斷前進,去賺更多的錢來養家。”

JIM説,現在他的收入足夠家裏的所有開銷,當然還能有一定存余。“老婆的錢嘛,基本上全部都存起來,她經常開玩笑説,這是我們一家的"保命錢"啦。”

JIM太太也是外企裏的中層管理人員,每月收入穩定且年終回報甚豐,算下來月入都是上萬的。“我們也做一定的投資,自有了這個小寶貝,我們真的開始覺得肩上的責任重了。”JIM和太太的主要投資方向是基金和保險。“現在房産太貴,入門門檻太高;保險買來是給家裏有個保障的,許我們自己一個未來吧;買基金則是沒辦法的辦法,現在股市太差,只要等它好一點,我還是會馬上轉投股市的。”

理財點評:如今子女的撫養教育費用是越來越驚人了。如果不理財,只是簡單地把資金存在銀行裏,拿每年1.8%的定期儲蓄稅後收益,估計還追不上物價的上漲速度。因此,教育理財一定要及早動手。

目前不少銀行已經推出了專門針對教育的理財産品,年收益在3%左右。産品設計一般充分考慮到客戶積累教育資金的需求,根據客戶的不同風險和收益偏好,設計出教育儲蓄、教育保險、基金等綜合性的理財方案。且銀行與基金管理公司合作,會對投資組合産品的市場變動收益與風險進行定期分析,併為客戶提供買賣交易建議。這是推薦給“懶人父母”的一個理財“萬金油”。

男人30而“理”

現在很多男人都在三十歲左右成為父親。增添家庭新成員的喜悅,同時也是男人隨意消費“好時光”的真正結束。然而,生育一個BB和撫養他到18歲的開支居然要49萬元!巨大的壓力撲面而來。

人物:付先生,32歲。事業單位中層,月薪3000元;付太太月收入2000元;兩人所在單位均投保了養老保險、失業保險和基本醫療險,年終獎另計。小孩1歲。

除了已買下産權的房改房外,付先生家的財産主要是8萬元存款和近3萬元的國債。從“準爸爸”時開始,付先生就沒有停止過只出不進的“投資”。孩子出生後家裏的基本生活開銷更是逐漸看漲,孩子的教育投入也會逐年增加,從去年起每年平均增加3000元為孩子購買兩全險。付太太還打算去讀研究生。

專家建議:

付先生的家庭處於成長期,風險承受能力屬中等偏上。家庭理財目標除了大人和小孩的教育金積累外,還應考慮通脹背景下的財務安全和資産增值。金融資産投資組合比例建議為:保障類壽險10%、組合存款和債券30%、股票基金及理財保險60%。另外,保險品種需要調整。夫妻兩人都須加買意外傷害險,單位所提供的醫療險保額需要檢查和補充,補充養老保險也是十分必要的;給孩子投保的險種目前暫不適用,也應購買意外險和醫療險。

男人40而“獲”

當三字頭的年齡劃下句號,作為家庭頂梁柱的男人會突然發現生活裏多了些不濃不淡的陰霾:房貸又漲了,孩子需要請家教,有那麼多的賬單要付,父母看病的花銷逐年遞增……大部分40年齡段的男性所需承擔的家庭責任漸漸增加,承受風險的能力相應走低,投資相對保守,但仍以讓本金快速成長為目標。

人物:周先生,41歲。公司項目部經理,每月稅後收入12000元,獎金另計;周太太為全職主婦,兒子10歲,一起生活的還有兩位老人。現有 160m2的住房一套、價值20萬元的汽車一輛、60萬元定期存款、4萬美元活期存款、5萬元國債和市值20萬元左右的股票。公司給上了養老保險。家庭月支出6000元左右。目前有三個理財目標,一是八年後送孩子出國留學,二是贍養父母,三是為自己和妻子的養老作一個規劃。

專家建議:

一、銀行存款中,應急準備金3萬元可存為通知存款,隨時可支用;定期存款7萬元用於女兒每年教育支出及擇校費支出,其中,3萬元存一年期,4萬元存三年期。

二、作為留學基金的4萬美元可選擇荷蘭銀行保本浮動長期票據,期限8年,預計年收益7%。

三、3年期國債5萬元作教育基金;5年期國債10萬元作為養老金準備。

四、以20萬元認購信託産品,期限2-3年的基本建設項目信託産品可作為父母的贍養金投資,一般預計年收益5%。

五、以30萬元的總額投資基金,教育金可選擇風險相對較小的配置型基金,如保康消費品基金;養老金因期限較長,風險承受能力稍強,可在配置型基金之外搭配部分股票型基金,如上投摩根中國優勢(375010,基金吧)基金。基金預計平均收益率為9.06%。

六、股票投資調減為10萬元,作為有風險的收益增長點。

七、全家每年投入2萬元左右的保費支出。周先生投保人身意外傷害保險、大病保險和定期人壽保險;周太太因無單位保障,應投保人身意外傷害保險、大病保險和養老保險;給兒子投保少兒險。

男人50而“智”

經過幾十年的生活體驗和日積月累的財産安排,隨著孩子逐漸成年,五十年齡段又成為賺錢的後高峰期,但控制風險的意識已很強。他們尋求的是降低投資風險,積累養老費用而不使其貶值,規劃有質量的“退休”生活。

人物:林先生53歲,林太太51歲。林太太現已退休,女兒24歲已工作,三人合計月收入約1萬元,均買了社保。一家三口每月生活開銷為4000 元左右;醫療費用3000元/年;旅遊支出10000元/年。全家現有定期存款6萬元,活期存款3萬元,國債10萬元,保本基金5萬元,房産兩處(一套 100平方米自住,市值約40萬元;一套70m2齣租,市值約30萬元).

專家建議:

在為養老目標進行投資時,應注意風險控制,實行穩健偏保守型投資策略。

一、建議保持較充足的流動資金作為基本儲備。同時,在日後的工資收入和投資收益方面也應該以儲蓄為主,維持足夠的現金流量以應付可能出現的資金急需。

二、適當地買一些商業保險。因為林先生夫婦的貨幣資産不是很多,一旦發生重大意外或大病情況,以現有的資産應付起來會有一定困難。所以,林先生可以為自己和妻子做一個保險計劃,將基本醫療保險、住院補貼保險和意外傷害險等適合的保險産品納入養老計劃中,每年的保費支出控制在萬元以內。

三、如果希望達到一個比較理想的生活狀態,可適當拓寬投資領域,如成長型投資基金、銀行理財産品等,但對於高風險投資項目要相當謹慎。