| 央視網|中國網絡電視臺|網站地圖 |

| 客服設為首頁 |

發佈時間:2010年12月15日 09:08 | 進入復興論壇 | 來源:上海證券報

技術創新 指數新天地

——中證等權重90指數優勢分析報告

國信證券 楊濤 葛新元

上海證券交易所和中證指數有限公司已于2010年12月2日正式發佈中證90等權重指數,指數簡稱等權90。中證等權重90指數樣本是由上證50指數的50隻樣本股和深成指的40隻樣本股構成,指數採用等權重方式加權計算。截至2010年11月08日,中證90等權重指數總市值與自由流通市值分別達到12.97萬億元和3.72萬億元,分別佔滬市A股總市值與自由流通市值的45.48%與35.33%。

一、等權重方式,技術創新、穩中盈利

指數構造規則最核心的是成份股選擇和權重確認。1896年正式創立的道瓊斯工業平均指數完全沒有權重的概念,僅是價格的平均數。目前所有指數的加權方式可以按照資本規模、經濟基本面和固定權重分類。雖然有一些構造複雜的指數採用多因子權重模型,比如綜合考慮市值、基本面等因素計算權重,但基本的方法還是源於上述三類。

以資本規模作為權重是20世紀最為流行的方法。最為人所知的就是市值加權。採用市值加權的指數會不會影響指數的整體表現?同時,如果股份中有大量的非流通股,按照市值加權的指數是否能有效的衡量投資者的業績?

以滬深300為例,其中各成分股的權重與市值正相關,在這種情況下,如果上市公司股價上漲較快,市值也會相應增加,指數也會被動地增加其權重;反之如果股價下跌,指數則會被動降低其權重。這樣導致的結果就是,價格越被高估的股票,在指數中的權重越大,而價格越被低估的股票,在指數中的權重將越小,有悖于減持高估股票、增持低估股票的價值投資原則。也從一方面解釋了2008年股市暴跌時指數基金跌幅最大,2009年股市上漲時指數基金又成為領跑者。

等權重指數的誕生正彌補傳統市值加權指數存在的上述缺陷。它通過定期調整單個樣本股權重的方法使樣本股保持同等權重,避免了傳統指數基金中的追漲殺跌的缺陷。

中證等權重90指數,採用等權重的指數編制方式。降低了大市值公司的權重,加強配置於表現優異的中小市值公司,歷史回溯數據表明,該方法在一定時期內,能夠獲取優於市值加權指數的收益表現。等權重編制方法是結合國內資本市場結構和特點的創新,其應用於指數化投資中可以使投資更為穩健。

另外,等權重更符合人們日常經濟行為中的配置習慣,因其加強了成長性好的中小公司的權重,因此投資者更容易從中小公司優質股票中盈利,從而通常有優於同類傳統指數的表現。

美國市場的實證數據顯示,標準普爾等權重行業指數和標準普爾500行業指數相比,自2007年開始至2010年5月14日,除標準普爾500信息技術行業外,其餘標準普爾等權重行業指數的收益率風險比均優於標準普爾500行業指數,充分證明了運用等權重方法編制指數,能夠有效提高收益率風險比的有效前沿。

二、歷史收益具有競爭力

上證50指數是從上證180指數樣本股中,根據流通市值、成交金額對股票進行綜合排名,選取表現優異的前50名股票作為樣本股;深成指的樣本股也是根據股票上市交易日期長短、股票市值及成交金額等因素綜合考慮選出40隻股票。可見等權90成分股是滬深市場上規模大、流動性好的最具代表性的90隻股票,可以綜合反映滬深市場最具市場影響力的一批優質大盤企業的整體狀況。

如上所述,在權重和成分股這兩個指數的重要因素上,等權90都具備了一定的優勢,我們通過上證50和深成指與其他寬基指數的對比分析,來進一步觀察等權重90的歷史收益情況。我們選取滬深300和中證100這兩個指數,與等權90進行收益率的比較。

首先,我們看一下不同時段這幾個指數的比較。

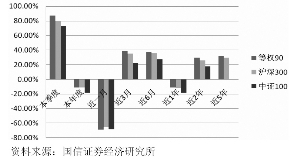

圖1:等權90不同時間段收益比較

圖1中可以看到,在不同時間段的比較中,等權90具有很大的優勢,遠高於滬深300、中證100這兩個滬深兩市大盤的跨市場指數,在近3個月、近半年、近兩年中也有不俗的表現,即使是在本年度、近1年這樣市場收益總體為負的情況下,等權90指數下降幅度也較小,可見在牛市中,等權90是一個很好的獲利工具,而在市場下行階段,等權90又能幫助投資者盡可能規避風險。

圖2:等權90五年曆史收益比較

圖2是以2005年12月7日為基點,畫出的三個指數近五年的歷史收益,從圖上看到,等權90的收益優勢顯著,並從2008年年底開始,同滬深300、中證100逐步拉開距離,顯現出其獨特的優勢。所以從歷史收益上看,等權90比其他跨市場的大盤指數有更好的收益表現,是一個很有潛力的投資工具。

在行業配置上,目前等權90成分股主要集中在金融服務(25)、有色金屬(11)、採掘(7)、房地産(6)、食品飲料(5)等週期性行業。目前市場的情況是,從2009年第三季度到2010年第二季度,由於經濟刺激政策的退出以及地産調控等的政策,週期性行業指數不斷走低,進入三季度後,在價值回歸的動力下,估值較低的週期性行業強力反彈;與此對應,基金倉位明顯提升,且週期性行業配置比例明顯上升。所以説,等權90指數的行業配置比例亦充滿優勢。

綜上,等權90指數設計合理,指數的權重設置科學,能夠為投資者獲取更大盈利,成分股的選擇優勢明顯、代表性強,且追溯其歷史收益,與其他指數相比有一定優勢,所以等權90是很好的獲利工具。(CIS)