| 央視網|中國網絡電視臺|網站地圖 |

| 客服設為首頁 |

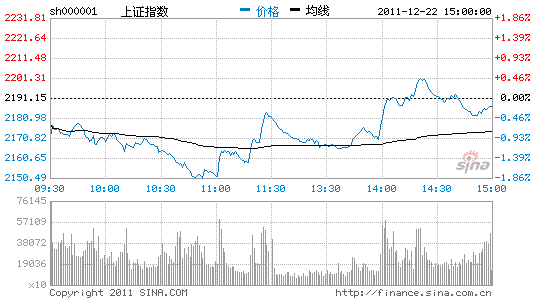

週四,滬深兩市探底回升。上證指數回補了早盤的跳空缺口,並收出長下影的紅十字星。從形態來看,2200點整數關口仍是重要的阻力位置,短期上證指數或將在2150點到2250點平臺上窄幅震蕩。我們認為,市場預期開始顯著回落,情緒化因素正在主導市場,結構性風險將繼續釋放。

情緒化因素主導市場

從近期來看,無論是機構還是散戶,加入悲觀者陣營的越來越多,市場預期明顯趨弱。一方面,國內經濟的趨勢性回落及穩健貨幣政策的繼續,動搖了基本面研究者的樂觀基礎;另一方面,産業資本主導市場、A股擴容節奏不改以及監管力度的逐步加大,原有的投資模式正在遭遇挑戰。存量資金博弈的脆弱平衡被打破,並進一步強化預期的下移。

從已發佈的2012年年度策略來看,機構預期回落的跡象明顯。券商在11月普遍看明年的滬指低點在2200點到2300點,但到12月目標點位下移至1900點到2000點。而隨著上證綜指一舉擊穿2300點,更有券商提出滬指明年的極限點位在1680點。我們認為,單純討論指數點位的意義並不大,但機構預期出現的趨勢性變化,或將影響短期市場情緒。

同時,散戶預期也在顯著回落。相較于換手率、成交量等市場指標,散戶投資者的開戶數以及交易行為更能折射出市場情緒的低迷。從股票開戶數來看,11月滬深兩市新增個人A股賬戶數為74.4萬戶,僅為去年同期的37%;從基金開戶數來看,11月兩市新增個人基金賬戶數為29.6萬戶,較去年同期下滑30%。此外,兩市交易賬戶佔比低於15%的現象已經持續兩周,持倉賬戶數出現了明顯的減少。

我們認為,預期的下滑程度將視政策有效性及實體經濟明朗化而定。在此之前,對經濟回落的恐懼、對政策期待的失望、對市場擴容的不滿,都將引發市場情緒面的激烈變化,並推動預期的進一步惡化。在情緒化因素主導下,市場容易出現過度調整。不過,在極度悲觀的時刻,投資者或將迎來新一輪趨勢的起點。

結構性風險仍然顯著

在新一輪趨勢沒有形成之前,結構性風險仍然顯著。在價格、估值以及行業的結構性風險釋放之前,A股投資者或應先做好過冬的準備,然後再去憧憬春天的美好。如果將太多的希望寄託在春天的來臨,嘗試去博弈過多的不確定性,或難以戰勝風險上升後自我內心的恐懼。

價格結構性風險顯著。與2005年6月、2008年10月的底部比較,目前市場的股價結構並不合理。從低價股來看,絕對價格低於5元的個股不足15%,而前兩次均超過50%;從高價股來看,絕對價格高於10元的個股超過50%,而前兩次不超過12%。從A+H個股的股價來看,A股的低價股溢價極為明顯,與香港市場的接軌仍只是結構性的。

估值結構性風險顯著。從市盈率(TTM)來看,目前市場高於30倍的個股佔比接近50%,明顯高於2005年的33%以及2008年的23%;從市凈率來看,目前市場高於3倍的個股佔比47%,而2005年、2008年分別僅為12%、17%。

行業結構性風險顯著。傳統週期類行業估值處於歷史低位,消費與新興産業估值較歷史底部仍存在20%到30%左右的溢價。消費與新興産業的溢價取決於經濟轉型的力度:如果經濟超預期下降,則保增長預期升溫,消費與新興産業溢價降低;而如果經濟增長平穩,則調結構預期強化,消費與新興産業繼續享受溢價。從目前來看,市場預期傾向於前者,這意味著行業的結構性風險仍有望繼續釋放。

(作者單位:中原證券)