| 央視網|中國網絡電視臺|網站地圖 |

| 客服設為首頁 |

今日,滬深兩市小幅高開後持續窄幅震蕩,滬指早盤震蕩走低,下午開盤後,水泥股快速反彈,滬深兩市強勢翻紅,滬市成交額創近一年來新低。截至收盤,滬指報2649.32點,漲2.84點,漲幅0.11%,成交653.4億元;深成指報11543.65點,漲33.67點,漲幅0.29%,成交484.1億元。針對今日市場走勢,我們對十家實力機構的薦股做了匯總,供廣大投資者參考。

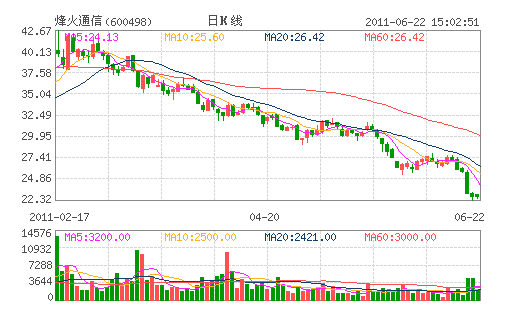

烽火通信:投資增加且份額提升 買入評級

FTTH 大發展下彈性最大的上市企業

作為行業龍頭,公司各條産品線都受益於光通信行業的投資提升,是滬深兩市上市公司中受益彈性最大的企業。運營商大力發展FTTH,由於寬帶接入網絡的投資大幅增加,公司寬帶産品線出貨量大幅提升;而傳輸網絡因為接入帶寬提速,必須同步升級,公司光網絡(傳輸)産品線受益於運營商傳輸網絡擴容;發展FTTH 必須建設一張高效的駐地網(ODN),2011 年在ODN方面投資翻番,公司專門成立ODN 産品線,加大市場擴展力度,預計公司ODN 産品出貨量2011 年有400%增長;中國電信、中國聯通加大FTTH 放號力度,實際用戶數大幅提升,公司業務與應用(家庭網關/IPTV)産品線首次進入運營商集採,並獲得理想份額,2011 年出貨量增長200%。

公司業績增長確定

雖然公司一季報低於預期,但是由於運營商投資規劃的確定性程度較大,我們認為公司全年銷售增長確定性較大,預計于半年報後體現,預計全年EPS為1.2 元,明顯被低估,具有較高投資價值。由於FTTH 建設週期較長,景氣期將維持3 年以上,公司未來增長空間較大。

盈利預測與估值

我們預計 2011 年—2012 年公司EPS 為1.19 元、1.50 元、1.82 元,對應當前股價下的PE 為20 倍、15 倍、13 倍,增長率為38.87%、26.38%、21.63%,複合增長率為29%,給予公司“買入”評級。按照2011 年30 倍PE,對應12 個月合理買入價為36 元。

風險提示

研發人才流失風險,市場競爭激烈導致毛利率下滑風險。

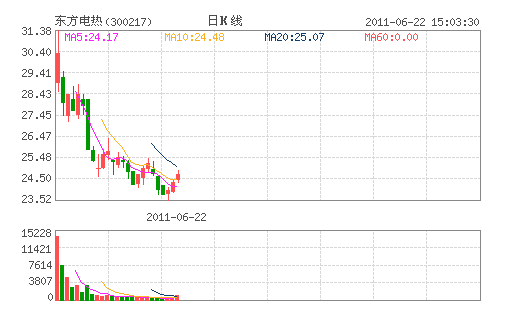

東方電熱:民用電加熱元件領跑者 強烈推薦

近日,我們到東方電熱進行了實地調研,參觀了公司民用加熱器生産線和工業用加熱器生産線;和公司總經理譚克,譚偉先生以及董秘韋秀萍女士等進行了面對面的深入交流,探討了大家近期關心的多晶硅提純工藝中冷氫化法所使用的電加熱器産品研發和進展情況。

我們的觀點:

1)公司在工業用電加熱器領域具有領先的技術優勢,其多晶硅生産用電加熱器屬於典型的進口替代産品,且隨著多晶硅産能的擴張需求量持續增長;2)多晶硅用電加熱器工作環境苛刻,工藝複雜,進入門檻高,目前公司是國內唯一掌握該項技術的公司,手握協鑫,中硅等有效訂單且具有示範效應;3)國內原有近4 萬噸熱氫化技術在晶硅價格下降情況下存在技術改造的巨大市場。通過使用冷氫法電加熱裝置,多晶硅生産原材料成本可以降低50%,成本下降5-10 美元/公斤,極大的提升晶硅製造企業的盈利能力;4)積極進入毛利率相對較高的石油用電加熱領域以及核電領域,擴展公司工業用電加熱器領域,規避單一晶硅電加熱器市場風險;4)作為國內空調電加熱器的龍頭,今後將隨著空調行業的增長享受高成長性,未來兩年年增長率超過30%;5)積極介入高毛利較高的水電加熱領域,打造中國最全的民用電加熱器生産企業。

我們預計公司11-13 年EPS 為1.2 元,1.49 元和1.96 元;對應PE 為19.9,15.9 和12.2 倍。隨著國內晶硅提純項目的大規模擴産以及晶硅價格下降促使原有項目的冷氫化技術改造,作為國內冷氫化技術改造的唯一電加熱設備供應商,未來成長空間廣大,保守預計,11-13 年多晶硅電加熱設備佔其收入比為17%,20%和25%,由於該産品毛利率(綜合)高達60%以上,貢獻利潤(扣除少數股東權益)遠高於民用産品,其利潤貢獻比為35%,40%和45%。給予公司“強烈推薦”評級。