| 央視網|中國網絡電視臺|網站地圖 |

| 客服設為首頁 |

發佈時間:2011年06月03日 07:41 | 進入復興論壇 | 來源:新快報

4月18日以來,上證綜指急劇殺跌,就在市場情緒低迷的當口,一批上市公司陸續停牌,並提出增發方案。Wind數據顯示,4月以來,A股共發佈72份定增預案。其中,40家上市公司的大股東計劃參與認購,佔所有定增預案的55.56%,這一比例要高於今年1季度的47.13%和去年全年的46.45%。

這40份增發方案,涉及大股東注入資産共計超過900億元,大股東及其關聯方承諾出資認購涉及現金額在50億元以上。除前述公司外,4月至今還有近20家公司停牌,正籌劃重大事項。以最新收盤價計算,A股目前動態市盈率為16.4倍。種種跡象表明,上市公司大股東的資産注入似乎已經找到了合適的窗口期,大股東注資、認購潮將一觸即發。

逾900億資産待注入

4月以來,40份有大股東參與的增發方案中,有23家為大股東及相關關聯方的注入資産行為。據不完全統計,這23家注入資産總量在900億元以上,其中不乏整體上市。

如四川路橋。停牌兩個多月後公告稱,擬增發28億元收購路橋集團,若成功,路橋集團將實現整體上市。根據增發方案,公司計劃以9.11元/股增發3.07億股,向大股東收購其曾經的母公司——四川路橋集團剝離部分資産後的100%股權,預評估值為28億元。

而此間手筆最大的整體上市方案則來自於上海汽車。根據預案,公司將向控股股東上汽集團及上海汽車工業有限公司以非公開發行方式購買標的資産預估值285.6億元,為此,上海汽車需以16.53元/股增發17.28億股作為對價。借此,上汽集團將基本實現整體上市。

15家“破增”公司存交易性機會

資産注入以及在牛市中的增發擴産,歷來都是A股股價的強心劑。如近期飽受注入資産溢價幅度過高詬病的華陽科技,在端出注入礦産資源方案後,連收7個漲停。另外,此前的濟南鋼鐵和萊鋼股份,也在最新方案發佈後連續上漲,幅度均在95%以上。大連重工起重集團借華銳鑄鋼整體上市的方案公佈後,華銳鑄鋼也連收6個一字漲停。

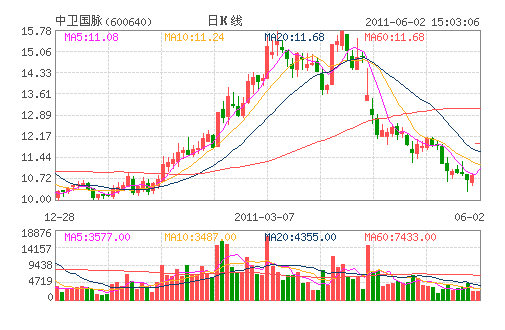

然而,如果停牌期間正趕上A股暴跌,部分上市公司資産注入方案引發的反響也很可能平平。第三次端出重組方案的中衛國脈,在第三次方案出臺後便一路走跌。“酒店+地産”的故事沒能走通後,中國電信這次拿出“商旅+酒店”的模式。但即便眾所期待的號百商旅電子商務有限公司股權也在這次注入資産之中,但市場似乎仍沒能看懂這個複合型業務未來的前景,股價從停牌前14.89元跌至10.86元,目前已經較增發價14.92元低了27.21%。

實際上,排除年報期間分紅送轉的不可比公司,4月以來發佈增發方案的公司中,有中國重工、長城電腦等15家目前股價均低於當時公佈的增發價格。市場人士稱,考慮到剛剛拋出預案的增發行為有著較長時間的操作期,前述15家公司都存在著一定的交易性機會。

大股東認購埋注資伏筆

除直接注入資産外,大股東近期還積極參與上市公司的增發募資方案。近兩個月來,大股東參與定增募資方案的有17家,合計預計募資380億元,大股東承諾出手認購額總計52.82億元,佔13.89%。

雖然都表示了對增發的支持,但力度卻相去甚遠。以5月30日剛發佈增發方案的大橡塑為例,計劃以9.64元增發3000萬股至3100萬股,募資2.89億元至2.99億元用於子公司大連大橡機械製造公司建設項目,預計總投資9.25億元。罕見的是,控股股東大連國投集團願意全額認購。“大股東真金白銀購買增發股並不少見,但全額認購的卻不多。”有投行人士認為,這很可能意味著控股股東對公司未來整體發展有新的計劃,全額認購只不過是提前佈局,拿下足夠持股比例罷了。完成增發後,大連國投集團持有大橡塑的股權比例將從此前42.66%上升至50%。6月1日股價也大漲10.03%。

得到股東力挺的還有深圳燃氣,擬以最低10.58元/股,向包括第一、第三大股東在內的特定對象發行最多1.53億股,募資15.49億元用於西氣東輸二線深圳配套工程。其中,深圳市國資局承諾以現金認購不超過6.1億元,港華投資承諾以現金認購總數的26.83%,金額不超過4.3億元。兩家公司實際已包攬了深圳燃氣67%的增發股,而大股東的參與認購,隱現著確保深圳燃氣控股權不致旁落的意圖。

當然,並非所有大股東都能如此慷慨地出手力挺增發。伊利股份計劃以32.67元的發行底價,發行不超過2.18億股,募資不超過70億元,用於擴充産能。第一大股東呼市投資公司僅有意認購部分股權。魯豐股份的增發方案中,控股股東于榮強僅承諾以現金認購不低於發行股份總數的5%。

雖然相比直接注入資産,大股東參與認購增發股看似並不能引起太多關注,但考慮到注入資産相當於稀釋大股東未上市資産的權益,大股東對上市公司的股權比例越高,未來注入資産被稀釋的權益其成本則越低,這也意味著這樣的公司未來大股東注入資産的障礙也就越小。從這一角度來説,在增發中,不放任股權被稀釋的大股東,在未來反而有著更大的注入資産可能。

國資整體上市概念蓄勢

一位資深投行人士認為,在合理的價格點位上,擁有國企背景的上市公司在未來幾年內的資産注入預期都是存在的。

統計數據也印證了這一判斷。40家發佈增發方案的公司中,只有9家與各級國資沒有關係,其餘31家的實際控制人均為各級國資或央企。

以上海國資整合為例。今年以來,交運股份、上海建工、隧道股份、上海汽車、華域汽車陸續發佈重組方案。遙相呼應,2011年上海國資國企工作會議上,市國資委主任楊國雄提出:“十二五”期間,上海國資系統90%的産業集團要實現整體上市或核心資産上市,産業集團90%以上的營業收入和利潤將來自主業,凈資産收益率穩定在6%以上。

國務院國資委方面的口徑亦然。新任國務院國資委主任王勇指出,央企要繼續借力境內外證券市場,通過增資擴股、收購兼併等方式,把行業內的優質資産逐步納入上市公司,整體上市也成為國資委今年推進央企改革的重點方向之一。而市場也敏銳捕捉到了這一思路,近期頻繁傳出的資産注入傳聞都是圍繞國資系統的。諸如:資産注入預期明確的北方股份,中航集團旗下的飛亞達A被市場預期注入上海表業25%股權,廣深鐵路則因外界看好鐵路改革而激起了資産整合預期。

數據顯示,A股目前動態市盈率為16.4倍,央企板塊動態市盈率則為14.45倍,從這個角度來看,大股東的注資似乎已經迎來了交易環境的窗口期。

(新快報)