| 央視網|中國網絡電視臺|網站地圖 |

| 客服設為首頁 |

發佈時間:2011年05月29日 19:45 | 進入復興論壇 | 來源:上海證券報

公司前期擬非公開增發募集資金40億元,主要用於收購大股東龍穴造船基地100%股權、投資海上風力發電塔、低速發動機等飛船業務;增發目的是消除潛在的同業競爭;另外可鞏固公司船用大功率低速發動機和修船業務的行業領先地位,同時積極拓展海上風力發電塔等非船業務,促進業務結構多元化,抵禦行業週期性風險。

值得關注的是,公司本次擬用募集資金中的29.5億元收購龍穴造船,為華南地區最大的造船整裝企業,2011年預計交付17艘船舶,收入約2.3億元,此次收購的動態PE為13倍,估值較為便宜;預計在央企整體上市的大背景下,集團後續仍存資産注入預期。

公司海工業務定位高端,想象空間較大:據預測,全球海洋工程裝備每年全球市場容量超過500億美元並有望長期保持增長。我國海工企業已逐步具備基礎設計能力,並能夠以總包形式製造先進的超深水鑽井船,未來國際市場地位有望不斷增強,預計在“十二五 ”期間增長趨勢相對確定。

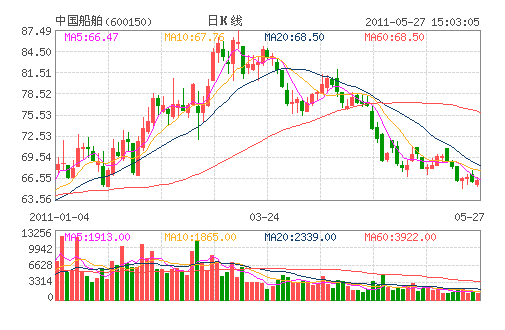

總體來看,公司主業穩步發展,本次非公增發避免同業競爭的同時,積極拓展海上風力發電塔、低速發動機等業務,培育新的業務增長點,且集團後續資産注入預期仍存;此外,公司海工業務定位高端,未來想象空間大;從估值角度來看,按照市場一致預期,在不考慮此次非公開增發項目影響下,預計公司11-13年EPS分別為4.52、5.10、5.70元,當前股價對應2011、2012、2013年動態市盈率分別為14.67倍、13.01倍及11.63倍,估值處於較低水平,在相關船舶類企業中也具有一定優勢;

未來風險主要在於全球經濟復蘇放緩,引起造船價格下降,導致公司訂單撤銷的風險;公司海工裝備開發的不確定性。

(證券通余輝武A0330611010005)

評級機構評級日期投資評級 EPS預測(元) 估值

2011年2012年 2013年

國泰君安 2011.05.25 增持 4.79 5.34 5.93 100

海通證券2011.04.26 買入 4.47 4.98

89.14-99.04

長城證券 2011.04.18 推薦 4.95 5.35 5.87

國都證券 2011.04.15 推薦-A 4.39 4.95 5.46

中銀國際 2011.04.15 買入 4.38 4.88 5.26 92.08