| 央視網|中國網絡電視臺|網站地圖 |

| 客服設為首頁 |

發佈時間:2011年05月03日 07:31 | 進入復興論壇 | 來源:證券日報

【四月回顧】

利多因素

隨著“五一”小長假結束,5月份A股如何演繹將成為投資各方關注的焦點。從近幾年A股市場運行軌跡來看,5月份似乎並不是一個很好的投資月份。不過,從券商的月度策略報告看來,儘管從目前情況來看5月份出現趨勢性的機會不多,但目前A股市整體估值優勢封殺了股指下跌的空間,震蕩將成5月行情的主要特徵,上證指數將維持在2800—3100點的區間運行,結構性機會仍值得期待。

【四月回顧】

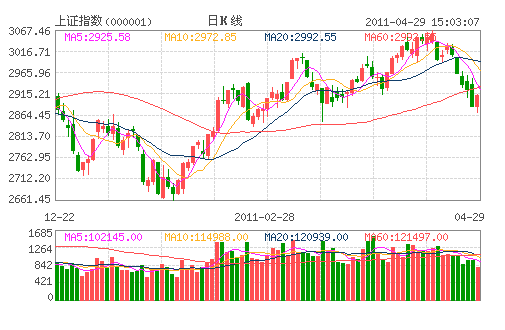

“二八”分化加劇

回顧4月走勢,滬深股指都呈下跌走勢,上證指數跌幅0.57%,滬深300指數跌幅為0.95%,其中,中小市值品種出現較為明顯的下挫,中小板綜指、創業板綜指漲幅分別為-5.01%和-9.34%,深證成指受此拖累跌幅達1.99%。從4月A股市場表現看,藍籌股成為推動市場的主要力量。

市場人士分析認為,由於前期資金推動,中小板和創業板均漲幅比較可觀,從目前已公佈的上市公司一季報看,中小板和創業板凈利潤環比下降近三成,其中眾多中小公司業績顯著下滑,使中小板和創業板成為“重災區”。例如,海普瑞月跌幅達38%,公司2011年一季報披露,預計2011年1-6月歸屬於上市公司股東的凈利潤同比下降幅度為30%—50%。

4月以來估值修復和主題投資的雙線交叉演出,電力、鋼鐵、煤炭石油、銀行都出現階段性機會。據統計,電力(月漲幅8.71%)、商業連鎖(月漲幅2.48%)、水利建設(月漲幅2.05%)、鋼鐵(月漲幅1.31%)、煤炭石油(月漲幅0.36%)、銀行(月漲幅1.62%)等行業均跑贏大盤。

【利多因素】

大藍籌估值合理

現階段A股市場整體估值處於歷史低位,相對於海外市場、香港市場均具備優勢,因此目前估值具有較強的支撐。而上市公司業績的大幅提升將進一步壓低未來的估值水平。中信建投首席策略分析師陳祥生表示,目前,上證A 股以最近12個月每股盈利計算的市盈率仍然保持在16-18 倍的平臺,如果考慮到2011 年上市公司整體利潤的漲幅,其動態市盈率則下降到12.41 倍,仍存在繼續上升的空間。

據了解,A股整體估值的歷史底部大致在加權市盈率16倍左右,1996年1月19日、2005年6月6日牛市啟動伊始A股的加權市盈率在17至18倍之間,現在A股估值就已處於該水準。統計數據顯示,按照2011年動態市盈率(PE)來看,截至4月28日,110隻大盤藍籌股披露今年一季報,其2011年動態市盈率整體不高,平均僅為14.83倍。就在今年初,上述大盤藍籌股的整體估值僅為10倍左右。對此,中原證券分析師張剛指出,當前A 股市場整體估值水平處於歷史較低的水平,未來股指回調的空間不大。

同時,相對於以中小板、創業板股票為主的成長股,大盤藍籌股的整體估值水平還在合理範圍。數據顯示,經過近期的連續下挫,創業板股票的2011年動態市盈率仍在30.62倍左右,而這也是目前市場結構性行情的有力支撐。其實,單純從估值修復的角度來講,大盤藍籌股確實具有“王者歸來”的底氣。

東方證券策略分析師鄭文琦認為,目前,無論從相對市場估值還是從絕對估值來看,雖然小盤股在近幾個月內有所回落,但小盤股相對市場估值水平仍然高於均值。而大盤股估值相對較為合理,從絕對值來看,大盤股估值處於歷史的絕對低位;從相對估值上看,大盤股的估值仍然在歷史估值的上界之下。

【看淡因素】

緊縮政策難放鬆

目前,宏觀緊縮政策仍難放鬆,股指上行的空間可能繼續受到來自於宏觀壓力。今年以來的四個月,存款準備金率保持著每月一調的頻率,當前政策導向仍將著重于控通脹。溫總理在本月國務院會議指出 “千方百計保持物價總水平基本穩定。這是今年宏觀調控的首要任務,也是最為緊迫的任務”。尤其對於二季度較高的通脹壓力,政策將維持收緊的態勢。自2010年以來十次上調存款準備金率,4次上調利率,政策緊縮的籌碼已不斷累加,管理層對於當前經濟問題的報告亦首次提及避免政策疊加對下階段實體經濟産生過大的負面影響,未來政策調控的空間是確定的,政策力度及節奏可以預見。

國家統計局最新公佈的3月份及一季度經濟數,3月份CPI同比漲幅達到5.38%,物價指數突破32個月新高,雖然這一數據結果並沒有完全出乎市場預料,甚至低於此前預測5.5%以上的水平,但食品類價格接近12%的漲幅,意味著通脹壓力仍然沒有緩解,市場通脹預期遠遠強于CPI數據所顯示的程度。

更重要的是,輸入性通脹壓力開始顯現。統計數據顯示,一季度工業品出廠價格同比上漲7.1%,3月份上漲7.3%,環比上漲0.6%。一季度,工業生産者購進價格同比上漲10.2%,3月份上漲10.5%,環比上漲1.0%。在大宗商品及上遊資源産品價格快速上漲的背景下,如果説目前推動CPI走高的主要因素是食品價格的大幅上漲,那麼,未來生産資料價格上漲可能成為帶動未來物價水平維持高位的主要推手。

值得注意的是,在第一季度貿易逆差的情況下,外匯佔款繼續大幅上升。3月份新增外匯佔款反彈至4079億元左右的高位,2011年1月和2月份,我國新增外匯佔款分別達5016億元、2145億元,整個第一季度我國新增外匯佔款突破1萬億元,高達11240億元,外匯儲備也突破3萬億美元大關。外部資金流入趨勢依然存在,這決定了政策緊縮仍是未來行情的主要壓制力量。

儘管緊縮政策難放鬆,不過湘財證券分析師王玲認為,政策核心依然是適度緩步緊縮並著重于控制市場通脹預期。當前央行缺乏足夠的工具和能力來對全社會融資量加以調控,因此單純數量型調控措施難以扭轉高增長高通脹的趨勢。全社會整體資金流動性並不緊張,利率雙軌制仍將延續,短期小幅加息或者上調存款準備金率不會對市場構成重大打擊。

【波動區間】

2700—3100點

上海證券認為,5月份市場面臨的壓力略大於動力:緊縮政策“稍息”的時點將顯著延後,且政策緊縮預期依然存在, 5月份經濟開始步入“溫和滯脹”是大概率事件。因此市場需要繼續“夯實基礎”。期間,週期、消費的估值同處低位以及較為豐富的結構性機會,對市場維持區間震蕩構成支撐。

齊魯證券認為,在消化超發貨幣的過程中,較高的通脹壓力、頻繁的宏觀調控將成為常態。在通脹超預期上升的系統性風險釋放之前,A股難以形成趨勢性上升,且綜合指數的波動幅度將大幅萎縮,市場特徵表現為板塊輪動、個股活躍、指數中庸。

廣發證券指出,在上有基本面,政策壓力,下有估值及資金支撐的箱體格局中,上證指數將維持在2700-3100點的區間運行,結構性機會仍值得期待。

東方證券認為,在防通脹已然成為政府首要調控目標的背景下,緊縮政策在近期仍難以放緩,信貸緊縮力度超預期,這也成為近期打破中週期啟動預期向下調整的重要觸發因素,從而對緊縮預期以及實體需求帶來新的不利影響。但從市場估值結構來看,由於金融、房地産、石化、鋼鐵估值處於歷史底部,目前來看指數跌破2700 點概率不大。

東吳基金在此前發表二季度投資策略報告中指出,二季度仍然缺乏趨勢向上的可能。但是考慮到目前A股市場2011年動態估值仍然低於歷史平均,預計二季度A股市場仍將維持區間震蕩的總體格局,大盤突破3200點的概率較小。

【投資策略】

追蹤週期 貼近消費

週期性行業:右側趨勢機會可期。

按照資金流向分析,4月份資金凈流入最多的板塊是:有色金屬板塊、化工板塊、黑色金屬板塊、房地産板塊。而從剛披露完畢的基金一季報來看,61家基金公司旗下的基金一季度行業配置方面出現明顯轉變。偏股基金增持的前五大行業均為週期性行業,包括金屬非金屬、機械設備儀錶、金融保險業、石油化學塑膠塑料、房地産業等5個,其中金屬非金屬(包括鋼鐵、礦産資源、水泥)行業一季度內漲幅接近10%。

對此,廣發證券表示,以處於右側能帶來超預期的週期類品種以及進入左側能充分受益收入分配體制改革的大消費行業將成為主要的投資主線。大成基金在二季度策略報告指出,在市場下跌的過程中可逐步提高股票倉位。看好水泥、鋼鐵、化工、煤炭等週期性板塊,並認為銀行板塊估值修復空間最大。

廣州證券認為,強週期與弱週期類板塊估值比值目前處於歷史低位。即使在2008年實體經濟最差的時候,強週期與弱週期類板塊估值比值亦未曾低於0.7,而目前它們估值的比值則徘徊在0.65左右。結合目前強週期與弱週期類板塊估值比值處於低位的情況,週期類板塊存在估值修復的需求。

大消費行業:左側佈局機會到來。

據悉,目前國家發改委正在起草一份覆蓋社會範圍較大的“漲工資方案”,人保部官員亦公開表示要努力實現職工工資年均增長15%,以達到在“十二五”期間職工工資增長翻番。2011年很可能是收入分配改革有突破性進展的一年。

廣發證券指出,大消費底部到來,春播將迎穀雨。目前看消費雖然受到高通脹的衝擊,從戰略的眼光,消費驅動的增長模式不會動搖,《十二五規劃綱要》中,明確提出擴大內需,並將消費在拉動經濟增長中的地位提到投資和出口之前,其中推進收入分配機制改革,提高居民收入是刺激消費的根本。收入分配改革的推進將消除高通脹對消費領域的衝擊,引領大消費步入黃金十年。

華泰證券分析師表示,從估值上看,目前零售行業的動態市盈率僅23倍左右,接近10年來行業動態估值水平,目前行業和各板塊的估值基本位於歷史的底部,十年數據中估值水平僅高於2006年。隨著股價的充分調整,目前行業估值較2010年已經出現顯著回落,股價跌幅過深,反彈空間逐漸擴大。

廣州證券建議,5月行業配置重點關注低估值的週期類板塊及消費類板塊中估值相對較低的行業,在通脹持續的情況下階段性關注採掘及有色金融板塊。建議超配金融服務、家用電器,標配其他行業。建議依次重點配置金融服務、家用電器、商業貿易、建築建材、化工等行業,並關注採掘、有色金屬的交易性機會。