| 央視網|中國網絡電視臺|網站地圖 |

| 客服設為首頁 |

發佈時間:2011年04月19日 07:45 | 進入復興論壇 | 來源:證券時報

我們認為,通脹階段性高峰和增長階段性回落共同推動政策步入觀察期,而盈利預測上調則推動市場底部抬升和運行中樞在震蕩中上移。

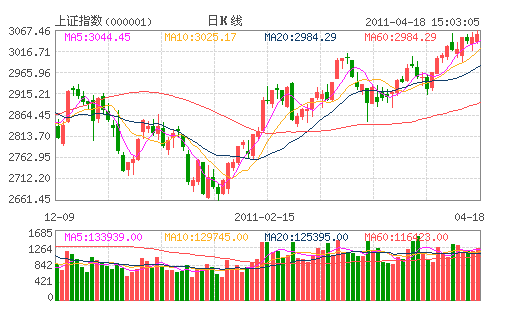

政策觀察期決定市場震蕩上行。上周3月經濟數據公佈後,市場整體呈現震蕩格局,上證指數小幅走高。背後根源在於經濟數據驗證了通脹步入階段性高峰和對增長回落的潛在擔憂,進而明確了政策步入觀察期的預期。而政策觀察期對應的是市場震蕩期。從統計角度看,2011年1月至4月全市場盈利預測上調幅度為3.43%,對應的市場估值底也將出現抬升。鋻於一季報銀行等權重板塊的業績繼續超預期,預計後續仍有盈利上調空間,因此市場運行中樞在震蕩中抬升的趨勢不變。

近期部分機構開始看空二季度市場,理由是擔憂三大潛在風險:一是通脹;二是增長;三是流動性。而對這三個問題,我們的判斷相對樂觀:通脹會維持高位但不會超預期,因此政策在6月通脹洪峰到來前更可能以觀察為主,而非加速緊縮;增長會適度回落但不會大幅下滑,因此上市公司盈利預期有望保持穩定;流動性環境仍將維持相對寬鬆狀態,現有公開市場對衝可能使6月重新成為央票到期高峰、其他資産品市場泡沫和地産投資資金轉移可能帶來新的資金增量、外部資金流入短期很難逆轉。

綜合這三大因素,短期市場大幅調整的概率較低,真正的風險至少到二季度末才會出現,比如物價的行政管制可能使6月後通脹難以高位回落,比如屆時內外部資金面開始真正向不利方向轉化。

就市場風格而言,週期股估值修復仍有空間。一季度以來週期股的持續強勢使市場相對估值結構出現轉變,但前期估值體系的扭曲並未得到根本改觀。當前上證50指數對應2011年動態PE為10.7倍,中小板指數和創業板指數對應2011年動態PE則分別為29.3倍和36.4倍,成長股相對週期股的估值溢價仍在高位;再從動量看,依據年報和一季報數據統計,銀行等權重板塊業績超預期明顯,而中小市值成長股則多數業績低於預期,未來週期股的盈利上調和成長股的盈利下調可能會繼續拉大兩者估值差。因此從目前看,週期股仍有估值修復的空間和動量。

配置思路上,建議繼續超配金融地産,等待消費佈局。依據我們“一季度中游,二季度金融,三季度消費,四季度成長”的路徑,目前仍處於超配金融地産的階段。而從估值和時間角度看,全面買入消費的時機仍未到來,其佈局的催化劑有兩個:一是指數升至3100-3200點區間,週期股修復的動力開始減弱;二是政策再次出現強力緊縮信號,週期股估值的政策壓力重現。預計真正的機會可能要等到二季度後半段。

另外,對於中游和上遊板塊,我們堅持旺季收縮中游戰線觀點,上遊則受國際商品價格壓制,這兩個板塊的投資仍應堅持中游補漲和上遊主題投資兩條主線。前期滯漲的中游鋼鐵、電力和上遊的煤炭仍可以階段性關注。(作者單位:平安證券研究所)