| 央視網|中國網絡電視臺|網站地圖 |

| 客服設為首頁 |

發佈時間:2011年04月04日 15:04 | 進入復興論壇 | 來源:理財周報

凈利潤707億,史上最高,增長12.8%。上市第十年,中石化(600028.SH)交了一份看上去很美的2010年成績單。

但相比老對手中石油(601587.SH)1399億的凈利潤、35.6%的增長率,仍顯單薄。即使是中海油(0883.HK),2010年凈利也有544億,增長率更是高達 84.5%。“三桶油”相較,中石化增速最慢、驚喜最少。

不少分析人士坦言,至少,和此前預期相比,這不是一份讓人驚喜的成績單。

中石化到底怎麼了?

答案的關鍵在中石化突然間大手筆計提的154億資産減值損失。

154億資産減值:

史上第二次大洗澡

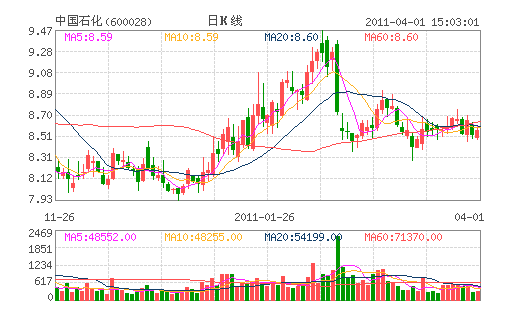

市場的失望不言而喻。年報公告後,中石化股價連續小跌兩天,累計跌1.5%,短暫微彈後,又繼續下探。中石油的待遇則大不一樣。從公佈年報第二天開始,中石油連續收穫了6根陽線,累計漲3.54%。

不少分析人士也對此深感困惑。年報公佈前,中石化給出的信號甚是積極。“1月份去調研,當時公司高管説每股收益可達0.9元”,上海一位不願透露姓名的分析人士回憶,“結果卻只有0.82元”。

在前述分析人士看來,中石化業績低於預期,主要是兩個原因造成的。一是受油價大漲影響,中石化2010年第四季凈利大幅下滑,凈利只有143.16億,僅佔全年凈利的20%。

另一個更重要的原因是,中石化冷不丁大幅度計提了154.45億元的資産減值損失,比去年計提的74.53億多出了79.92億。其中,商譽(無形資産)減值62.77億,固定資産減值75.67億。相比之下,中石油僅計提了44.08億的資産減值損失,只有中石化的29%。

“這個問題,我們把它當成重點看待。”上海一位知名分析人士表示。

這是中石化上市十年以來,第二次大規模地計提資産減值損失。中石化第一次大規模計提發生在金融危機爆發的2008年,當年計提了166.17億資産減值損失。同期,中石油也計提了247.65億的史上最大規模資産減值損失。

如此大額的計提讓分析師們措手不及。在2010年三季報上,中石化計提的資産減值損失只有21.87億。一切發生在年度資産減值測試後。

這樣的資産減值計提對業績的影響是實質性、不可逆轉的。按新企業會計準則第8號的規定,“無形資産減值準備”、“固定資産減值準備”等從2007年開始計提後不能衝回,只能在處置相關資産後,再進行會計處理。

歷年年報顯示,2006年以來,中石化每年都計提減值損失,累計計提479.77億,平均每年計提96億,而期間中石化的年平均營業利潤為611.74億,相當於平均每年計提掉中石化15.7%的營業利潤,對業績吞噬甚多。

東北證券分析師王偉綱也在研報中指出,154.45億資産減值增加導致當期EPS減少約0.065元,是業績低於預期的原因。

為5年前私有化埋單,

62.77億商譽蹊蹺計提

困惑還在於,中石化為什麼選擇在這個時點計提如此之大的減值準備?

年報披露,中石化最大的兩塊減值損失是商譽和固定資産。其中,62.77億的商譽(指收購成本與所獲得可辨別的凈資産的公允價值之間的差異)減值損失主要來自石油大明、齊魯石化和揚子石化。石油大明計提了13.61億,齊魯石化計提了21.68億,揚子石化計提了27.37億。

正是對這三家子公司商譽的計提,讓分析師們連連説“看不懂”。

“計提的62.77億商譽減值損失很奇怪,這幾家被計提商譽損失的子公司是幾年前買的。”北京一位分析人士的疑惑頗具代表性。

追溯這三家公司的歷史,這筆關於商譽的計提其實根源於由2006年中石化發動的那場聲勢浩大的“私有化”運動。2006年2月25日,中石化董事會通過斥資143億現金要約收購旗下齊魯石化、揚子石化、石油大明、中原油氣四家A股上市子公司的全部流通股和非流通股的決議。經一番複雜流程後,中石化順利完成收購。

其中,中石化對中原油氣的收購價為30.91億,溢價13.2%;對石油大明的收購價為27.51億,溢價16.9%;對齊魯石化的收購價為33.82億,溢價24.4%;對揚子石化的收購價為48.83億,溢價13.2%。

當時,市場對中石化的收購價格反應不一。據當時媒體報道,以上4公司小股東當時對定價多有異議,認為收購價偏低。而中石化內部則認為,若非中石油提前洩露了私有化的消息,如果在2005年7月20日之前進行,最多只需支付90多億,這筆收購其實多付了50多億。中石化當時確實覺得"貴了",收購當年,對這四家公司記入的商譽總和為76.48億(143億收購成本減去4公司可辨別凈資産的公允價值)。

5年後,這筆收購到底給中石化帶來了什麼?

2008年,中石化首先對中原油氣的商譽計提13.91億減值損失;2010年對石油大明、齊魯石化和揚子石化計提共62.57億商譽減值損失。至此,4家公司76.48億商譽全部計提完畢。

“這説明中石化覺得,要約收購的這些公司盈利能力沒有達到當初的預期。後果是,中石化2008年、2010年的業績被侵蝕了一些。”廣州一位資深審計師表示。

資産減值背後的焦灼

對此,一位跟蹤石油行業長達20年的資深分析人士並不認同:“這些資産其實是很值錢的,但中石化假裝它不值錢。相比5年前,機器鋼鐵都漲價了,按重置成本計算肯定要高於現在的賬面價值。從當時的環境看,143億的收購價並不吃虧。”

事實上,這四家公司自被中石化收購以來,除2008年受金融危機影響虧損較多以外,業績表現一直不錯。以揚子石化為例,2006年-2010年,凈利潤分別為20.32億、29.03億、-29.48億、28.88億及23.25億。

前述資深人士認為,最可能的原因是中石化出於盈餘管理的需要,在業績好的年份大洗澡,等同於加速折舊把業績推後釋放,減少業績波動。

而資産減值的業務部門看,中石化154.45億的減值準備主要來自化工業務部和煉油業務部,減值虧損分別為51.21億和49.02億,僅齊魯石化和揚子石化就共計提了49.05億。

對此,前述資深人士認為,這可能是中石化要為自己的煉化業務受油價影響造勢,從爭取更多的政策支持。

在資産鉅額減值的衝擊下,中石化與老對手中石油的差距進一步拉大。2010年,中石油歸屬母公司凈利潤1398億,幾乎是中石化707億凈利的兩倍,兩者相差691億。而2009年,兩者凈利差距僅418.83億。

業界將兩者盈利差異的根源歸結為戰略定位不同。中石油長於上游勘探業務,中石化擅長下游煉化業務。在油價高歌猛進的形勢下,中石油的盈利優勢越發明顯。

“事實上,中石化有意識地對自己的戰略定位進行修正,加大了勘探業務比重,強調産業鏈一體化。”前述資深人士指出。2010年,中石化勘探板塊營業利潤467.25億,比去年增長225.82億,是四大板塊中盈利最大、增速最快的。

而最能體現中石化核心競爭力的煉油板塊卻隨着油價高漲大幅下滑,2010年營業利潤卻從2009年的274.77億下滑至148.73億,下降了36%。

儘管如此,中石化勘探業務較中石油差距仍然巨大。從油氣儲備看,中石油探明儲量是中石化的3.23倍。年報披露,2010年,中石化剩餘原油可採儲量2888百萬桶,剩餘天然氣可採儲量6447十億立方英尺,合計3963百萬桶油當量。而中石油原油探明開發儲量7605百萬桶,天然氣探明開發儲量31102十億立方英尺,合計12789萬桶油當量。

在上述資深人士看來,這是歷史定位問題所致。“國內很多勘探項目都給中石油,不給中石化。即使在海外擴張上,中石油也具有絕對優勢。在老外看來,中石油首先是石油公司,而中石化首先是石油化工公司。”

而市場也毫不客氣地對中石化低估值。目前,中石化市盈率僅10.4倍,而中石油市盈率為15.6倍;中石化總市值5985億,只有中石油19285億總市值的31%。