| 央視網|中國網絡電視臺|網站地圖 |

| 客服設為首頁 |

發佈時間:2010年12月20日 18:43 | 進入復興論壇 | 來源:金融投資報

“下次加息的時間點是在明年1月份,公佈2010年12月CPI數據後。”國泰君安總經濟師、首席經濟學家李迅雷于昨日現身成都,對於加息時間和幅度做出了大膽預測。“我建議加息一次加到位,目前每次0.25%的幅度遠遠不夠,應該加1%。”

據悉,李迅雷是在昨日舉行的“國泰君安證券君弘財富俱樂部”成立儀式上做出上述預測的。該俱樂部主要聚焦30萬到500萬資産的客戶群體,對客戶群體實施分級服務和分類管理,目前已經吸引到超過1000名高端客戶的加入。

2011年GDP或達到10%

據李迅雷預測,2011年四個季度GDP增速分別為9.3%、9.8%、10%、9.5%,即三季度為同比增速高點。從季調後環比增速看,2010年二季度為本輪低點,預計2011年二季度為短週期高點,主要理由在於目前經濟增長的主要動力來源於存貨回補,而存貨投資通常在最開始的二、三個季度內貢獻最大,之後的貢獻將迅速回落,從而拉低經濟增長。

對於明年GDP的構成,李迅雷認為,從消費增速保持穩定來看,預計2011年消費貢獻GDP為5.3%,與2010年基本持平。雖然2011年投資增速將從24%降至20%,但考慮到存貨投資的回補作用,預計資本形成貢獻的GDP增速為4.8%,略低於2010年的5%;從出口增速下滑及順下降來判斷,預計2011年凈出口貢獻GDP為-0.5%,超過2010年的-0.2%。整體而言,預計2011年GDP增速為9.6%,略低於2010年的10.2%,但仍保持9%以上的較快增長。

據了解,韓國2009年M2佔GDP為147%,日本為159%,而且,在日韓經濟高增長期間,其M2/GDP的比例也只有100%左右,“假如按2011年政府工作報告中表示的可能15%的增長率,則未來10年的M2總規模將達到290萬億,為國內GDP的4倍”,李迅雷講到,“這就意味著中國的M2規模在今後經濟繼續增長中將難以控制,”

按照李迅雷的測算方法,住宅房價總市值/GDP,日本在上個世紀90年代樓市泡沫破滅前為5倍左右,美國2007年次貸危機發生前為2.7倍,而目前中國已經接近3倍,若按城鎮擴張速度計算,十年後住宅面積約增加50%,即市值將達到450萬億,名義GDP增速按10%計算(7%實際+3%通脹,過去十年為14%),則房價上升兩倍後總價值為GDP的4.6倍,已經接近日本樓市泡沫破滅前的峰值。

“所以我認為房地産泡沫會破滅,房價會下跌。”李迅雷表示,“但這一情況或許並不會在明年發生,明年房價會保持平穩的勢頭”。

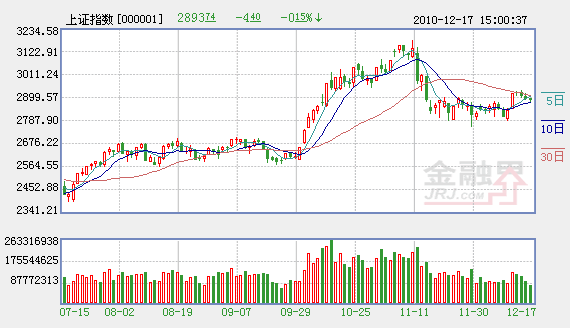

A股依然是新興市場

就A股市場而言,李迅雷表示,A股市場依然是一個新興市場,尚有很多地方需要完善。“為何過去10年H股指數漲了6.7倍而上證指數只漲了36%?”李迅雷講到,“答案是H股大部分公司都勤分紅、不玩再融資,不玩重組、資産注入,故2009年的股息率為4%;而A股則大部分不分紅,卻熱衷增發配股、資産重組、玩概念、換名字。也許是不同市場的股民偏好不同,結局也就不同了。因此,H股是成熟市場,而A股尚處於新興市場階段”。

除此之外,李迅雷表示,還有二個因素制約著A股的發展。第一是過高的市盈率,中國股市1992年的時候初步形成規模,那個時候平均市盈率規模50倍左右,過高市盈率會使得上市公司價值被人為拉高,因此已經會出現回落;第二是A股市場全流通問題沒有解決,一直是給投資者造成很大的心理壓力;上市公司治理水準比較低,容易出現諸多問題。

“在A股市場中,今年實際上出現的問題是大小盤股的分化現象,這個分化現象已經持續兩年了,在過去歷史上從未有過。”李迅雷表示,“我認為明年大盤將維持震蕩格局,大幅上漲還比較難實現,而在明年下半年可能會出現一個機會,即大盤藍籌股會有一定的表現。如果大盤股按照2009年的業績計算,估值水平是18倍;如果説考慮到今年上市公司盈利增長30%,那麼2011年動態市盈率應該是14倍左右。在A股市場中,市盈率最低在13倍左右,因此藍籌股下跌空間不大,面臨估值上升的機會。”

而具體到行業中,李迅雷認為,金融服務業、採集業、黑色金屬、交通運輸、汽車建材等都是屬於歷史的低位,明年盈利增長還是比較可觀的。而從PEG觀察,PEG小于1的行業是明顯被低估的,如金融、金屬、建材、家電等幾個行業,在明年投資者可以進行適當的關注。

而在大盤點位上,李迅雷也做出了大膽預測:“明年考慮到盈利增長,估值水平達到13倍,對應的上證指數就是2600點,如果説明年估值水平達到20倍市盈率,對應上證指數就是4000點。”