| 央視網|中國網絡電視臺|網站地圖 |

| 客服設為首頁 |

發佈時間:2010年10月25日 09:07 | 進入復興論壇 | 來源:每日經濟新聞

|

|

2006年5月8日,證監會頒布並實施《上市公司證券發行管理辦法》,市場再融資功能迅速恢復。這也刺激了增發股在2007年的牛市中掀起了一股熱潮。業內人士告

訴記者,由於處在牛市之初,機構或大資金難以從二級市場拿到足夠的籌碼,原來的“燙手山芋”也都變成了“香餑餑”。在今年結構性牛市中,5月以來增發概念股相繼成為市場爆炒的對象,成飛集成、江特電機、鼎盛天工、領先科技、*ST威達、新希望等個股,股價無不都漲翻天。而今年10月後,A股成交量屢創歷史新高,增發預案也再創新高,僅11個交易日多家公司就拋出了13例增發方案。申銀萬國分析師于旭輝認為,在每輪大牛市的開始,都將出現增發融資的大爆發,同時從中産生出了不少牛股。在此《每日經濟新聞》記者將為投資者深度剖析增發牛股的炒作脈絡和利益鏈條,同時奉上增發股的選股秘笈。

A

剖析三安光電增發炒作利益鏈條

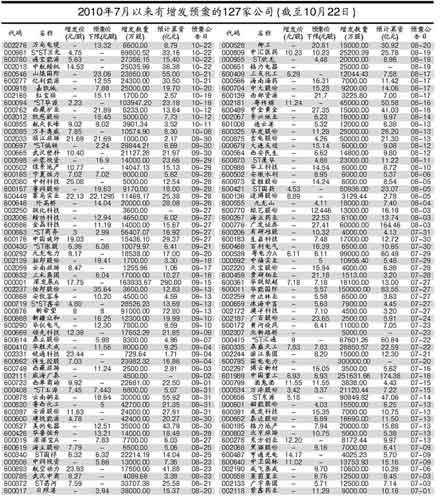

據Wind資訊數據統計,今年以來,兩市共有266家公司提出了增發預案,在大盤下跌的上半年,僅有139家公司推出增發預案;自7月以來,市場探底後出現大幅拉升,截至10月22日,三個半月左右就有127家公司推出增發預案。其中有110家以上跑贏同期大盤,持續暴漲的公司也不在少數。增發持續放量成為市場進入牛市的“信號彈”之一。

定向增發提升內在價值

東北證券分析師諸利達告訴記者,增發個股表現之所以如此強勁,與公司短期內業績大幅提升或注入的産業前景向好有關,尤其是資産注入帶來的盈利增長與估值提升預期,成為股價持續上漲重要的驅動因素。現在定向增發規定發行的股份12個月內不得轉讓,這就減輕了擴容壓力。同時優質資産注入為上市公司帶來盈利能力、經營業績的大幅提升,從而使個股更有投資價值。

《每日經濟新聞》記者將以三安光電為例,深度剖析增發概念炒作背後的利益鏈條。

三安光電增發利益鏈條

股價提前異動:漲幅125%

2009年12月23日ST三安順利摘帽變身為三安光電。公司股價在1月23日摘帽前一個月就出現一波高達40%的漲幅,股價也被推至12元以上的高位。而後橫盤僅五個交易日,從14元躥升至停牌前的18.11元。

增發方案出爐:股價短期調整20%

停牌4個交易日後,2月23日三安光電的增發方案出爐。公司擬不低於12.44元/股,非公開發行不超過5000萬股,公司股價當日被封于漲停板。但隨著增發方案見光,公司股價短期回落幅度超過20%。

股東大會通過:漲幅35%

3月17日,公司股東大會順利通過增發方案。股價早已在3月10日至3月17日間從17元躥升至23元左右,漲幅35%。

證監會通過:橫盤整理

8月19日,增發方案獲得證監會通過,經過5個月的等待,公司股價早已躥上25元左右的平臺,為公司的增發鋪平了道路。

發行完成:漲幅20%

9月30日,三安光電發行完成,而這時公司股價已達30元以上。在獲得證監會通過後一個多月時間內,上漲了20%,這也間接提高了三安光電的發行價格,最終以26元/股的價格發行了3150萬股。

發佈利好提升股價:股價漲幅一倍

因為非公開增發完成後有一年的鎖定期,此期間,公司利用各種利好消息來維持股價高企。2009年底,三安光電發佈消息,公司將投資120億元在蕪湖建立LED産業鏈,這刺激公司股價在一個月內上漲近一倍。

高送轉為解禁護航:股價漲幅30%

今年2月9日,三安光電拋出了10轉10的送轉方案。在擴張股本的同時,公司股價也急劇上漲,複權價一度接近100元。有業內人士指出,上述鏈條即為增發初始到增發股上市的整個利益鏈條,而最後一步便是增發限售股解禁套現。今年9月29日,三安光電原發行的3150萬股經送轉後,變為6300萬股上市流通,公司複權價為88元,相比26元的增發價,盈利達到238%。

減持浪潮襲來:解禁第一天便減持

解禁後的第一天,今年9月30日,大宗交易平臺以44.2元/股的價格成交148萬股,隨後10月14日,大宗交易平臺再以42.53元/股的價格成交600萬股,顯示出增發參與機構套現非常積極。同一天,三安光電以30元/股非公開發行1.01億股也順利完成,這意味著公司開始了新一輪的利益鏈條循環。

B

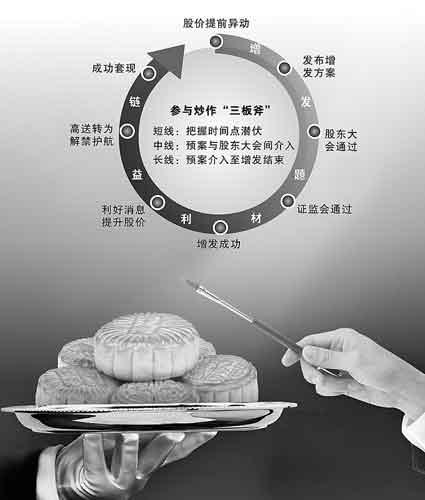

參與增發炒作的短中長“三板斧”

華泰聯合證券分析師馮偉指出,增發概念炒作對我們投資的啟發是:定向增發的投資機會更多來源於增發的題材而不是未來盈利能力的改善。因此,定向增發最好的投資時機主要集中在定向增發的進程中。

短線:把握時間點潛伏

上市公司定向增發需要經過董事會預案、股東大會通過、證監會批准、增發股上市幾個步驟。董事會預案日、股東大會通過日、證監會批准日、增發公告日是重要的炒作時點。定向增發若通過了董事會和股東大會的批准,證監會批准的可能性很大,可以不考慮證監會批准日前後的機會。

另外,在董事會預案出來後,若前期漲幅較大,股價出現短線大幅回調的個股,此時買入大多會有超額收益。

中線:預案與股東大會間介入

由於定向增發具有決定性的因素均在董事會預案和股東大會決議上得到釋放,因此,股價在董事會預案日到股東大會決議日之間有個提前上漲的現象,所以建立定向增發中長期投資組合的最佳持有時機之一,就是在董事會預案日和股東大會決議日之間介入。

長線:從預案介入至增發結束

馮偉指出,按照累計超額收益率比較,從董事會預案日持有定向增發股票到增發公告日結束,組合累計收益率是最高的,尤其在熊市中具有較好的抗跌性。在牛市中,增發題材往往會受到市場資金的青睞。由此,中長線投資的另一個最佳持有時間就是在董事會預案日到增發公告日期間。

C

增發概念選股三大脈絡透析

如何從幾百家增發預案的公司中選擇潛力個股?記者通過對近年來A股市場400多家增發個股的梳理,為投資者尋找到了三大脈絡。

企業性質:國企整合是大潮流

首先,通過比較發行企業的性質來預測企業達到增發預期目的的可能性。國有企業所擁有的國家資源、社會資源並不是一般民營企業可以享有。另外,國內的軍工企業整合、央企資産整合等都是市場炒作的熱點,這些國企注入資産後仍有繼續整合的可能。目前的二級市場中,如中航精機、東安黑豹、山煤國際等都是此類型。

募資用途:投入的項目前景好

企業募集資金的用途將對其業績産生直接影響。若企業把募集資金大部分投資于自身具有核心競爭力的主營業務,這將對業績貢獻提供強大保障和動力。此外,投資者需留意企業資金投向的業務或産業是否屬於朝陽行業、是否是國家重點扶持、享有政策優惠的行業,如近期“十二五”規劃中提出的,重點發展七大新興産業,以及國際政策重點扶持和未來發展的行業。

廣發證券認為,企業投向新興産業是否是新型産業將成重要選擇指標。新能源電池、汽車、物聯網、智慧電網等都是市場熱衷的題材。另外,煤炭資源整合值得投資者重點關注。

大股東認購:對增發信心足

大股東參與的增發項目將得到機構投資者和市場的青睞,因為這是大股東對自身企業發展信心的體現。此外,認購方式將是投資者判斷回報週期的一個重要指標,現金因具有強流動性,機會成本也相對較大,因此大股東以現金認購表明項目獲得較高回報率機會較大。

兩類公司值得投資者重點關注,一類是公司增發預案中已明確表示將現金認購,另一類是在重組過程中,大股東追加現金認購的公司。

D

四大增發潛力股

酒鬼酒(000799,收盤價19.25元)

公司于7月公佈非公開發行股票預案,擬以不低於11.55元/股的發行價格,向包括控股股東中皇公司在內的不超過十家特定投資者定向發行不超過3838萬股股份。募集資金主要用於“馥鬱香型”優質基酒釀造技改、基酒分級儲藏及包裝中心技改、營銷網絡建設以及品牌媒體推廣等四大項目。此次非公開發行從數目和項目上看,會為公司以後業績放量奠定較好基礎。

中國重工(601989,收盤價9.40元)

公司于7月公佈非公開發行股票的預案,擬以6.93元/股的價格向控股股東重工集團及其全資子公司大船集團、渤船集團和建行大連市分行等非公開發行25億股A股,購買大船重工100%的股權、渤船重工100%的股權、山船重工100%的股權、北船重工94.85%的股權。此次注入的山船重工是新能源産業細分領域的龍頭。此次資産注入,中船重工集團除核心軍船業務外,75%至80%的造修船業務均進入了上市公司。

雲南銅業(000878,收盤價28.27元)

公司于8月公佈非公開增發預案,以不低於即18.64元/股的價格非公開發行不超過30000萬股,用於三個項目:投資12.5億元用於大紅山銅精礦含銅—西部礦段採礦工程建設項目;投資19億元購買雲銅集團持有雲南達亞有色金屬有限公司100%股權、雲南星焰有色金屬有限公司100%股權、雲南景谷礦冶股份有限公司71.27%股權和昆明西科工貿有限公司100%股權等。

此次礦山資産注入是最終實現集團礦山整體上市的重要步驟之一。礦山資産注入後,將提升公司礦産資源儲量和盈利能力,通過此次投資,原材料自給率有望從18%提升至20%,從而有望提升公司盈利能力。

拓邦股份(002139,收盤價22.30元)

公司計劃以不低於19.41元的價格發行不超過1700萬股,計劃募集資金3.3億元,投入到智慧控制器産能擴建、收購並增資煜城鑫建設鋰動力電池及電池管理系統和重慶拓邦實業有限公司建設運營中心等三個項目。公司預計項目完全達産後,將年增銷售收入6億元左右,凈利潤1.2億元,其中鋰動力電池項目將帶來3.2億元收入,近8000萬元凈利潤。該募投項目預計的凈利潤率為15.9%,遠高於公司目前9%的凈利潤水平。

▲

延伸閱讀

套保可規避定增的系統性風險

定向增發是向特定投資者以非公開方式發行股票。為了資産並購或增加流動資金,上市公司經常通過定向增發來募集資金。定向增發價格往往低於市場價格,股權鎖定期為一年左右時間,隨後可以進行流通。這可以使投資機構以簡潔、低成本的方式參與高成長公司或行業,輕易獲得公司或行業高速發展帶來的利潤。

儘管定向增發對資金規模大的投資者極具吸引力,但一年的鎖定期,仍會給投資者帶來系統性風險,一旦市場出現轉折,投資者參與定向增發的風險就會增加。也就是説,當增發股票流通時,可能出現市場價格低於現貨價格的風險。股市存在系統性風險,比如2008年熊市以及今年二季度的暴跌,如何在鎖定期保證利潤是定向增發投資者亟須解決的問題。

招商期貨分析師侯書鋒認為,為規避鎖定期股市的系統性風險,定向增發的投資者可以運用股指期貨實施賣出套期保值策略,即在鎖定期內擇機做空股指期貨。定向增發鎖定期長達一年,不可能在整個鎖定期內都實施套保策略,當股指上漲時,進行賣出套期保值沒有意義,只有當股指出現趨勢性下跌時,才是套保策略實施的較好時機,因此選擇積極套期保值策略較為合適。

通過對現貨股票市場走勢的研判,選擇恰當時機做空股指期貨,當現貨市場的系統性風險釋放後再了結期貨頭寸。最終用股指期貨的盈利來彌補股價下跌的損失,由此可規避鎖定期股票下跌風險。