來源:央視網

發佈時間:2019-09-05 作者:陳文

核心提示:一個戴志康的折戟,不能讓我們否認這些年金融創新帶來的可喜改變,也不能讓我們拒絕通往更加美好的金融市場的嘗試。

作為福布斯富豪榜常客,一直以“高光”形象示人的金融大鱷戴志康自首,引起市場震動。發家于地産,折戟在P2P,讓人唏噓不已。從紅嶺創投、陸金所的紛紛轉型,到網信理財陷入兌付困難,再到今天“撈財寶”戴志康的鋃鐺入獄,P2P行業出清從小平臺蔓延至頭部平臺,行業整頓早已進入了深水區。

也正是在市場情緒跌宕起伏、持續壓抑的大環境下,9月4日,互金、網貸整治辦聯合發文 ,P2P網貸機構將全面接入徵信體系,給行業吹來了一股政策春風。在監管定調的四季度整改合格P2P有望正式納入監管試點即將到來之際,金融科技大行業還能迎來柳暗花明的“高光時刻”麼?

背離本源

再次老生常談一次,“證大公司”及其旗下P2P“撈財寶”的問題不是P2P的真問題,P2P的定位是信息仲介,問題公司設立資金池、挪用資金,在背離本源的路上越走越遠。真正的P2P模式的發展固然不是一帆風順,但也絕不會因為給自己“撈財”而陷入萬劫不復的境地。例如自P2P暴雷潮後,諸如“愛錢進”等平臺飽受債權轉讓慢等非議,但只要做好了資金存管的合規,以及確保底層資産的真實靠譜,嚴格杜絕資金池問題的P2P信息仲介模式,是不可能陷入非法吸收公眾存款或非法集資的。

在當下的“至暗時刻”,P2P行業無疑是處於生死存亡的關鍵時期。現在拼的是底層資産的優質程度,以及在打黑除惡、規範暴力催收大的政策環境下各家如何管理“不良資産”的技巧。即使在這樣惡劣的時刻,我們看到很多平臺都在持續通過加大對於失信人的合法合規懲戒來保障出借人的利益,通過壓縮平臺運營成本持續降低借款人的借款成本,在堅持信息仲介定位上強化對於出借人、借款人兩端的賦能,踐行數字普惠金融。

創新種子

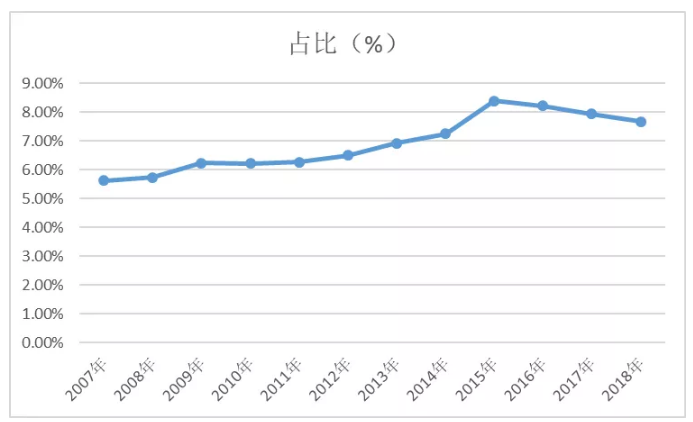

從創新和創業角度看,只要金融行業的利潤仍然居高不下,市場對於做金融的渴望就會無法壓制。跨國比較來看,2015年中國的金融業增加值佔比高達8.4%,已超過美國(7.2%)、日本(4.4%)、英國(7.2%)這三個發達經濟體。而國內比較來看,2018年32家A股上市銀行實現凈利潤14893.25 億元,佔A股上市公司加總凈利潤33833.46億元的近一半;事實上,在剔除金融、兩油之後,A股上市公司凈利潤合計只有15441.41億元,勉強多於這32家上市銀行的總利潤。

理論上金融做好實體産業的服務員,但現實中服務員成為大老闆,成為“百行萬業”的主宰。互聯網金融從一開始就是試圖撕開金融奴役實體的口子,金融革命的種子已經播下,不斷生根發芽。

圖:2007年至2018年金融業增加值佔國內生産總值比例

只要居民的投資渠道仍然有限,針對C端客戶的各種合規和不合規的理財創新就會層出不窮。我們固然可以苛責出借人只看得到P2P的收益,卻在選擇性地忽視風險,但我們是否忘記了我們所處的這個貨幣不斷超發大時代下,小人物財富保值增值的焦慮?

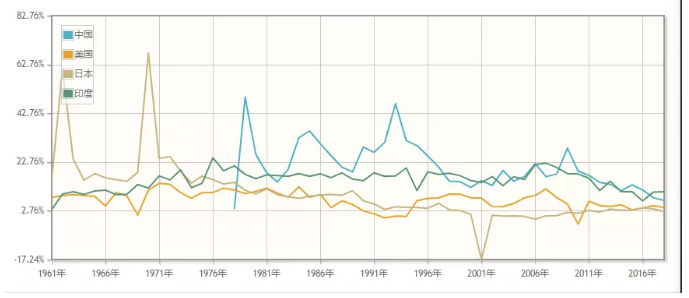

所謂“中産死於信託,屌絲死於P2P”,持牌機構有持牌機構的雷,非持牌機構有非持牌機構的雷,並非P2P獨獨有雷。普通老百姓抱怨銀行存款利率太低,銀行則是抱怨貸款利率沒有徹底放開,這些都是一個處於金融抑制的發展中國家所必然面臨的問題。一方面是勞動力報酬佔國內生産總值比例不斷下降,另一方面是普通人的失業壓力加大和就業質量下降的風險日益突出,老百姓的投資理財需求未來只會更旺盛,這種旺盛的需求基礎給予諸如P2P這樣提供兩位數固定收益、暫時並未獲得準生證的機構以廣闊的生存土壤。

圖:1961-2018中、美、日、印四國廣義貨幣增長率

只要小微企業和個人弱勢群體的融資渠道仍然受限,服務小微融資需求的創新就有其社會必要性。截至2017年末,我國小微企業法人已超過2800萬戶,個體工商戶6200萬戶,在全國各類企業總數中佔比超90%,吸納的就業人口總數約為6億。而按照世界銀行的報告,2017年我國小微企業融資缺口高達1.9萬億美元,缺口占需求比重高達43.18%,相當於當年GDP的15.5 %。

小微金融服務的市場潛力在中國一直就是藍海,而這是吸引眾多人投身P2P網貸創業的重要誘因。國內很多包括P2P、助貸在內的眾多互聯網金融機構的高管尤其是風控負責人,都出自以消費金融和小微企業融資見長的美國Capital One公司,例如拍拍貸的章峰,量化派的周灝和王倪,融360的葉大清等,這些創業者都試圖把西洋派的小微流程化管理技術和本土小貸的經驗做有機的結合。

然而在國內目前小微信用空白的土壤上,以市場的力量構建小微徵信體系的基礎設施,這條路走得必然艱難。

雖然難,但很有意義。

涅槃

戴志康也許曾經期待過下一張信託或第三方支付的牌照,但顯然他已經等不到那個時刻了。這一輪互聯網金融整頓可能是我國“一放就亂,一亂就收,一收就死,一死又放”的“治—亂”週期律重演的普通一環,也可能是真正開啟金融供給側改革、推動金融服務實體經濟的良好契機。

我們這樣一個大國,廣大的草根金融機構過去一直游離在金融監管之外,非法集資這一“達摩克利斯之劍”使草根金融的創新活動難以獲得法律保障,草根金融的發展陷入死循環:影響較小的草根金融創新活動不會引起注意,而影響較大的草根金融活動則很容易引來監管機構的“叫停”。由於缺乏正規化賦予的合法身份保障,草根金融機構沒有制度性金融創新的激勵,便將更多的精力用在資金套利這樣短、平、快的利潤獲取方式上。

值得慶倖的是,這次對包括P2P在內的金融科技創新的監管,不再是舊有的“堵”的理念,而更多強調“疏”,創造P2P平臺正規化的渠道。在堅持對於違規平臺和不具有持續經營能力的平臺“清退”的基調下,監管將表態按照“成熟一家、納入一家”的原則,將整改基本合格機構納入監管試點,同時積極推進P2P轉型消費金融公司、網絡小貸公司等持牌機構。

在機構爭取備案或者轉型持牌機構的同時,也有大量互聯網金融機構另辟蹊徑,積極轉型助貸。比較大的玩家包括螞蟻金服、騰訊金融雲這樣的行業巨無霸,比較小的玩家也包括各家主流P2P機構。主流美國上市金融科技的利潤數據的光鮮,也與各家發力助貸業務息息相關。P2P在2017年撮合的借貸餘額達到頂峰,大約在1.3萬億體量,而同年中國銀行業的資産規模體量高達250萬億體量。擁抱商業銀行為代表的傳統金融機構,無疑給諸多金融科技帶來了新的發展契機。與巨象起舞,可能是諸多金融科技企業真正步入“高光時刻”的起點。

“老兵永不死,只是漸凋零”。在互聯網金融的創業浪潮中,涌現出了太多可嘆和可悲的人和事。但是這些都是中國邁向一個更加開放包容的的金融市場所必須經歷的過程,這些成本也並非不可承受的。一個戴志康的折戟,不能因此讓我們否認這些年金融創新帶來的可喜改變,也不能因此讓我們拒絕通往更加美好的金融市場的嘗試。

(本文首發于央視網《見識》欄目,可關注微信號“央視網”查閱。作者:陳文,西南財經大學普惠金融與智慧金融研究中心副主任,任教于西南財經大學金融學院。)