瀵逛笉璧鳳紝鍙兘鏄綉緇滃師鍥犳垨鏃犳欏甸潰錛岃紼嶅悗灝濊瘯銆�/h3>

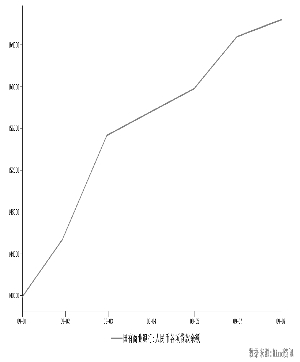

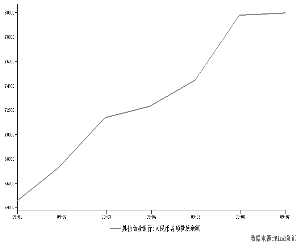

上半年低息差環境下,以量補價難言成功

單位:億元

單位:億元

見習記者 楊 冬 證券時報記者 孫 聞

相對於上半年新增7.37萬億元的天量信貸,銀行的中報大考顯然沒有交出一份令人滿意的答卷,銀行“以量補價”的盈利策略,終究在息差收窄的環境下難言成功。在已公佈的8家上市銀行半年報中,有3家出現了凈利潤同比下滑。在上半年低息差的環境下,各大商業銀行所做出的信貸努力悄然被吞噬。

信貸規模努力被吞噬

成功曾距離銀行巨頭們非常接近。年初時,銀行高管根本無法預料到“以量補價”策略的失敗。彼時,面對去年四季度激增的信貸和無比寬鬆的政策環境,多數銀行在投資者交流會上承諾,“今年業績增長至少不低於去年”。甚至有股份制銀行承諾,“今年利潤將增長15%。”

工行的半年報顯示,其上半年實現凈利潤666.13億元,同比增長2.8%。這一成績似乎昭示著工行仍然是中國最具投資價值的商業銀行。

但事實並非完全如此,工行上半年實現利潤正增長的代價是上半年公司貸款減值損失計提同比減少了44億元,這使得工行的撥備覆蓋率不得不仍然處在150%的監管標準之下。

8月21日,建設銀行(601939,股吧)公佈半年報顯示,2009年上半年實現凈利潤558.41億元,同比下降4.86%。

尚未發佈半年報的中國銀行(601988,股吧),由於其上半年信貸投放排名第一,此前被認為是今年內最大的銀行業“黑馬”,但工行、建行及交行“以量補價”策略的失效,使得市場對其半年報的預期大打折扣。

相關數據顯示,工行上半年新增信貸為8654億元,建行上半年新增信貸為7080億元,而中行上半年則以9010億元的新增信貸在業內排行第一。

銀行在巨量信貸投放的過程中原本可以使息差得以改善,但銀行的做法卻是,以低貼現率招攬票據業務,同時以貸款利率下限來爭奪大項目,對於收益較高的中小企業貸款則投放不多。

一位銀行業研究員指出,“已公佈的銀行半年報表明,天量信貸穿越低息差環境的能力遠非想象中那麼強。”

股份制銀行的半年報也展現出低息差對信貸收益增長的吞噬。如華夏銀行(600015,股吧)半年報顯示,今年上半年新增貸款704億元,完成了年度計劃的100.6%,但其同期凈利潤卻同比下降了19.2%。

低息差的背後

上半年的低息差環境雖然很大程度上取決於宏觀利率環境,但銀行在上半年為擴張信貸主動採取的低利率及邊緣化中小企業信貸策略,卻進一步導致了息差的下降,這種情況在一季度尤為明顯。

華夏銀行上半年息差為2.91%,同比縮小1.83個百分點,剔除優化存貸款結構導致的息差略微改善,其中政策性因素導致縮小了1.08個百分點,而市場性因素則導致息差縮小了0.84個百分點。

以票據業務為例,一季度銀行為了迅速擴大信貸規模,紛紛用大大低於指導貼現率的利率來招攬業務,如某些國有銀行在一季度實際運用的貼現利率低至1.3%或1.5%,導致貼現利率與存款利率嚴重“倒挂”,這直接導致了銀行息差的加速惡化。

在大項目信貸上,由於優質的政府基建項目有限,各大銀行競爭激烈,因此採用信貸利率浮動下限進行放貸成為了銀行爭搶項目的重要手段。

對於資産收益較高的中小企業貸款,在上半年則逐步被銀行“邊緣化”了。在上半年信貸投放考核的壓力下,國有銀行幾乎不願花費太多精力在“小而多”的中小企業貸款上。

以工行為例,其2008年上半年新增貸款中有70%用在了中小企業貸款,但今年上半年這一比例卻迅速降至50%以下。顯然,這種“舍小保大”的信貸策略使得銀行喪失了息差改善的機會。

不過,由於票據融資業務萎縮和活期存款增加,二季度的息差環比有所改善。以交行為例,其二季度實現利息凈收入人民幣151.64億元,環比增長4.46%。山西證券認為,交行二季度的息差已然見底。

相關鏈結:

- 生存空間遭大行擠壓 股份制銀行陷兩難發展窘境 2009-08-24

- 銀行“廣撒網” 預約申購火爆 2009-08-24

- 基民贖回銀行墊錢 基金也能T 0 2009-08-23

- 銀行與房産仲介潛規則依舊 四大行並未叫停返點 2009-08-23

責編:肖成迪