⊙中證投資 徐輝

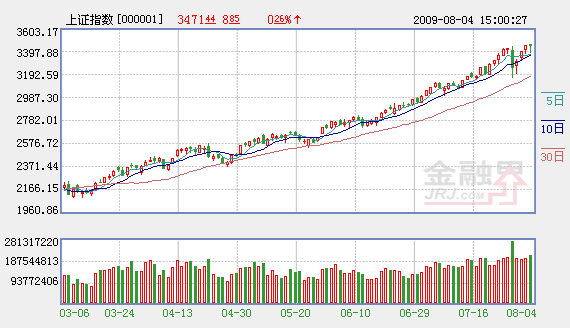

從1600點到3400點,上證指數用9個月的時間完成了估值的回歸,動態市盈率從10倍回升到26倍。7月下旬發行10 年期國債,中標利率為3.48%。相比較國債收益率而言,目前股市動態收益率為3.84%,略高於長期國債收益率。綜合考慮中國上市公司收益增長水平、當前市場無風險收益率狀況以及市場流動性充裕的狀況,當前市場已進入均衡估值階段,市場上下的幾率基本相當,投資者過於興奮時,市場估值會進一步提升;一旦政策收緊,市場可能出現階段性調整。基於看好上市公司業績增長的前景,長期投資者現階段的合理選擇依然是堅持持倉,現在談論泡沫為時尚早,投資者不應為高談闊論支付太高的成本。

當前的市場與去年年底、今年一季度有很大的區別,這個區別就是股市動態收益率迅速下降,從10%迅速回落到3.84%.與此相對應的是,股市的漲幅已超過100%。去年年底時A股市場動態收益率為10%左右,房地産收益率為3.5%左右,以十年期國債為代表的市場無風險收益尚不足3%。歷史對比清晰地顯示,A股估值底已經出現。在7.3萬億新增信貸的推動下,A股市場估值迅速從低估水平回到均衡水平。

當前,市場泡沫之聲不絕於耳,但筆者認為,有沒有泡沫要看國債的“臉色”,當前長期國債的收益率為3.48%,更具增長潛力的股票收益率目前為3.84%。所以,當前股票依然比長期國債更具投資價值,這也是大小機構依然大力買入股票的重要原因之一。如果投資者在當前估值水平下大叫泡沫進而退出股市,選擇更加穩健的國債,可能會為其“高談闊論支付太高的成本”。

經歷了2008年的業績回落之後,2009年和2010年中國上市公司的業績有望回升,目前市場一致認為2010年業績將回升25%左右,這預示著上市公司業績增長已出現拐點,預示著股市當前的收益率仍可能上升,市場修正後的動態市盈率將回落到23倍左右,相對應的股市動態收益率為4.34%。

國債收益率未來一年內會有所回升,但仍將低於股市收益率。近期長期國債收益率水平已由不到3%回升到3.48%,基於明年3%左右的通脹水平,明年長期國債的收益率可能回升到4%左右,這一收益率依然低於4.34%的股市預期收益率。

當然,在以上假設下的情況中隱含一個前提——上市公司2010年的利潤增長水平達到25%。如果這個增長水平僅為15%左右,股市收益率和長期國債收益率將會基本一致;假如2010年上市公司利潤增長率為0,將導致股市收益率低於長期國債收益率。

到2010年,在第一種情況下(2010年利潤增長25%),股市依然能有20%以上的漲幅;如果出現第二種情況(2010年利潤增長15%),股市大體上將在目前水平附近波動;如果出現第三種情況(2010年利潤增長為0),當前點位將面臨壓力。

這種變化不是一蹴而就的,市場對上市公司業績的預期也是動態變化的,也是隨著宏觀經濟運行、隨著研究者本身的情緒而變化的。2007年,市場普遍預期2008年的上市公司業績增長率會達到35%以上,但實際情況遠非如此,到了2008年,研究機構大多調低了2008年業績的預測,最終的情況是2008年上市公司整體利潤回落了17%。從%2B35%到-17%,表明對未來的預測是多麼的不可靠。當然,我們不能因為2008年的“大烏龍”就放棄對未來上市公司業績的預期,因為畢竟長期歷史數據仍值得參考。以往的情況顯示,中國上市公司整體利潤年度增長平均水平在15%至20%左右,高於美國11%左右的長期利潤增長水平。

相關鏈結:

- 下半年股市或面臨資金壓力 解禁高峰遭遇信貸放緩 2009-08-05

- 8月5日股市三大猜想 2009-08-04

- 三個顯著特徵暗示大盤短線或將無憂 2009-08-04

- 流通股市值首超非流通股 基金經理高看4200點 2009-08-04

- “數”解股市3400點:市盈率處於歷史中位 2009-08-04

- 謝國忠:中國股市被高估50-100%九十月見頂 2009-08-04

責編:張福偉