●如果説3000點以下,可以忘記風險的話;那麼,進入3000點之後,市場就進入了風險與收益並重的時期,且尤其應當關注風險

●利好存在四大缺陷:市場對上市公司利潤增長早有預期;目前A股動態市盈率已達25倍,處於歷史高位區域;資金面是否繼續寬裕難料;美元匯率或出現階段性反彈

●從估值角度看,雖然中長期A股仍有非常好前景,但短期運行卻具有不可預測性。一年以來,債券收益率提升了50%,而股票收益率下降了50%,這些因素使我們對於A股中短期運行態度,逐漸由積極向消極演進

⊙中證投資 徐輝 ○編輯 李導

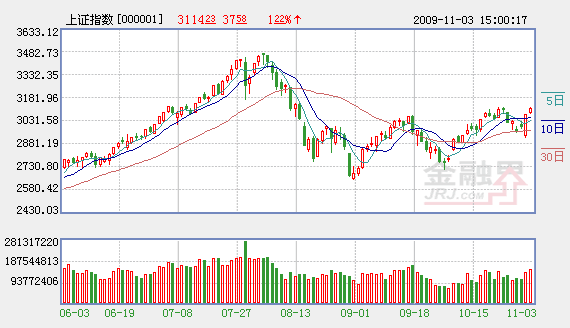

最近幾個交易日,市場波動突然加大,且內外盤表現也非常迥異。最近兩個交易日,A股大漲,而港股則持續調整。多個主要證券市場,如印度、澳大利亞、法國、德國和加拿大等股市出現了較明顯的空頭排列形態,美元指數也出現明顯的階段性底部特徵,但A股卻非常頑強地從半年線上大力反彈。與此同時,國內政策面上也出現了一些刺激政策退出的苗頭,其中房地産行業相對較突出。那麼,看似紛繁複雜的亂象之中,是否存在一條清晰的主線?當前背景下,普通投資者究竟該進取些,還是保守些?筆者認為,如果説3000點以下,可以忘記風險的話;那麼,進入3000點之後,市場就進入了風險與收益並重的時期,且尤其應當關注風險。

四大利多存在缺陷

當前強力看多市場的主要依據來自於四方面,但或多或少都存在缺陷。其一,上市公司利潤將繼續保持增長,2009年和2010年上市公司利潤增長還能達到20%,遺憾的是,這一情況早已為市場所共識。

其二,目前A股動態市盈率為25倍,明年就將為20-25倍,而歷史上A股平均估值為25倍至30倍,這使得A股存在20%至30%的上漲幅度,這一觀點容易受到攻擊的地方在於:以前A股是封閉市場,存在封閉溢價,A/H溢價歷史能反映這一事實。以前的A/H股溢價指數普遍處在非常高的水平,前幾年甚至達到300%以上,但近幾年已回落到20%左右,目前40%的A/H溢價都是偏高溢價。所以,全流通前後的A股不能用同一個標準來衡量,現在我們更多地應該用全球標準來看待A股的估值,而不是依舊停留在封閉時期的估值上,否則就是刻舟求劍了。

其三,資金面有望繼續寬裕。目前資金面事實上已開始收緊,銀行間利率年初以來明顯走高,當前債券收益率較年初上升了接近50%,這些都表明資金面開始趨緊。目前M1依然處在高位,其實和去年同期M1值偏低有關,筆者預計M1未來6至9個月內,將由30%下降到17%左右。

此外,美元將繼續貶值。目前美元貶值已經成為世界的共識,而往往在這樣的當口,價格的階段性反彈就會到來。羅傑斯也認為,美元階段性升值的幾率比較大。所以,當前強力看多市場的一方,看到的情況多數是已經發生的情況,而對於可能對市場負面因素的影響卻或多或少地忽視了。

利空因素依舊

刺激走高因素減少

在新的刺激市場走高的因素越來越少的背景下,正在發生和將要發生的事情卻是另一番景象:一是全球主要股市已經持續上漲半年或更久,近期多個國家開始尋求刺激政策的退出,部分國家的股市已經開始出現階段性頂部的跡象。昨天澳大利亞央行宣佈第二次加息。二是美元被過度看空,隱含階段性反彈要求。昨日市場收盤後,美元指數出現顯著反彈。三是從全球債券和股市的對比看,股市價格顯得過高。四是從中國情況看,管理通脹預期為未來貨幣政策主要任務,刺激政策逐步退出將從房地産行業入手,按揭利率優惠可能首當其衝。近期有報道稱,上海已從11月開始將按揭利率調高了10%。所以,12月初的中央經濟工作會議,可能會傳出相關信號。

估值吸引力下降

中短期由積極轉向消極

目前尤其值得一提的是估值,當前A股估值的吸引力已較年初有很大下降。雖然中長期看,A股具有非常好的前景,但短期市場運行卻具有不可預測性。一年以來,債券收益率提升了50%,而股票收益率下降了50%;在目前水平下,股票和債券的收益率差距已變得非常小,這使得持有風險較高的股票資産,沒有得到合理的收益率補償;另一方面,債券的收益率還處在走高過程中,沒有見頂跡象。這些因素使我們對於A股中短期運行態度,逐漸由積極向消極演進。

(聲明:本版文章內容純屬作者個人觀點,僅供投資者參考,不代表本網觀點,不構成投資建議。投資者據此操作,風險請自擔。)

相關鏈結:

- 收評:人氣回升成交放大 滬指站穩3100 2009-11-03

- A股與外圍走勢背離 不可掉以輕心 2009-11-03

- 明星炒股將給市場帶來什麼? 2009-11-03

- 大盤創新高 將有望再漲9天 2009-11-03

- 牛市進入下半場 三條做多主線可以關注 2009-11-03

- 五大不祥信號籠罩A股市場 2009-11-03

責編:張福偉