10萬元閒錢對於基金投資來説並算不上是很“厚”的本,在必然考慮收益性的同時,還要更多的關注這部分本金的安全性和流動性,因此,簡單來説,10萬元本金投資基金穩健最重要。

針對穩健原則,落實到操作策略上,3~6個月的10萬元閒置資金投資中,低風險的貨幣基金、債券基金最穩妥,但收益也會偏低,而對半年、一年以上的10萬元閒錢,不妨仔細分析自己的風險承受能力,以儘量在自身所能承擔的風險內獲取較高收益。

按參考組合,根據歷史數據測算,中長期投資,三種不同風險承受能力的投資者的預期年均收益率在8%~17%的區間,對應10萬本金估算,年均收益在8000元到1.7萬元之間。

如何評估自己的投資類型

●了解自身的風險承受能力和風險偏好類型。

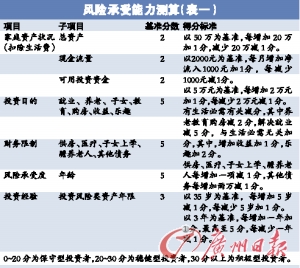

投資者可先用表一大概測試自身的風險承受能力和風險偏好。

如林太太今年35歲,目前家中總資産50萬元,其中有10萬元用於投資基金,家庭收入每月1.2萬元,開支主要是房貸、醫療費、教育費用和贍養老人,投資的目的主要是為了養老和供女兒受教育,綜合算下來,只有一年投資經驗的秦太太在測試中得到24分,為穩健型投資者。

●了解各類型基金的風險特徵。

具體到不同類型的基金,簡單來説,根據不同的風險特徵,開放式基金主要分為股票型基金、混合型基金、債券型基金和貨幣市場基金。其中,股票型基金和混合型基金被歸為高風險資産,債券型基金被歸為中等風險資産,而貨幣市場基金則被歸為低風險資産。

●決定各類型基金資産在總資産當中的配置比例。

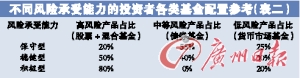

在了解清楚自己的風險偏好類型和基金的風險特徵後,投資者就可以最終決定如何配置各類型基金資産在總資産當中的比例,來達到與自己風險偏好相近的效果,參考表二。

如對於林太太這類穩健型投資者,專家建議,高風險高收益的股票型和混合型基金應該佔到總投資的50%,中等風險中等收益的債券型基金應佔到總投資的40%,為保證資金流動性還應配置10%的貨幣市場基金以備不時之需。

三類投資者基金組合示例

專家測算,在成熟市場,基金正常年均收益水平是8%~15%之間。

根據歷史數據,假設股票市場基金預期年均收益率20%,債券基金年均收益率6%,貨幣市場基金年均收益率3%,大致測算以下三種不同風險承受能力的投資者以10萬本金按參考組合投資基金的預期年均收益。

積極型投資者:

一般特徵:具有較高基金收益預期,同時可以承擔相應的高風險,在股市下跌的過程中可以承擔10%以上的虧損;一年或一年以上投資期限;有較多時間關注基金走勢;有一定金融産品投資經驗或收入積累的投資者;中年、年輕上班族群體。

示範組合:8萬元股票基金或混合基金+2萬元貨幣市場基金

測算年均收益率:20%�80%+3%�20%=16.6%

穩健型投資者:

一般特徵:風險承受能力及預期收益水平適中;無暇關注基金走勢;一年或一年以上投資期限;面臨撫養孩子或承擔贍養老人重任的家庭投資者。

示範組合:

5萬元股票基金或混合基金+4萬元債券基金+1萬元貨幣市場基金

測算年均收益率:20%�50%+6%�40%+3%�10%=12.7%

保守型投資者:

一般特徵:風險承受能力較弱,預期收益水平相對較低;對基金了解甚少或沒有較多時間關注所持有基金;持有保值增值觀念的中老年投資者。

示範組合:2萬元股票基金或混合基金+5.5萬元債券基金+2.5萬元貨幣市場基金

測算年均收益率:20%�20%+6%�55%+3%�25%=8.05%

搶 眼 新 聞

|

|

|

|

|

|

|

|

|

|

|

|

責編:金文建