央視國際 www.cctv.com 2005年08月23日 22:04 來源:新華社

| |

新華社北京8月23日電(記者張曉松、沈路濤、鄒聲文)與我們每個人息息相關的個人所得稅法修正案草案23日正式提交全國人大常委會第十七次會議審議,使個人所得稅的有關問題再次成為輿論關注的焦點。

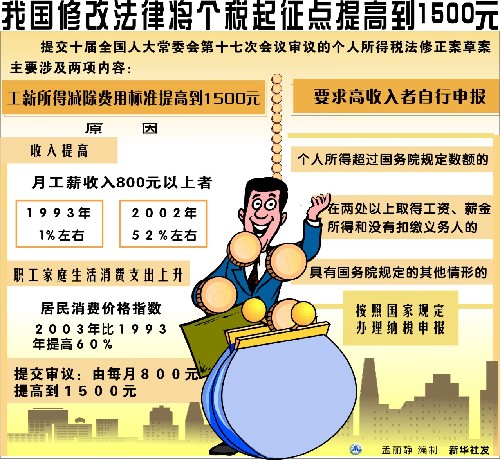

個人所得稅的起徵點從800元提高到1500元;高收入者應當自行按照國家規定辦理納稅申報;發放工資的單位或個人應當按照國家規定辦理全員全額扣繳申報……個人所得稅法修正案草案的實質內容雖然只有兩條、三個方面,卻引起了有關專家和普通百姓的熱議。

焦點之一:個人所得稅起徵點從800元提高到1500元

〔草案條文〕將個人所得稅法第六條第一項規定的工資、薪金所得的費用減除標準從800元提高到1500元。這實際上是對個人所得稅起徵點進行了調整。

〔修改背景〕我國于1980年9月頒佈施行個人所得稅法,開始徵收個人所得稅,同時確定了個稅800元的起徵點。25年來,我國職工工資收入和居民消費價格指數都有較大提高,加之近年教育、住房、醫療等改革的深入,消費支出明顯增長,早已超過了個人所得稅法規定的每月800元的減除費用標準。

有資料顯示,1993年,在我國就業者中,月工薪收入在800元以上的僅1%左右,到2004年已升至60%左右;同期居民消費價格指數提高67%。根據國家統計局統計,2004年全國城鎮單位在崗職工年人均消費支出為7182元。按人均負擔率1.91計算,城鎮職工的人均負擔消費支出為每月1143元。

然而800元的個稅起徵點維持25年不變,導致職工消費支出不能在稅前完全扣除,稅負明顯加重,群眾反映比較強烈。

〔百姓熱議〕中國航天科技集團公司退休職工劉女士:我們以後是不是能少交點稅?那敢情好。20多年前,月工資800元以上才交稅,我們普通工人一個月就能掙幾十塊錢,個人所得稅跟我們沒關係。後來,收入高了,有單位代扣,我們工薪階層逃不了稅。現在,城裏的職工絕大多數月收入都在800元以上,都是納稅人。聽説這些年個人所得稅大部分都是咱普通老百姓交的,逃稅的倒是有錢人,是該改改章程了。

〔專家點評〕財政部財政科學研究所副所長白景明:提高個人所得稅起徵點,有利於減輕中低工薪收入者的稅收負擔,提高他們的生活水平。

起徵點的調整應適度,必須兼顧公平與效率。如果標準太高,就會造成稅收流失,影響財政收入,也起不到良好的收入調節作用;如果標準太低,將損害到中低收入階層的利益,同時也將影響到正常的社會消費能力。據統計,2004年全國人均月貨幣工資為1400元,同時城鎮職工月人均消費支出為1140元。因此,這次將個人所得稅起徵點定在1500元,應當説是比較合適的。

焦點之二:高收入者須自行申報納稅

〔草案條文〕在個人所得稅法第八條中增加了有關高收入者必須辦理納稅申報的規定。

〔修改背景〕現行個人所得稅法規定,只有在兩處以上取得工資、薪金所得和沒有扣繳義務人的納稅人才需要自行申報,而其他納稅人,包括高收入者,都只是由其扣繳義務人辦理扣繳申報,無需自行申報。但是,當扣繳義務人沒有扣繳或扣繳不足時,只能依法對扣繳義務人處以罰款,而不能追究納稅人的法律責任,從而影響了對一些高收入者的徵管力度。

一段時間以來,我國貧富差距呈擴大趨勢,基尼系數已經超過0.4,引起有識之士的高度關注。而在所有的稅種中,個人所得稅本來是最能夠體現調節收入分配、縮小貧富差距的稅種。在國際上,如果一個國家或者地區的基尼系數超過0.4就説明貧富差距過大,就應該通過個人所得稅加大對高收入者的調節力度。但據報道,目前我國個人所得稅中,80%來自工薪階層,高收入者沒有成為這一稅種的“主力”。

有鋻於此,有關人士一直呼籲要在個人所得稅徵管方面研究一些新的措施,引進一些新的手段,加強對高收入人群的稅收徵管。

〔百姓熱議〕天津某日本制藥企業醫藥代表李先生:我的收入在工薪階層中應該算是高的,以前都是由單位代扣個人所得稅,今後是不是也要到稅務局申報?如果法律修改了,希望國家早點出臺具體政策,比如:多少收入算高收入?自行申報的程序是什麼?

還有,聽説現在個人交所得稅一般不給憑證,那我們完稅後拿什麼證明呢?稅務部門對此也應該給一個“説法”。

〔專家點評〕北京師範大學金融研究中心主任鐘偉:目前,我國高收入人群對個人所得稅的貢獻率很低,這與部分高收入者收入來源渠道多、對其徵管難度大有一定關係。規定高收入者必須自行申報納稅後,凡是不申報或申報不實的納稅人將面臨更為嚴厲的處罰,這將有利於強化對高收入人群的稅收徵管。

另一方面,稅務機關也應當保障納稅人的合法權益,主動為其提供完稅憑證。長期以來,個人所得稅納稅人很難獲得完稅憑證,這不僅不符合國際慣例,也不符合納稅人權利、義務對等原則,必須加以改變。

焦點之三:代扣代繳單位須辦理全員全額申報

〔草案條文〕在個人所得稅法第八條中增加了有關扣繳義務人應當辦理全員全額扣繳申報的規定。

〔修改背景〕扣繳義務人是指支付工資、薪金的單位或個人,也就是我們通常所説的個人所得稅代扣代繳單位。通過實行扣繳義務人的全員全額明細申報,稅務部門可以更為準確地掌握和核定納稅人的收入來源、數額和結構,及時堵塞徵管漏洞。對於有扣繳義務人並且自行申報的高收入者,還可形成雙重申報、交叉稽核的監管制度,有利於加強對高收入者的稅收徵管。

〔百姓熱議〕北京某私營會計師事務所註冊稅務師張小姐:我們在對企業進行審計的過程中,常常發現一些私營企業想方設法逃避繳納個人所得稅。有的把個人的高收入平攤到其他低收入員工頭上,有的少報員工數量,有的瞞報正式員工之外的勞務支出。這些企業之所以敢這麼做,主要是有老闆撐腰,因為老闆本人就是高收入者。一旦出了事,老闆就把責任往企業一推。

〔專家點評〕中國社會科學院財稅研究中心副理事長李茂生:落實代扣代繳明細申報制度,實現對絕大多數納稅人,特別是高收入納稅人的全員全額管理,有利於加強個人所得稅徵管。但是,個人所得稅改革最難的不是政策調整,而是徵收管理。目前,在落實個人所得稅全員全額管理制度方面還需要解決一些可操作性的問題。比如,高收入者大多是其所在代扣代繳單位的負責人或高管人員,他們常常可以利用自己手中的權力規避稅收徵管,這為稅收部門明確界定高收入者的所得增加了難度。(完)

責編:李婷