元 一

本週,在經歷了週一的大跌與週二的大漲之後,行情進入盤整拉鋸狀態。這種狀態,在空方看來,是上漲無力;在多方眼裏,也可以解讀成殺跌動力不足。不過,綜合個股活躍度、價量配合與指數升跌來看,在上周大漲7%的前提下,本週有如此表現,實在是難能可貴了。而中國石油週三盤中的飆升,又挑動了市場敏感的神經:有些人看到了權重股的希望;更多的人則擔心這預示著大盤調整的臨近。特殊的市場結構、特殊的博弈模式乃至過去無數次的歷史經驗,似乎都在提醒人們當前條件下警惕市場風險之必要。所以,一有風吹草動,我們立馬能見到洶湧的拋盤,聽到看空的聲音。

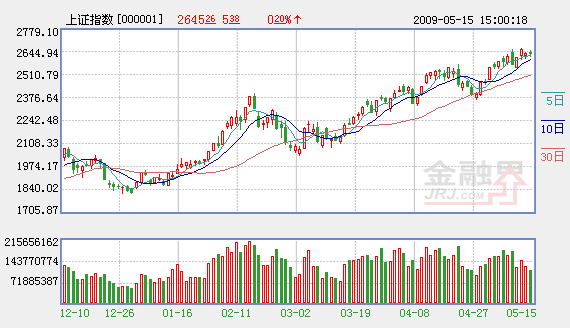

從1664點以來到本週五,上證指數經歷了134個交易日,合計27個交易周。在指數大幅漲升60%以上的當下,警惕風險,保存果實,不僅顯得可行,而且非常必要。不過,一路走來,有多少人的盈利跑贏了指數,還是一個問號。1664點以來,雖然指數漲了不少,但因不確定性困擾而採取的低倉位、高換手策略導致盈利普遍不高,卻是不爭的事實。加上其他一些因素,我們看到了反彈以來一系列難以解釋的現象。而如何理解這些似乎矛盾的現象,有助於我們把握後市趨向。

自2008年10月28日創出調整新低1664點以來,到本週創出反彈新高,上證指數最大升幅為60.45%、深成指最大升幅為85.71%、中小板指數最大升幅為116.74%。也就是説,就這三個市場而言,中小板最活躍、滬市最疲弱。再結合其他指數的變動,比如反彈以來,深綜指最大升幅為97.34%、上證50最大升幅為64.38%以及上證180最大升幅為75.47%,我們可以得出如下結論:其一,整體而言,反彈時間與幅度已達極限或接近極限;其二,個股的漲幅普遍超出預期,上行空間已非常有限;其三,對比上證指數與其他指數可以看出,是幾個權重股拖了上證指數的後腿。事實上,自1664點以來,中國銀行最大反彈幅度為34.04%、中國石油最大反彈39.29%、工商銀行最大反彈幅度也只有43.76%。這三大權重股的漲幅遠遠落後平均水平。由此,可以認為,雖然大盤股表現不如小盤股,但少數權重股疲弱才是滬市落後的元兇。因此,權重股的飆升是掩護出貨的陰謀論就頗有市場。

除卻少數權重股外,經過近半年的反彈,估值結構性不合理的問題又凸顯在眼前。據統計,目前小盤股整體PE高達92倍,而中大盤股估值尚在歷史均值及中值以下,銀行股的PE多在10倍左右的水平。同樣的條件下,懸殊的估值僅僅用盤子大小以及與此相關的投機性來解釋,是説不通的。不過,毫無疑問的是,在同樣的經濟環境下,如此迥異的估值差別不可能長時間存在。同樣可以肯定的是,不同股票的估值其實也反映了機構投資者與中小投資者對市場的敏感度與駕馭能力的區別。由此,小盤股估值下移與大盤股估值提升的反向運動將不期而遇。

不可否認,大盤股的疲弱與機構投資者的保守態度密不可分。“今年一季度投資高增長是財政政策與適度寬鬆的貨幣政策逐步發揮作用的結果”,“政策刺激是消費增長的主要動力”,“一季度投資快速增長,固定資本形成總額增長對GDP增長的拉動在6%左右,但存貨減少對GDP增長的拉動在-4%左右,因此,投資對GDP增長的拉動只有2.0%。一季度GDP自然增長率低於4%。”於是,他們得出了市場“非自然觸底”的結論,並形象將目前的股市比喻成“被閹割的牛”。由此,我們不難明白為什麼大盤股漲不過小盤股了,因為他們不看好後市因而縮手縮腳。

不難理解,對於空前的金融危機及大面積的反市場的國家干預,要博得經濟學家稱讚是不太容易的事,而對經濟前景露出悲觀的姿態倒是應時應景之舉。而在這樣的大背景下,證券界的研究分析人士不太可能獨闢蹊徑,別具一格。因此,在投資上顯得保守也就順理成章了。不過,翻翻歷史,我們就會明白,經濟學家預測的準確度並不高。

相關鏈結:

- 權重股回落 兩市股指低位縮量盤整 2009-05-15

- 早盤綜述:績優權重股或是衝高主力 2009-05-15

- 權重股壓盤 主力欲意何為 2009-05-14

- 十大權重股集體下跌 兩市維持弱勢整理 2009-05-14

- 權重股拉升是否為行情尾聲信號 2009-05-14

- 九鼎德盛:關注量能和權重股動向 2009-05-13

責編:劉洋