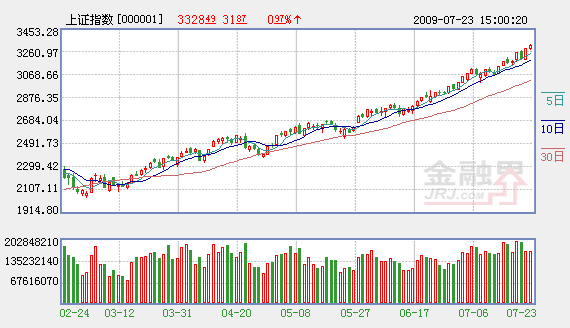

年初至今,在經濟回暖預期及寬鬆貨幣政策刺激下,國內資産價格重拾升勢——上證綜指突破3300點,漲幅超過80%;房地産價格亦現強勁反彈走勢,部分沿海城市房産價格已重回2007年高點。資産價格快速膨脹的背後,是強大流動性的支撐。那麼,下半年中國資本市場流動性是否會依然充裕,資金的供給又是否足以支撐股市的繼續上漲?近日,證券時報記者就此採訪了券商、基金、私募等機構分析人士。

下半年市場資金供過於求

從靜態分析,下半年市場資金供給預計達到1.45萬億元,將超出9806億元的資金需求,資金富餘將接近4700億元。證券時報記者採訪多家機構後對市場股票供給和資金供給對比得出上述結果。這意味著下半年市場資金將依然較為充裕。

聯合證券分析師冶小梅接受證券時報記者採訪時指出,下半年主要股票供給包括大小非、IPO、創業板上市發行和增發配股,而大小非減持導致的資金需求是最大的一塊。

據中登公司的統計數據,截至今年6月末,大小非累計解禁數量為2254.77億股,累計減持346.92億股,累計減持佔比為15.39%。從下半年限售股的解禁量來看,下半年解禁規模將達到6000億股,按昨日收盤價(加權平均)9.26元計算,下半年兩市解禁市值達到5.56萬億元。結合限售股解禁進程所處的宏觀環境,若下半年大小非採取同樣比例即15.39%減持,對市場資金抽血約8556億元。何況解禁規模最大的7月份(1876億股)和10月份(3320億股),解禁個股主要集中在中國銀行和工商銀行,兩隻個股的解禁量約佔當月所有IPO解禁股的91%。

在創業板融資方面,聯合證券預計,創業板企業的平均首發融資額在1億元到2億元之間,假定今年上市創業板的公司有150家,總融資規模不超過300億元;主板融資方面,聯合證券認為,擬上市的32家已過會企業下半年750億左右的擬募集資金總量對當前的市場影響不大;此外,下半年增發配股大約為200億。

上述幾項合計估算,下半年市場資金需求合計約9806億元(以大小非抽血8556億計)。“相比之下,資金供給則較為充裕。”冶小梅表示。據其分析,目前市場上的資金供給方主要包括公募基金、企業年金、保險機構、券商、私募、QFII及散戶。

在公募基金方面,據統計,截至2009年7月21日,市場已成立且進入投資運營的非貨幣基金的資産凈值為2.19萬億元。基金二季報股票投資市值約為1.54萬億元,佔基金資産凈值總額的72.33%。假定各類型基金投資于股市的比例均觸及同類産品股票投資比例的上限,粗略計算,基金下半年最多可向股市供給資金3383億元。現階段正或者準備募集但尚未投入投資運作的非貨幣型新基金有8隻,預計能募集資金約320億元。因此,下半年共同基金對於股市潛在的資金供給上限為3703億元。同時,目前已完成備案的基金一對一專戶理財大概有80多份,如果以每單最低額5000萬元計算,基金專戶理財規模最低有40億元。

在保險資金方面,去年保險公司總資産3.34萬億元,按股票和基金可投資金額佔上個年度保險公司總資産的20%計算,保險公司2009年可投入證券市場的資金規模為6680億。根據2009年初保險公司的股票和基金倉位14%推算,保險機構類下半年對於股票和基金的潛在可投入資金規模為2004億元。

在券商自營方面,按照《證券公司風險控制指標管理辦法》規定,證券公司自營股票、權證、股票型基金等權益類證券的合計額不得超過公司凈資本的100%。聯合證券統計顯示,截至去年底,券商行業整體凈資本規模為2887億元。歷史券商自有資金投資股票市場的比例為20%,若上半年證券公司自有資金投資股票和基金的資金為凈資本的10%,下半年證券公司的潛在入市資金還有288億元。

此外,市場人士預計,下半年其他金融機構潛在入市資金規模分別為:券商集合理財與私募信託100億元、企業年金規900億元、QFII資金400億元。

在散戶方面,參照聯合證券客戶資産規模及該公司所佔市場份額計算,截至6月26日,A股散戶持倉市值為4.79萬億元,7月16日達到5.45萬億元,20天內散戶新涌入市場資金約6000億。散戶股票持倉按照最高持倉比例95%計算,下半年散戶整體潛在的入市資金規模為7085億元。

綜合上述幾項估算數字,下半年市場資金供給合計1.45萬億,相比股票資金需求的9806億元多出了約4700億元。由此判斷,下半年A股市場資金供給將較為寬裕。

不過,值得注意的是,若下半年大小非減持股數佔解禁數量的比例達到23.8%時,所需資金達到1.32萬億元,將完全改變後市資金富餘的格局。