IPO重啟在即

6月5日是新股發行制度改革徵求意見稿徵求意見結束之日。雖然市場預計新股IPO的重啟時間不會來得那麼快,但股市的預先反應能力或將攪動6月投資者敏感的神經。新股IPO重啟將是6月A股面臨的最大一道“考題”。

當前投資者最關心的便是IPO重啟的具體時間表,對此,市場的預期各不相同。方正證券預計IPO可能在6月下旬重啟。海通證券則認為,IPO重啟的時間將會被安排在創業板開閘之後。一項調查顯示,有57%的散戶認為,IPO重啟要等到7月份,6月只是“虛晃一槍”。

西南證券分析師王大力告訴記者,“IPO重啟對股市的衝擊,主要在於投資者的心理層面,但考慮到管理層‘維穩’的決心,預計首批放閘的IPO規模不會太大。”根據統計,A股目前共有33家擬上市公司在2008年已經通過證監會審核等待上市,擬發行股本總計達144億股,計劃募集資金722億元,其中擬發行股份最多的為中國建築、光大證券、 招商證券、成渝高速等。

看似龐大的資金規模,但相對A股市場來説,並不是個太大的數字。券商分析人士認為,加上創業板啟動初期的融資規模,1000億元的資金規模僅僅是今年以來發行的新基金的建倉需求,這就能夠抵消接近一半的新股供給壓力。

對於IPO重啟對股市産生實質影響,國泰君安策略分析師章秀奇認為,“IPO重啟一定程度上改變了供需不平衡的狀態,恢復了市場融資功能,壓力只會逐步體現。市場已經通過調整對IPO重啟有所反應,但實質性影響將會出現在6月重啟之後。”

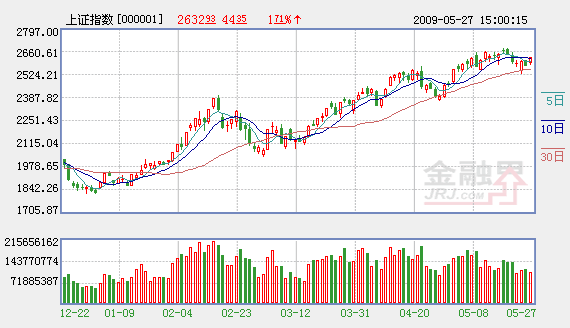

也有市場分析師預計,如果IPO走程序,一般要到7月才推出,那麼6月大盤可能將創新高,有望達2773點。但如果在6月中旬就推出來的話,那麼大盤可能會在迅速創新高後開始漫漫調整之路。

經濟復蘇步伐放緩

6月10日至12日即將發佈5月份主要宏觀經濟數據,驟降的信貸餘額、PMI繼續回落等經濟預期,給6月份股市宏觀面蒙上一層灰色。

中金公司日前發佈最新報告稱,預計5月份固定資産投資與社會零售增速繼續上行,工業增加值反彈,CPI和PPI降幅收窄顯示通縮壓力減輕,經濟反彈之勢不改。但報告同時指出,港口集裝箱吞吐量顯示外需依然低迷,且端午節移位導致5月份工作日比去年同期減少,預計出口同比降幅擴大,貿易順差進一步縮窄,同時預計PMI將回落至50.1%。

另外,相比一季度創下的天量信貸投放,5月新增信貸餘額的驟降則反映了資金面的憂慮。興業銀行預計,5月份新增信貸預計繼續回落至2500億元至4500億元,中值3500億元。5月26日,中國人民銀行研究生部黨組書記焦瑾璞也表示,天量信貸之後,後續有效信貸需求不容樂觀。

放眼國際,與中國股市表現息息相關的美國市場,6月份的宏觀經濟面好壞參半。中金公司指出,儘管領先指標見底反彈,顯示經濟萎縮速度已顯著放緩,但新屋開工數下降顯示樓市仍在底部徘徊。

由於國內機構普遍預計國內經濟復蘇步伐可能放緩,因此,廣發證券分析師表示,“當前惟有政策面能形成對市場確定性較高的支持,但板塊對政策刺激反應的邊際遞減效應卻使該因素的推動力難以樂觀。因此,預計進入6月,大盤將展開主動性調整。”

股民謹慎不敢“動”

儘管眾多股民對5月30日市場休市痛心疾首,但受IPO重啟、基本面不容樂觀等影響,股民們對即將到來的6月份股市,並沒抱有太多幻想。經歷中國股市三輪牛熊交接的孫先生告訴記者,“在後‘5�30’時代裏炒股,更應該求實際,莫貪心,多觀察基本面和消息面的變化,進行謹慎投資。”

據一項在線調查顯示,在4750位參與者中,有超過65.2%的股民認為節後首個交易日會上漲。但不少網民留言稱,“即使6月股市再創新高,也是‘披著牛皮的熊’,在操作上仍然會謹慎,落袋為安是‘亂市’賺錢的王道。”

與散戶觀點不謀而合的是,不少機構也認為,6月份諸多不利因素的堆積,使得股指難以持續上行。國海證券分析師便認為,“經濟增長相關數據的反復以及企業盈利增速放緩可能會在短期影響市場預期,與不太具有吸引力的估值水平一起制約證券市場的繼續上行。”

然而,細心的投資者還是會繼續挖掘“亂市”中的機會。老股民徐先生談起自己的“投資經”,非常有自信地表示,“我看好能源股,尤其是‘石化雙雄’。”徐先生認為,新能源振興規劃有望近期出臺對該板塊意義重大,外加成品油價格管理辦法發佈使得這些企業的業績更加“透明化”,會成為資金聚攏地。

“我認為散戶不應該懼怕IPO重啟,而是應該挖掘其中可能出現的投資機會。”徐先生認為,“包括券商、銀行、煤炭等板塊近期都成為了機構資金埋伏地,即使IPO重啟,這些板塊中也有不少股票值得投資者作中長期投資。”

基金倉位瀕臨滿倉

讓6月A股市場隱患重重的還有基金持倉的態度。根據相關基金經理調查顯示,有近60%的基金經理認為國內股票市場估值水平偏高,並表現出了擔憂。

根據滬深交易所的統計數據顯示,2008年底滬市的平均市盈率為14.86倍,而深市的市盈率為22.13倍,但到了5月底,滬市的市盈率達到22.42倍,深市的市盈率也超過30倍,這使得6月大盤的走勢還要在估值上面臨不小的壓力。

在種種負面消息的影響下,基金倉位已經開始了持續調整,部分股票被大幅度減持。以萬科為例,今年一季度,基金共減持了20.92億股萬科股份,持股由去年年底的41.92億股減少到21億股,持股基金公司由193家銳減到78家。另外,受IPO重啟影響,部分基金在節前調整時採取了趁低吸貨、加重倉位的操作方法,這使得不少偏股基金已接近滿倉運作。根據德聖基金中心統計數據顯示,接近滿倉操作(股票倉位超過90%)的基金數量達77隻,已佔到偏股型基金的近30%。市場人士認為,機構倉位越高,調整的靈活度就越低,這給未來市場做多帶來了困難。

“市場的漲幅已經比較充分地反映了未來盈利改善的預期,然而這一預期仍然需要確認。”建信基金投資經理表達了心中的顧慮,“過去3個月大盤股的累計收益率已追上小盤股,我們判斷不管從時間還是空間看,此輪風格轉換進程已至半程。”

相關鏈結:

- 管理層早間放出四大利好 兩類股最受寵 2009-06-01

- 6.1重大股市消息點評 2009-06-01

- 分析師力薦5股 飆漲在即 2009-06-01

- 曹仁超胡立陽異口同聲A股牛市下半場開始 2009-06-01

- 股市大佬們第一桶金:非源於炒股 而是來自挪用 2009-06-01

- 中國股市早期三大發財機會:"新股不敗"神話18年 2009-06-01

- 股市:向上趨勢不變 佈局三大品種 2009-06-01

- 水皮:節後中國股市必能再創新高! 2009-05-31

- 五月股市紅與黑 2009-05-31

責編:谷立亞